2021.12.16 時点の投稿

ソーシャルレンディングの融資先はリスクが高いのか?

- Bankersの潮流

少額から手軽に始められ、利回りも魅力的な資産運用であるソーシャルレンディング(融資型クラウドファンディング)。

その仕組みは、投資家が投資した資金がファンドを通じて融資先に貸し出され、その利息をもとに投資家に配当が支払われ、元本が返済されると投資元本も償還されるというもの。つまり、魅力的な利回りの源泉は、それ以上の金利で融資されているから。

では、その融資先はどんなところなのでしょう?安心して投資しても大丈夫なんだろうか?投資家が感じる素朴で率直な疑問にお答えします。

資金調達手段としての借り入れ

新しい店舗を開く、工場を増設する、営業用の不動産を取得する、取引拡大を狙って仕入れや在庫を増やすなど、事業会社は前向きなことに取り組む場合、自己資金だけではまかないきれない時に、借入や株式での資金調達を考えます。

株式の場合は、出資してくれる人を探すのが大変ですが、融資の相談に乗ってくれる金融機関や公的機関が日本にはたくさんあります。ですから、ほとんどの事業主の人はまずは借入による資金調達を考えます。

ではどこから借り入れるのか?

一番金利が低いのは銀行や信用金庫などです。場合によっては1%未満で借りることもできるでしょう。ただし、当然審査も厳しくなります。前提として、過去3期分の決算書の提出が求められ、直近決算が赤字ですと新規の借入はまずできません。

また、設立から間もない会社であったり、担保や代表者の保証能力が乏しい場合も融資の取付けが難しいです。

仮に決算が黒字で、銀行との取引期間が十分にあったとしても、借入期間が長すぎたり、逆に短すぎたり、金額が大きすぎたり少額すぎたりしても、銀行としてはリスクと手間を考えて融資に消極的になりがちです。

つまり、銀行融資とは低い金利という魅力がありますが、利用するには非常に高いハードルがあるのです。

借入をする側にとっても、借入の際にはいろいろな要素を検討します。そもそも、融資を利用する決め手は金利が一番低いかどうかだけではありません。

期間、担保・保証、迅速な審査、返済の自由度、取引実績など、複数の要素があります。そして、資金需要者は最も優先度の高い条件に合致する融資を提供してくれる金融機関と取引をするものなのです。

その結果、銀行以外の金融機関(いわゆる「ノンバンク」)が、世の中のさまざまな資金需要に応えているわけです。

例えば、不動産担保が十分にあったり、返済原資に十分な合理性が認められて返済確度が高いと判断されれば、直近決算が赤字であったり、あるいは創業間もない会社でも融資を行う場合もあるわけです。

ソーシャルレンディングも、そのようなノンバンクの一つと位置付けられ、銀行では対応できないけれども、返済可能性の高い取引先を見極めて融資をしているのです。

主な借手は?

では、ソーシャルレンディングを通じて借り入れする会社には、どのような会社が多いのでしょうか?国内にもさまざまなソーシャルレンディング(不特法を活用した不動産クラウドファンディングを含む)プラットフォームがあり、毎月のように多くのファンドが販売されて、融資が行われています。

そのようなファンドを見てみると、主に次のような事業者が利用していることが分かります。

- 不動産事業者:不動産を仕入れて、開発し、販売するまでのつなぎ資金として利用

- 再生エネルギー事業者:太陽光発電の施設などを開発し、販売するまでのつなぎ資金として利用

- ファクタリング事業者:売掛債権の仕入れ資金として利用

- ノンバンク:融資事業で貸し出すための資金として利用

- リース会社:リース事業の運転資金やリース資産の流動化として利用

- 一般事業会社:新規事業やプロジェクトのために、銀行借入や自己資金などとの組み合わせで利用

- 上場会社:自社のPRや自社商品の宣伝のために利用

- 海外事業者:上記1~7の事業を海外で展開するために利用

詳細は各プラットフォームのファンド詳細ページをご覧いただければと思いますが、非常にたくさんの事業者が利用していることが分かります。

日本は非常に金利の低い国なので、ノンバンクの金利でも世界的にみると低金利の部類に入ります。

またベンチャーキャピタルから調達を目指すことの多いスタートアップでも、事業の内容次第では、借入の方が適切な資金調達手段である場合もあります。

事業成長のために、ソーシャルレンディングを積極的に活用するシーンがこれからますます増えて来ることが予想されます。

なぜ銀行を利用せずにソーシャルレンディングを利用するのか?

上記でも述べた通り、銀行借入は資金需要のある事業会社にとって必ずしも使い勝手の良いものではありません。

最も低金利であることは間違いありませんが、審査基準が厳しく、審査期間も長いため、迅速な事業運営には向かない場合もあります。一方で繰上げ返済などの場合に繰上げ返済手数料などを徴収されるなど返済の柔軟性もない場合があります。さらに、リーマンショックの頃、銀行の貸出姿勢が一斉に厳格化して資金調達に苦慮した苦い経験があるために、多様な資金調達手段を確保しておきたいというニーズもあるのです。

そして何よりも、ソーシャルレンディングは融資型クラウドファンディングとも言われ、個人投資家から自分達の事業を説明して資金を募るため、銀行借入にはない「個人投資家へのアピール」が可能であるため、資金調達とPRの両方を目的とするケースもあります。

このように銀行借入ではなくソーシャルレンディングを利用する事業者の理由について、以下にまとめておきます。

- 銀行との取引実績が短く銀行融資の審査対象外である

- 直近決算が赤字のため銀行融資の審査対象外である

- ビジネスモデルが新しすぎて銀行では融資判断できない

- 金額が少額のため銀行借入には向かない

- 借入期間が短いため銀行借入には向かない

- ノンバンクや不動産会社のように業界として銀行から融資額に一定の上限が付けられている

- 返済したい時にはすぐに返済したい

- 多少コストが高くても機会損失を避けるために迅速な資金調達が必要

- 銀行の営業区域外の担保のため銀行が評価してくれない

- 特殊な担保条件である

- 銀行取引は既にあるが、資金調達先を多様化したい

- 個人投資家からファンドを募集することによって、事業をアピールしたり、自社商品の販促につなげたい

このように、銀行借入を利用せずソーシャルレンディングを利用する理由は様々ですが、いずれにしても、「銀行から借りられない」=「貸し倒れリスクが高い」というわけではないことがお分かりいただけたでしょうか。

たくさんの事業者が、ソーシャルレンディングを資金調達手段の一つと位置付けて上手に利用して、事業に取り組んでいるのです。

ソーシャルレンディングの融資審査も甘くない

ソーシャルレンディング事業者は、融資にあたって厳正な審査を行なっています。各社の審査担当者は銀行や商社などで審査経験がある人が多いので、審査の目線は銀行と変わりません。担保評価のための不動産取引情報、事業会社や経営者の信用情報、さらには業界の噂や評判など、SNSやテクノロジーの発展もあって、審査に関連するインテリジェンスは大手銀行とそれほど変わらないとも言えるでしょう。

また、融資を行う金融機関にとっては、貸出を増やすことと同じくらい、貸し倒れのリスクを抑えることは重要です。ですから、貸出を増やそうとする営業部門と、リスクを抑えようとする審査部門とが牽制し合いながら事業を行っています。その点でも、銀行とソーシャルレンディング事業者との違いはありません。

そのため、上場企業やメガバンクと取引している事業者であっても、ソーシャルレンディング事業者から融資を断られたり、あるいは融資に厳しい条件が付けられるケースもあるのです。

それでも投資商品である以上、貸し倒れリスクはある!

そこまでしっかりと事前審査をしても、貸し倒れリスクを完全に封じ込めることは不可能です。新型コロナウイルスや災害のように予想できない事態が融資先の業績に悪影響を与えることがありますし、融資先固有の特殊事情によって融資が延滞したり、貸し倒れたりするリスクがあるのです。

もちろん、延滞したからといってすぐに貸し倒れに繋がるとは限りません。延滞が発生した後にその融資を正常化させたり、あるいは担保処分などで融資を回収することもあり得ます。

それでも、ソーシャルレンディングに投資する際には、常に一定割合の延滞や貸し倒れが発生することを想定しておくことが重要です。そのためには、各ファンドの概要をよく読み、担保や保全のしっかりしたファンドを選ぶこと、できる限り分散することを心がけましょう。

今回は、ソーシャルレンディングの融資先はリスクが高いのか?をテーマに、ソーシャルレンディングから融資を受ける借手について注目しました。投資家のみなさまの参考になれば幸いです。

【Bankers編集部 編集長】

Bankersについて

ソーシャルレンディングは、クラウドファンディング事業者が多くの投資家からお金を集めて融資が必要な企業に貸し出し、その利息を原資として投資家に還元する投資商品です。

当社では、ファンド形成にあたり、審査部門による厳正な審査をクリアした企業にのみ融資を行っております。

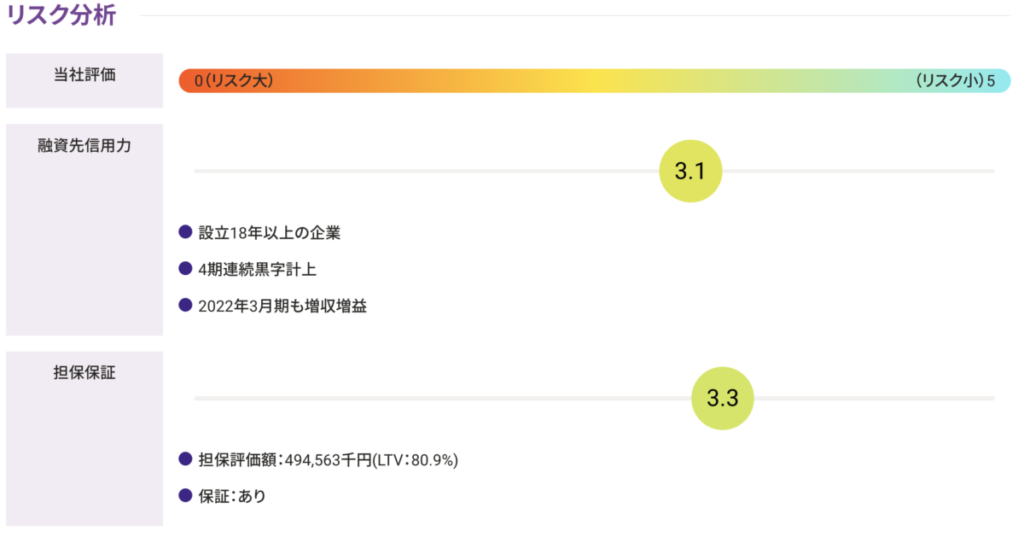

また、独自の5段階評価でリスクを開示し、融資実行後も継続的にモニタリングレポートを出資者へ公開しています。

さらに、当社親会社である株式会社バンカーズ・ホールディングも、出資者と同様のファンドへ出資し、出資者と同じリスクを共有し利益を分配する投資方式「セイムボート出資」を通じて、利益相反防止を図っています。

Bankersの厳しい審査をクリアしたファンドで、ソーシャルレンディング(融資型クラウドファンディング)を始めてみませんか?

気になる方はぜひ、簡単無料会員登録から!

本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。

本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。