2022.02.10 時点の投稿

ソーシャルレンディングはハイリスク・ハイリターン!? その真実とは

- Bankersの潮流

ソーシャルレンディングは、投資家が投資した資金がファンドを通じて融資先に貸し出され、その利息をもとに投資家に配当が支払われ、元本が返済されると投資元本も償還されるというもので、資金調達したい投資を受けたい企業と資金を運用したい投資家投資をしたいユーザーをオンラインで結びつけるマッチングするサービスです。

ソーシャルレンディング運営会社が融資先の審査、融資の実行、債権の管理や回収等を行なってくれるので、投資家は専門知識や投資にかける手間をかけずに利用できるメリットがあります。

そんなソーシャルレンディングの利用時に気になるのが、「ハイリスク・ハイリターンなのか?」という点です。

そこでこちらでは、ソーシャルレンディングにおける投資がハイリスク・ハイリターンなのかについて解説します。

ソーシャルレンディングの仕組み

ソーシャルレンディングとは、資金の出し手である投資家と借入をしたい企業を、オンラインで結びつける投資スタイルのことを指します。

ソーシャルレンディング運営会社が厳正に審査した融資の内容等を、ファンド募集画面で確認し、投資したいファンドと投資額を選択するだけで投資が可能です。

企業側はソーシャルレンディングを通じて必要な資金を調達でき、それを事業活動に利用して事業の成長を追求します。

借手の企業は事業収益の中から利息と元本を支払い、投資家には投資元本と手数料控除後の配当金が支払われることになります。

インターネットを通じて多数の個人(クラウド)から融資の資金を調達することから、「融資型クラウドファンディング」とも呼ばれています。

ソーシャルレンディングは投資初心者でも始めやすいサービスなので、今後も利用者は増えていくでしょう。

ソーシャルレンディングはハイリスクなのか

ソーシャルレンディングは魅力的な投資スタイルですが、その一方でいくつかのリスクもあります。

以下からは、ソーシャルレンディングがハイリスクなのかについて確認します。

投資したファンドの融資先が貸し倒れる可能性がある

投資したファンドから貸し付けた企業が返済できなくなり貸倒が発生するリスクは、懸念すべき問題点のひとつです。

ソーシャルレンディングのファンドから貸し付けた融資先の中には、ファンド期間中に経営環境が変わり、当初予定していた返済計画通りに返済ができなくなり、利息の支払いや返済ができなくなることもあります。

その結果、ファンドの期限の延長や分配金の分配遅延、元本の一部または全部が回収できなくなり貸倒になって投資の元本割れが起きるリスクがあるのです。

このようなリスクに備えて、ファンドのなかには不動産担保を設定して保全を強化しているものがあります。

不動産を担保としてあらかじめ設定している場合、仮に返済が遅延したり、元金回収に疑義が生じた場合でも担保不動産を処分することによって融資元金に充当してもらえるので、投資資金の元本割れにつながるリスクが低くなるでしょう。

もちろん担保の不動産以上の損失が発生した場合には元本割れが発生しますが、それでもリスクを低く抑えることが可能です。

運営会社が倒産する可能性がある

投資家と企業を結ぶソーシャルレンディング運営会社が倒産してしまうと、出資した元本の回収が難しくなります。

基本的にソーシャルレンディングの資金の流れは、投資家が出資した資金を運営会社が分別管理し、融資先に貸し付けられた後、融資先より支払われた元利金を運営会社が再び分別管理して、投資家に分配・償還される形になっているのです。

そのため顧客資産の分別管理を行う運営会社の倒産は、個人投資家と融資先企業とを繋ぐ役割がいなくなるため、投資元本の回収に懸念が生じることになるでしょう。

運営会社の経営状態が悪化したり経営破綻すれば、分別管理されている顧客の出資金が円滑に貸し付けられなかったり、融資先からの元利金の管理が適切に行われずに、投資家が不利益を被る可能性もあります。

ソーシャルレンディングで投資を開始する前に、ソーシャルレンディング運営会社の経営状態や実績は事前に確認し、倒産によるリスクを抑えられるようにしておきましょう。

ソーシャルレンディングの利回り

ソーシャルレンディングは、年利が約2〜5%ほどと通常の銀行預金金利と比べると非常に高い水準にあります。

月利で見ても約0.17〜0.42%と高く、投資金額に応じた相応の収益を得られるでしょう。

さらにソーシャルレンディングは、ファンドを選択して投資を行えば、その後特別にやるべきことがありません。

株価の値動きを確認して一喜一憂したり、チャートの大幅な下落に備えて待機したりといった手間は必要ないのです。

基本的にファンドの運用期間が終わり無事償還される場合は、投資時に提示されている予想利回りに相当する分配金が分配されと投資元本が償還されますので、満期まで手間や時間を取られないのがメリットになります(ただし、ファンドの中には、期限内に分配や一部元本の償還が実施される場合がありますし、運営会社からファンドの状況を報告するモニタリングレポートが配信される場合がありますので、配信される場合にはファンドの状況を確認することをおすすめします)。

手間の少なさと手続きの容易さを考えると、ソーシャルレンディングは魅力的な投資手法と言えるでしょう。

他の投資のリスク・リターンと比較

ソーシャルレンディング以外にも、投資方法はいくつかあります。

それぞれの投資方法にもリスクとリターンがあり、ときには利益に見合わない危険性を保有していることもあるでしょう。

以下からは、他の投資スタイルにおけるそれぞれのリスクとリターンを紹介します。

国債

国債とは、国自らが投資家から出資を募って発行する借用証書のことです。

国債には「個人向け国債」と「新窓販国債」があり、それぞれに特徴があります。

個人向け国債は元本保証がされていたり、最低金利の保証や途中解約が可能だったりといった、個人でも投資がしやすい条件が設定されているのが特徴です。

新窓販国債は法人向けの国債で、途中解約ができなかったり、市場で売却になるのでタイミングによっては損失を被ったりといったリスクがあります。

いずれの国債も、国の財政が破綻した際に元本が返ってこなくなる「信用リスク」と、金利の変動による利益の減少などの市場リスク(変動金利型の場合)が考えられるでしょう。

国債は比較的安心して投資できる対象とされていますが、個人国債を中途解約する場合には「中途換金調整額」と呼ばれる手数料が発生したり、ソーシャルレンディングなどと比較すると利回りが低いといったデメリットもあります。

株式投資

株式投資とは、上場企業の株式を購入し、その価格の上昇や配当から利益を得る投資方法です。

成長率の高い企業の株式を価格が安いうちから投資できれば、その後の値上がりで大きな利益を得られるハイリターンな投資となっています。

一方で、すべての株式が値上がりするとは限らず、投資後に大きく下落する可能性も考えられるでしょう。

元本保証もなく、企業特有の事情や世界の経済情勢などによって株価が大きく変動するなどの市場リスクがあるため、企業や投資に関する知識が求められる投資手法となります。

また、株式投資にも、国債と同じように株式発行会社が破綻する「信用リスク」があり、万が一その企業が倒産すれば投資した株式に価値はなくなってしまうでしょう。

また、外国株式投資の場合には、為替レートの変動によって価格が変わる「為替変動リスク」や、発行する国や地域に何らかの問題が起きて価格が変動する「カントリーリスク」などがあります。

投資信託

投資信託とは、資金を投資のプロに預けて代わりに運用を行ってもらう手法です。

投資方法自体は一般的な株式投資や債券投資と変わりませんが、本格的な知識を持つプロに任せられるため安心感を得られるのが魅力となっています。

投資先の対象や運用方法はファンドごとに異なるため、事前に内容を確認することで自分で納得できる投資信託を選ぶのが得策です。

プロの投資家(ファンド)は複数の個人から集めた少額の投資額を使用してまとまった金額で運用を行えるため、個人投資よりも多様な投資機会に投資することが可能です。

一方で、投資信託でも運用が必ず成功するとは限らず、元本保証もされていないので、万が一の損失リスクは考慮しなければならないでしょう。

FX

外国通貨の価格変動を活用して利益を上げる投資方法を、FXと呼びます。

FXは投資先となる対象銘柄が比較的少なく、主な通貨だけなら3、4種類に絞り込めるでしょう。

株式投資のように何千種類ものなかから選択する必要はないため、比較的投資しやすいのが特徴です。

値上がりが激しくなることも多く、ハイリターンを考えられる投資方法となっています。

一方で、値動きが大きいということは、その分価格が大幅に下落する可能性もあるということです。

そのためハイリターンを期待できると同時に、大きな損失を生むハイリスクな投資手段だと言えるでしょう。

まずは少額からの投資をはじめるなど、リスク対策を意識するのがポイントです。

ソーシャルレンディングはミドルリスク・ミドルリーターンな投資

上記のような各種投資手段と比較すると、ソーシャルレンディングはミドルリスク・ミドルリターンな方法になります。

株式投資のように、日常的な値動きによって元本割れすることはなく、FXのように海外事情による大幅な値下げによるリスクもありません。

融資先の貸倒や運営会社の倒産リスクなどはありますが、それは他の投資方法にも当てはまるため、むしろ他の投資手法に比べてリスクが限定されている点はメリットにも数えられるでしょう。

ソーシャルレンディングは、投資の知識の少ない初心者や、日常的に投資にかける時間を作れない人でも簡単にはじめられます。

その上、リスクもある程度限定されており、再投資で複利効果を生かせば長期的に高い投資収益にもつながるので、ぜひこの機会にソーシャルレンディングを利用してみることがおすすめです。

【Bankers認定金融ライター】

Bankersについて

ソーシャルレンディングは、クラウドファンディング事業者が多くの投資家からお金を集めて融資が必要な企業に貸し出し、その利息を原資として投資家に還元する投資商品です。

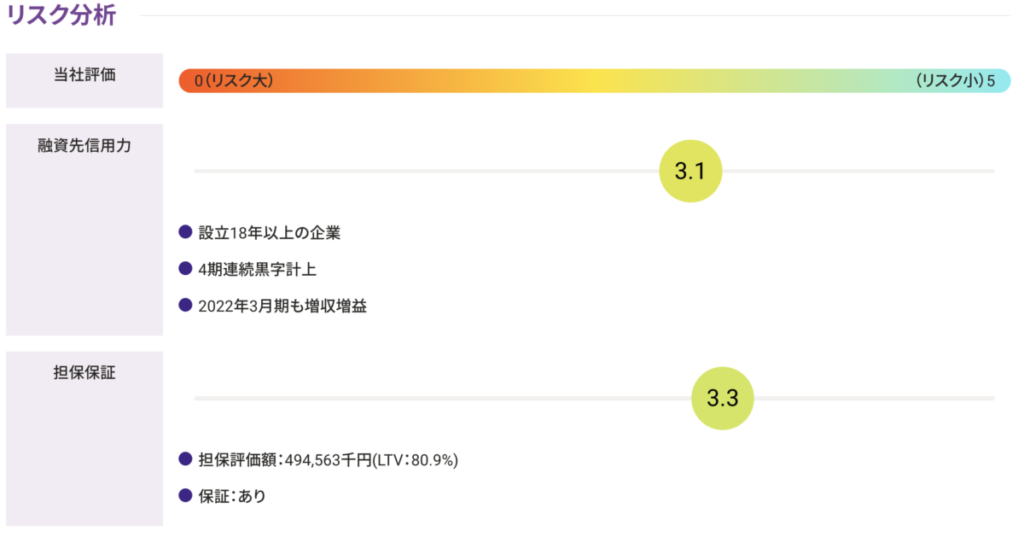

当社では、ファンド形成にあたり、審査部門による厳正な審査をクリアした企業にのみ融資を行っております。

また、独自の5段階評価でリスクを開示し、融資実行後も継続的にモニタリングレポートを出資者へ公開しています。

さらに、当社親会社である株式会社バンカーズ・ホールディングも、出資者と同様のファンドへ出資し、出資者と同じリスクを共有し利益を分配する投資方式「セイムボート出資」を通じて、利益相反防止を図っています。

Bankersの厳しい審査をクリアしたファンドで、ソーシャルレンディング(融資型クラウドファンディング)を始めてみませんか?

気になる方はぜひ、簡単無料会員登録から!

本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。

本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。