2022.06.24 時点の投稿

ソーシャルレンディング(融資型クラウドファンディング)で行うべきリスクヘッジとは

- Bankersの潮流

ソーシャルレンディング(融資型クラウドファンディング)は比較的新しい投資方法として、現在多くの投資家から注目を集めています。

その一方で、ソーシャルレンディングには他の投資方法と同様にリスクがあり、場合によっては損失を被る可能性があります。

そのため事前にリスクヘッジ(リスクへの対策)を行って、安全性を高めて投資をすることがポイントです。こちらではソーシャルレンディングのリスクの種類と、リスクヘッジの方法について解説します。

ソーシャルレンディングの仕組み

ソーシャルレンディングとは、融資型クラウドファンディングとも呼ばれ、クラウドファンディング(Crowd Funding)、すなわち、不特定多数の群衆(crowd)から資金を募る(funding)仕組みの一つであり、集めた資金を用いて融資が行われます。融資先の企業はソーシャルレンディング事業者を通して調達した資金を使って事業を行い、その事業から生まれるキャッシュフローで融資の元利金を支払い、投資家は融資先から支払われた利息の中から利益の分配を受けるといった仕組みの金融商品です。

ソーシャルレンディングの投資家は、ファンド詳細ページから融資先の情報やその事業内容を確認でき、ファンドの諸条件(想定利回り、期間、リスク等)が自分の投資条件と合致していると判断できれば、オンラインで手軽にファンドへの出資を完了できます。

投資後にやるべきことも特になく、ファンドの償還期限が到来したら、投資元本と分配金(税引後)を受け取るだけとなります。

その上でソーシャルレンディングは、利回りが年率約3~5%程度と、他の投資商品と比較して相対的に高く、投資前にファンドの想定利回りや期間などがあらかじめ提示されていることも大きな特徴です。

「投資をはじめてみたいけど、投資信託やFXはよく分からない」「なるべく手間をかけずに手堅い投資を行いたい」「事前に見込まれる利益の目安が分かっているとうれしい」そんな投資初心者にもおすすめされるのが、ソーシャルレンディングです。

ソーシャルレンディングのリスク

上記のようなメリットを持つソーシャルレンディングですが、その一方で投資である限りリスクはつきものです。

場合によっては損失を被ったり、求めていた利益水準に到達できないこともあるでしょう。

そこでまずは、ソーシャルレンディングのリスクの種類について解説します。

元本割れリスク

ソーシャルレンディングでは、融資先企業が資金繰りの関係で予定通りに返済や利払ができないなど、貸し倒れが起きると、投資家の投資元本が毀損するリスクがあります。

元本割れのリスクがある点は、他の投資方法と同様に注意しなければならないでしょう。

ソーシャルレンディングを利用して資金調達している企業にとって、ソーシャルレンディングは資金調達の一手段です。どのような企業が、どのような目的でソーシャルレンディングを利用しているのかをファンド詳細情報のページでよく確認し、貸倒のリスクが高いのかどうかを見極めることをおすすめます。

(参考リンク:「ソーシャルレンディングの融資先はリスクが高いのか?」)

投資するファンドを選ぶ際には、しっかりとファンドの詳細情報を確認し、貸し倒れのリスクが低いのかどうか、仮に貸し倒れが起きたとして保全策があるのかどうかなどを把握しておきましょう。

さらに、ソーシャルレンディング運営事業者の業務運営態勢の不備によってファンドの元本が毀損するリスクもあります。

ソーシャルレンディング事業者は、登録業者として監督官庁によるモニタリングを受けているため基本的な態勢整備はできていますが、過去にもいくつかの事業者が融資審査・営業・債権の管理などの内部管理態勢が不十分であるとして監督官庁から業務改善命令などの行政処分を受け、結果として業務継続が困難になり、結果としてファンドの投資家にも影響が及んだケースがありました。

ソーシャルレンディング運営事業者の会社情報や管理態勢をチェックしましょう。例えば、十分な財務体力があるか、取締役会や株主などの外部の目によるガバナンス体制が築かれているかを見ることは非常に重要です。このように運営事業者自体をチェックすることも、ソーシャルレンディング投資における重要なリスクヘッジになるでしょう。

流動性リスク

ソーシャルレンディングは、ファンドに出資するとファンドの期限が来るまで解約ができません。

株式や投資信託と違って、資金の流動性が低い投資商品であるため、多額の資金が必要になる予定があるのなら、あらかじめ投資金額を調整してリスクヘッジを行いましょう。

運用期間の長いファンドであれば、その分得られる利益も大きくなります。

しかし、その一方で運用期間中の現金化ができないリスクがあるので、ご自身のライフサイクルに合わせた投資計画をおすすめします。

ソーシャルレンディングは少額投資も可能なので、不安ならまずは少額・短期のファンド投資からはじめてみることもおすすめです。

早期償還リスク

ソーシャルレンディングには、早く契約が終了してしまう早期償還のリスクもあります。

早期償還リスクとは、融資先の企業が予定よりも早く融資の返済をすることによって、ファンドの当初予定されていた期間よりも早く、運用期間が終了して、元本償還と分配が行われることです。

元本や分配金が投資家に支払われるので、一見問題のないように思われますが、早期償還が起きると当初見込まれていた予想分配額が減少してしまいます。

本来獲得できるはずだった利益が少なくなり、利回りを生み出してきた投資元本も返還されてしまうので、再度新しいファンドに投資しないと、機会損失が生まれます。この点も、リスクのひとつとして数えられるでしょう。

ソーシャルレンディングのリスクヘッジ方法

ソーシャルレンディングには、上記のようなリスクがあります。

事前にリスクの内容やポイントを把握し、その上で効果的なリスクヘッジを取る必要があるでしょう。

以下からは、ソーシャルレンディングにおける具体的なリスクヘッジについて解説します。

投資期間が短いものを選ぶ

ソーシャルレンディングのリスクヘッジのひとつに、なるべく投資期間が短い商品を選ぶ方法があります。

投資期間が短ければ、その間に融資先の企業の倒産や貸し倒れのリスク、ソーシャルレンディング運営事業者の事業継続リスクは低下するでしょう。

逆に投資期間が長くなるほど、世間の情勢が変わる可能性が高くなり、融資先やソーシャルレンディング運営事業者の不確実性も高くなります。

ソーシャルレンディングは半年程度で満了を迎える短期のファンドもあるので、期間の短いファンドに投資をすることも可能です。

例えば台風などの災害に影響される融資案件への投資の際には、天候が安定する期間にだけ投資するなど、融資案件の特徴に合わせた臨機応変な対応がリスクヘッジにつながるでしょう。

利回りが高すぎないものを選ぶ

単純な利回りの高さだけでファンドを選ばないことも、リスクヘッジの一環です。

ソーシャルレンディングの予想利回りは平均年率3%~5%程度と定期預金等と比べて高く設定されていますが、なかにはその平均を大きく超える年率10%前後の利回りを提示する案件もあります。

利回りが高ければその分リターンも大きくなるため魅力的に思えますが、数値があまりに大きい案件には何らかのリスクを内包している可能性もありますので、その点を確認することも大切です。

利回りの根拠を「明確に」「分かりやすく」説明しているファンドを選ぶことが、結果的にリスクヘッジにつながるでしょう。

信頼できる事業者と取引する

ソーシャルレンディング事業者が信頼できるかどうかも、リスクヘッジにとっては重要です。

事業者は、個人投資家からファンドの資金を募り、その資金を使って融資を行っていますので、事業者が信頼に足り得るかどうかは非常に重要です。

万が一投資の内容や記載情報にミスがあったり、償還が事業者の都合で予定通りに行われなかったりすると、投資家として安心してファンドに出資することができません。

投資の際には、ソーシャルレンディング運営事業者に、十分な財務体力があるか、取締役会や株主などの外部の目によるガバナンス体制が築かれているかを見ることは非常に重要です。財務情報が提供されていれば、その内容をチェックし、会社概要などのページで、十分に牽制が働く外部株主や社外役員がいるのか、ファンド組成に関わるガバナンス体制は構築されているか、チェックしましょう。

担保がある案件を選ぶ

ファンド商品のなかには、事前に不動産や売掛金などの担保を設定しているものもあります。

万が一融資先の事業が失敗してファンドが途中で終了しても、担保を処分することで融資元本を回収することが可能です。

担保がないファンドは、融資先が倒産すればその時点で資金回収を行う手立てが限られてしまいます。

少しでも元本割れリスクをなくすために、担保が設定されているファンドへの投資を優先しましょう。

ソーシャルレンディングはリスクヘッジをして投資を!

ソーシャルレンディングにはさまざまなメリットがある一方で、いくつかのリスクがあります。

リスクヘッジを理解した上で投資を行っていれば、万が一のトラブルや各種リスクによる損失を最小限に抑えつつ、利回りを確保できるでしょう。

まずはソーシャルレンディングにおけるリスクの種類と対策方法をご理解いただき、何を主軸に投資先や事業者を選ぶべきなのかを検討してみてください。

ソーシャルレンディングのリスクヘッジは決して難しいものではなく、初心者でも簡単に実行可能です。

安全な投資を継続できるように、この機会にソーシャルレンディングにおけるリスクヘッジについて確認しておきましょう。

【Bankers認定金融ライター】

Bankersについて

ソーシャルレンディングは、クラウドファンディング事業者が多くの投資家からお金を集めて融資が必要な企業に貸し出し、その利息を原資として投資家に還元する投資商品です。

当社では、ファンド形成にあたり、審査部門による厳正な審査をクリアした企業にのみ融資を行っております。

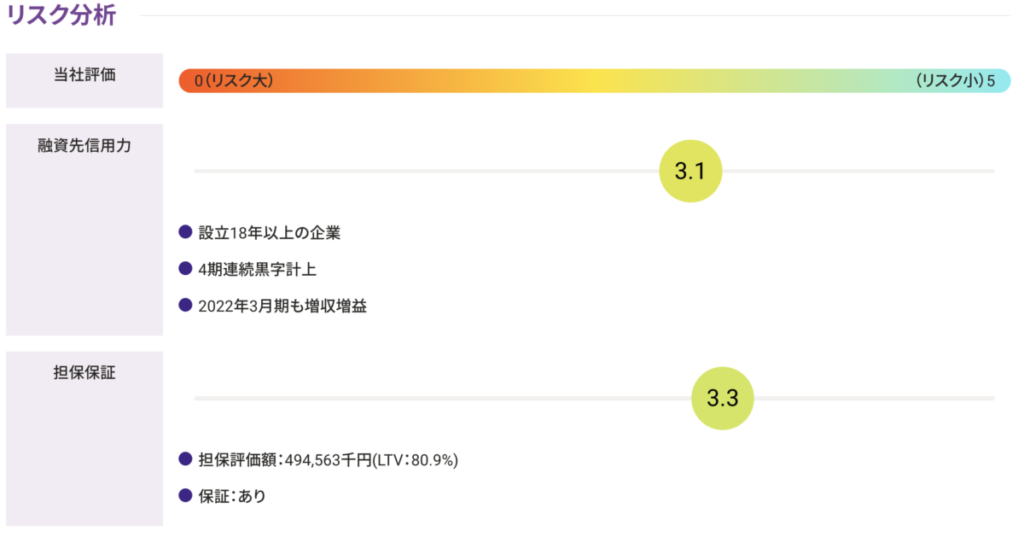

また、独自の5段階評価でリスクを開示し、融資実行後も継続的にモニタリングレポートを出資者へ公開しています。

さらに、当社親会社である株式会社バンカーズ・ホールディングも、出資者と同様のファンドへ出資し、出資者と同じリスクを共有し利益を分配する投資方式「セイムボート出資」を通じて、利益相反防止を図っています。

Bankersの厳しい審査をクリアしたファンドで、ソーシャルレンディング(融資型クラウドファンディング)を始めてみませんか?

気になる方はぜひ、簡単無料会員登録から!

本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。

本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。