2022.04.13 時点の投稿

ソーシャルレンディングは危ないって本当?理由やリスクを減らす方法を紹介

- Bankersの潮流

ソーシャルレンディング(融資型クラウドファンディング)を始めたいけれど、「危ない」と言われていることが気がかりで一歩が踏み出せないでいる人はいませんか?ソーシャルレンディングは少額からの投資が可能で、運用次第では投資初心者にも向いている商品です。この記事を読むと、ソーシャルレンディングがなぜ危ないと言われるのか?その理由とリスクを減らす方法がわかります。ソーシャルレンディングを始めたいけれど、リスクがあると聞いて悩んでいる人は是非お読みください。

ソーシャルレンディング(融資型クラウドファンディング)とは

ソーシャルレンディングは、資金を融資してほしい企業や個人と投資家を結びつけるサービスです。

ソーシャルレンディング事業者は、インターネットを通じて多くの投資家にファンドを募集し、投資家から集めた資金を融資が必要な企業に融資します。融資を受けた企業は、利息をつけてソーシャルレンディング事業者に返済しますが、この利息の一部が投資家に還元される仕組みです。

ソーシャルレンディングは、別名融資型クラウドファンディングと言われ、クラウドファンディングのインターネットを利用して複数の投資家から小口の資金を集める仕組みを活用した資金調達方法です。

ソーシャルレンディングが危ないと言われる主な理由

ソーシャルレンディングは以下のような理由から、「危ない」と言われることがあります。

【ソーシャルレンディングが危ないと言われる主な理由】

・貸し倒れが発生する可能性がある

・途中解約ができない

・為替変動で元本割れする可能性がある

・担保価値が低下する可能性がある

貸し倒れが発生する可能性がある

ソーシャルレンディングは、ソーシャルレンディング事業者を通じてお金を融資しますが、融資先の経営・財務状況の悪化によって、約束された利息が支払われなくなる可能性があります。

また、利息どころか融資先が倒産してしまい、融資した元本の一部、または全部が返ってこない、いわゆる貸し倒れとなってしまうこともあるので注意が必要です。

途中解約ができない

ソーシャルレンディングは、投資をスタートすると満期が訪れるまで途中解約ができません。

多額の投資をしてしまい手元の生活費が無くなったとしても、満期前だと解約して現金化することができないので、注意が必要です。

ソーシャルレンディングは、最低投資額が1万円と少額のファンドがあるので、無理のない金額から始めましょう。

また、ソーシャルレンディングは運用期間が24ヶ月と長期のものから、6ヶ月と短いものまでさまざまです。運用期間が短いファンドを選ぶことも、ソーシャルレンディングでのリスクを抑える効果があります。

為替変動で元本割れする可能性がある

外貨建てのソーシャルレンディングの場合は、為替リスクも考慮する必要があります。為替リスクとは、為替レートの変動によって損失が発生する可能性のことです。

1ドル120円のときに元本120万円で10,000ドルのファンドに融資。5%の利息がつくと、元本と利息の合計は10,500ドルになります。しかし、仮に円に換金するタイミングで円高になり1ドル110円に下がっていた場合、10,500ドル×110円=115.5万円になってしまいます。

このように、元本120万円を運用してドル建てでは資産が増えていたにもかかわらず、円に換金するタイミングが円高局面だと資産が減少してしまうことがあるのです。

逆に円安になれば増加する可能性もありますが、運用期間終了時点の為替レートを予想することは極めて難しいので、外貨建のソーシャルレンディングはリスクが大いにあると知っておきましょう。

担保価値が低下する可能性がある

ソーシャルレンディングは、担保価値が下がることで、融資額を十分に回収できなくなる可能性があります。

融資をする際に500万円の不動産を担保として400万を融資した場合、仮に返済が滞っても不動産を売却すれば融資した金額を回収できます。しかし、不動産の担保価値が300万円に下がった場合、400万円を融資しているにもかかわらず、不動産を売却しても300万円しか回収できないことになります。

もしファンドの融資先でこのようなことが起これば、融資額が回収できなくなるリスクは十分考えられます。

危ないだけではない!ソーシャルレンディングのメリット

ソーシャルレンディングは危ないと言われますが、メリットもある投資商品です。主なメリットは3つあります。

【ソーシャルレンディングのメリット】

・利回りが大きい

・少額から投資を始められる

・運用中に相場を確認する必要がない

利回りが大きい

ソーシャルレンディングは、数ある資産運用方法の中でも、利回りが大きいと言う特長があります。

主な資産運用方法の利回り平均は以下のとおりです。ソーシャルレンディングの利回り平均が、比較的高いことがお分かりいただけるでしょう。

| 資産運用の種類 | 利回りの平均 |

| ソーシャルレンディング | 約3.0~7.0% |

| 定期預金 | 0.1~0.2% |

| 株式投資 | 約2.0%前後 |

| 投資信託 | 約1.4~3.8% |

| 不動産投資 | 約4.0~5.0% |

少額から投資を始められる

ソーシャルレンディングには、最低投資額1万円からスタートできるファンドもあります。仮に、1つのファンドに1,000万円などまとまった金額を投資すると、少しのリスクでも一喜一憂してしまいがちです。

しかし、複数の商品に分散投資をしておくと、1つの銘柄で損失が発生しても、別の銘柄で利益が出ていれば損失は限定的になります。小口で投資をすることができれば、複数のファンドに分散投資ができるので、リスクを抑えた投資が可能です。

そのためソーシャルレンディングは、投資方法によっては投資経験が少ない人やリスクを抑えて運用したい人にも向いている投資方法といえるでしょう。

運用中に相場を確認する必要がない

ソーシャルレンディングは、投資を一旦スタートすると解約ができません。また、ソーシャルレンディングは株式投資の短期売買のように頻繁に売買をして収益を上げる方法ではないので、基本的にはほったらかしで分配金が入ってくるのを待つと言う投資スタイルです。株価の上下が気になってしまい仕事が手に付かない、と言うこともありません。

したがってソーシャルレンディングは、普段仕事が忙しくてあまり投資の価格などはじっくり見ていられないけれど、投資の必要性は感じているという人に向いています。

ソーシャルレンディングのリスクを減らす方法

ソーシャルレンディングのリスクを減らす方法は主に以下の5つです。

【ソーシャルレンディングのリスクを減らす方法】

・余剰資金で投資をおこなう

・担保が用意されているファンドを選ぶ

・利回りが平均的なファンドを選ぶ

・運用期間が短いファンドを選ぶ

・ファンドの詳細情報を確認する

余剰資金で投資をおこなう

ソーシャルレンディングは利回りが高いので、つい元本を大きくしてみたくなりますが、リスクを抑えるためには余剰資金で投資をおこなうことがポイントです。

余剰資金は以下のように計算します。

| 余剰資金=毎月の収入-(すぐに使うお金+数年後に使う予定のあるお金) |

毎月の収入から、生活費などの「すぐに使うお金」や、教育費、住宅ローンの頭金、子どもの結婚準備資金などの「数年後に使う予定のあるお金」を引いた金額が、趣味や旅行など比較的自由につかえる余剰資金になります。

余剰資金で投資をしていれば、仮にソーシャルレンディングによって損失が発生しても、生活に支障をきたす心配はありません。そのため、投資の元本割れによるストレスは比較的小さくなります。

担保が用意されているファンドを選ぶ

ソーシャルレンディングは、ソーシャルレンディング事業者が企業にお金を融資して得られる利息が利益の源泉なので、融資先の貸し倒れは大きなリスクです。

しかし、ソーシャルレンディングで融資先が返済不能になったときの場合に備えて、担保を設定しているファンドがあります。仮に融資先の不動産に担保を設定しているファンドの場合、万が一融資先が返済不能となったときは、担保である不動産を売却して返済に充当することができます。

つまり融資先に担保が設定されているファンドは、担保が設定されていないファンドよりも貸し倒れリスクは少ないと言えます。

利回りが平均的なファンドを選ぶ

利回りが高い投資はリスクも高いのは、投資の原則です。これをリスクプレミアムといい、リスクをとった案件に投資をするからこそ、投資家は大きなリターンを得る権利があるという考え方です。

ソーシャルレンディングも同様で、利回りの高いファンドは、リスクの高い投資先に融資をしている可能性があります。安定したリターンを得たい人は、利回りの大きなファンドは敢えて避けることも得策です。

運用期間が短いファンドを選ぶ

ある投資商品で、1年間限定の運用商品と、10年間の運用商品があったとしたら、1年よりも向こう10年の方がはるかに経済情勢に劇的な変動がある可能性は高いでしょう。

これも投資商品の原則ですが、中途解約ができない投資商品は運用期間が長いほどリスクは高くなります。事業内容や融資先の財務状況を確認した上で判断をすることが大切ですが、運用期間が長いファンドは相対的にリスクが高いと考えましょう。リスクを抑えて運用するには、運用期間が短いファンドを選ぶことがポイントです。

ファンドの詳細情報を確認する

ソーシャルレンディング事業者が各ファンドの詳細情報を積極的に公開しているかも重要なポイントです。

【各ファンドの詳細で確認すべきポイント】

・担保の有無

・担保割合

・返済原資

・返済方式

【ファンドの詳細で確認すべきポイント】

・セイムボート出資か(ファンド運用者も投資者と同じ投資をしていて利害が一致している)

・貸し倒れ実績

・投資実績

・組成実績

ソーシャルレンディングをおこなう際の注意点

ソーシャルレンディングは運用期間が決まっていますが、融資先から早期償還が行われた場合、運用期間が前倒しでファンドが終了してしまうことがあります。償還とはお金を返す事を言いますが、例えば融資先が前倒しで返済を済ませてきたような場合です。

早期償還は、ソーシャルレンディングの融資先がもっと金利の低い融資先を見つけた場合や、企業活動が順調で、融資を受ける必要がなくなったときに実施されます。

早期償還をされると損失が発生することはありませんが、当初約束していた利回りよりも減少してしまう可能性があります。

まとめ

ソーシャルレンディングは、クラウドファンディング事業者が多くの投資家からお金を集めて融資が必要な企業に貸し出し、その利息を原資として投資家に還元する投資商品です。ソーシャルレンディングは「危ない」と言われることもありますが、運用次第では初心者や、忙しくて投資に時間をかける事ができない人に向いています。さまざまな投資商品より高い利回りも魅力的です。ソーシャルレンディングサービスは、別名クラウドファンディングサービスといいます。「融資型クラウドファンディングを始めてみたい」と検討している人は、ぜひBankersをご利用ください。

Bankersについて

ソーシャルレンディングは、クラウドファンディング事業者が多くの投資家からお金を集めて融資が必要な企業に貸し出し、その利息を原資として投資家に還元する投資商品です。

当社では、ファンド形成にあたり、審査部門による厳正な審査をクリアした企業にのみ融資を行っております。

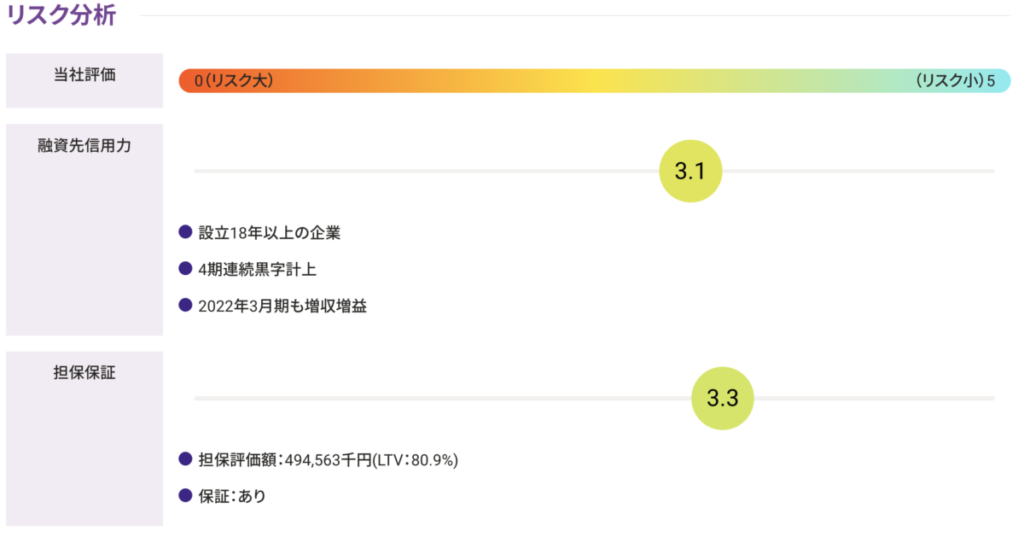

また、独自の5段階評価でリスクを開示し、融資実行後も継続的にモニタリングレポートを出資者へ公開しています。

さらに、当社親会社である株式会社バンカーズ・ホールディングも、出資者と同様のファンドへ出資し、出資者と同じリスクを共有し利益を分配する投資方式「セイムボート出資」を通じて、利益相反防止を図っています。

Bankersの厳しい審査をクリアしたファンドで、ソーシャルレンディング(融資型クラウドファンディング)を始めてみませんか?

気になる方はぜひ、簡単無料会員登録から!

本ページに掲載されている内容は、株式会社バンカーズのご案内等のほか、投資一般に関する情報の提供を目的として作成されたものであり、投資の勧誘を目的とした広告ではありません。

本ページは信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、信頼性、完全性を保証するものではありません。また一部に主観および意見が含まれている場合があります。