【キルギスソム建て】キルギスマイクロファイナンス事業者支援ファンド16号

概要・リスク

本ファンドの概要| 実質的な貸付先に対する貸付通貨 | キルギスソム建て 貸付通貨の当社ラベリングはこちらをご確認ください。 |

| 表面利回り(※1) | 年10.7% |

| 投資倍率(※1) | 1.234倍 |

| 最低投資金額/投資単位 | 10,000円以上10,000円単位 |

| 当初販売目標金額(※2) | 40,000,000円 |

| 募集期間(※3) | 2021年11月26日~2021年12月24日 |

| 運用期間(予定) | 2022年1月~2024年1月(25ヵ月) |

| 分配金支払い年月(予定) | 2024年2月 |

| 分配金支払い方法 | 満期一括返済 |

| 担保・保証の有無 | 無 |

※1 表面利回りおよび投資倍率は、運用手数料<5.2%(年率換算2.5%)>を差し引いた数字となります。

注:1)上記の運用手数料は運用開始時にご負担いただく形になります。

2)運用益に対しては源泉徴収税が別途差し引かれます。

3)表面利回りおよび投資倍率の詳細はこちらでご確認ください。

※2 投資家の皆様からの応募金額が少ない等によりファンドが成立しない場合があります。

※3 募集期間中に当初販売目標金額に達した時はその時点で募集を終える場合があります。

ファンドのリスク

個々の事情や経済情勢等により実質的な貸付先からの返済が当初の想定通りになされなかった場合、または何らかの事情により上記のグループ会社の財政状態が悪化した場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配金の遅延などが生じるおそれがあります。

【本ファンドの場合】

<実質的な貸付先>

Micro-credit Company “Bailyk Finance” Limited Liability Company(キルギス共和国に籍を置くマイクロファイナンス事業者)

<匿名組合の営業者として本ファンドを運営する当社のグループ会社>

クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)

<本ファンドからの借入金により実質的な貸付先に対する貸付けを行う当社のグループ会社>

Crowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)

為替レートの変動によって分配金は増減します。

【本ファンドの場合】

円/米ドルおよび米ドル/キルギスソムの為替レートの変動

当社のファンドは、関係各国の法制(各国間における租税条約や税制を含む)に従い、複数の関係者における業務の連携を伴う投資スキームを基盤としています。そのため、関係国における政治経済情勢の変動や法制の変更、関係者における業務遂行の困難や不能等により投資スキームが十分に機能しなかった場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配時期の遅延などが生じるおそれがあります。

【本ファンドの場合】

本ファンドに関係する国:日本国(当社およびクラウドクレジット・ファンディングの所在国)、エストニア共和国(エストニアグループ会社の所在国)、キルギス共和国(実質的な貸付先の所在国)

その他のリスクやリスクの詳細等は同ページにある「契約締結前交付書面」に記載しております。事前に必ずご確認ください。

貸付債権の管理、回収方針・態勢

実質的な貸付先に対する貸付債権について、エストニアグループ会社は、実質的な貸付先の経営環境、財務状況、株主・代表者等の異動状況などについて定期的なモニタリングを行っております。係るモニタリングを履行する中で、貸付債権回収への影響が懸念される状況を把握した際には、エストニアグループ会社は実質的な貸付先の詳細な業況把握や事業計画等の進捗管理を強化すること等により、回収に係るリスクの低減を図るとともに、当初予定するスケジュール通りの返済に懸念が生じた場合は、業況を詳細に注視しながらのリファイナンスや返済繰り延べ、貸付契約に基づく早期返済請求や裁判手続きによる回収等を慎重に判断し、適切に推進することで回収額の極大化を図ってまいります。

営業者・募集取扱者について

| 匿名組合の営業者 | :クラウドクレジット・ファンディング合同会社 |

| 募集・私募取扱業者 | :クラウドクレジット株式会社 |

※クラウドクレジット・ファンディング合同会社とはクラウドクレジット株式会社の100%子会社です

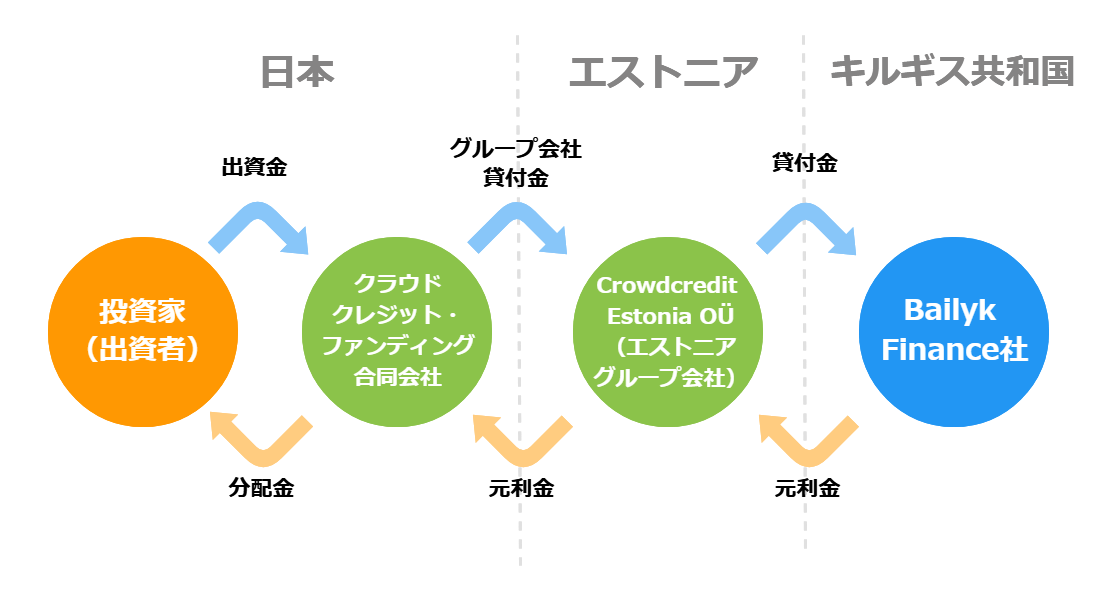

仕組み

本ファンドの投資スキーム

本ファンドは、クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)がクラウドクレジット株式会社(以下「当社」といいます)のエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付けを行います。

その上でエストニアグループ会社はこの借入金を原資として、キルギス共和国を拠点に事業を展開するマイクロファイナンス事業者であるMicro-credit Company “Bailyk Finance” Limited Liability Company(以下「Bailyk Finance社」といいます)へ貸付けを行います。

投資家の皆様には、クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

・グループ会社貸付金は無担保で、貸付に係る基本契約に責任財産限定条項(エストニアグループ会社の返済義務の範囲を、エストニアグループ会社が各ファンドにおいて実施した貸付の回収金等に限定する条項)が付されております。

・クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利は年利14.9%です。

・エストニアグループ会社からBailyk Finance社への貸付金利は年利16.0%(単利)です。

また、 Bailyk Finance社は融資アレンジメント料として融資実行額の1.0%をエストニアグループ会社に支払います。

・Bailyk Finance社に対する貸付利息に対しては、キルギスにおける源泉徴収税がかかりますが、これは資金需要者が負担します。

・エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

・エストニアグループ会社がBailyk Finance社に対してキルギスソム建てで貸付けをするにあたり外国為替手数料等が発生します。

・エストニアグループ会社がクラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

本ファンドに関する重要情報

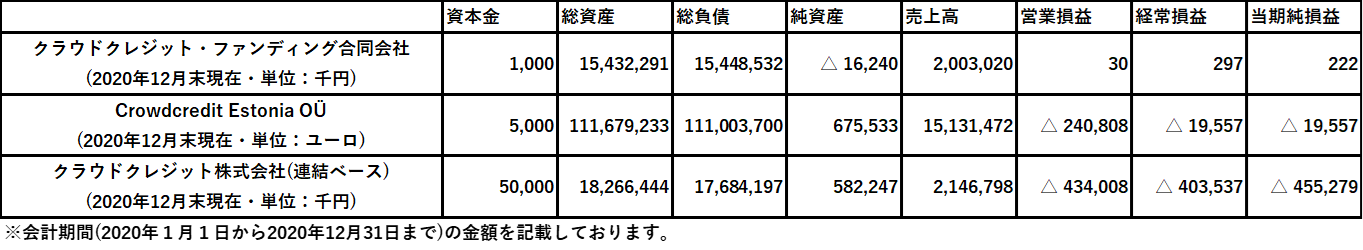

1.当社はクラウドクレジット・ファンディングとエストニアグループ会社の議決権を100%保有しております。

また当社の代表取締役である杉山智行は、クラウドクレジット・ファンディングの代表社員としての当社の職務執行者およびエストニアグループ会社のDirectorをそれぞれ兼務しており、両社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。

2.クラウドクレジット・ファンディング、エストニアグループ会社およびクラウドクレジット株式会社(連結ベース)の主な経営・財務指標は以下のとおりです。

3.本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

4.本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、クラウドクレジット・ファンディングが開設するファンドの種類別・号数別に開設する預金口座で分別管理を行います。

(分別管理を行う預金口座について)

銀行の商号 株式会社三井住友銀行

営業所の名称 日比谷支店

所在地 東京都港区西新橋1 – 3 – 1

口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。

口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。

5.本ファンドに関するリスクにつきましては、「概要・リスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。

また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

6.出資いただいた後の本ファンドの出資対象事業の概況等につきましては、クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

7.本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付け回収する事業が開始できないと判断したことを理由にクラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

8.本ファンドの募集開始日現在、エストニアグループ会社には、返済の猶予を受けているクラウドクレジット・ファンディングからの他のファンドに関する貸付契約(責任財産限定条項あり)がございます。

貸付先情報

「キルギスマイクロファイナンス事業者支援ファンド」シリーズ

実質的な貸付先の基本情報(※)

| 業者の名称 | Micro-credit Company “Bailyk Finance” Limited Liability Company |

| 所在地 | キルギス共和国 ビシュケク Alamedin-1, 58-2, Bishkek, Kyrgyz Republic |

| 事業展開している国・地域 | キルギス共和国 |

| 業種 | マイクロファイナンス(※2) |

| 設立年月日 | 2011年2月1日 |

| 主要メンバー | 【CEO】Moldozhanova Chinara 【CFO】Derbishaliev Arzymat |

| 従業員数 | 358名 |

| ホームページ | https://bf.kg/en(英語) |

| 備考 | - |

(※2)マイクロファイナンスとは、主に発展途上国の貧困者向けに小口の融資や保険などを提供することで、彼らの経済的自立を支援するサービスのことです。

本ファンドの実質的な貸付先の事業内容

Micro-credit Company “Bailyk Finance” Limited Liability Company(以下、「Bailyk Finance社」)は、キルギス共和国の農村や地方都市を中心に、住民の生活の質の向上に繋がる金融ソリューションを提供することをミッションとして、2011年2月に設立されたマイクロファイナンス事業者です。

Bailyk Finance社は2021年で創業10年目になりますが、マイクロファイナンス業界で豊富な経験を有するマネジメント陣によるリードの下、顧客の需要に適した手頃な価格で迅速な金融サービスを提供し続けてきたことが奏功し、キルギス共和国内のマイクロファイナンス事業者のなかでも大手の地位を確立しています。

現在、顧客に提供している主な金融サービスとしては、農業ローン、零細・中小企業ローン、消費者ローン、医療ニーズ向けローン、住宅修繕ローン等があります。

本ファンドの実質的な貸付先の財務情報等

| 決算年月 | 2018年12月期 | 2019年12月期 | 2020年12月期 |

| 営業収益 | 258,359 | 390,942 | 573,158 |

| 税引き後当期純利益 | 62,716 | 75,445 | 125,058 |

| 総資産 | 779,544 | 1,378,227 | 2,082,795 |

| 貸出金融資産 | 753,003 | 1,257,664 | 1,686,237 |

| 総負債 | 570,709 | 1,093,947 | 1,673,457 |

| 純資産 | 208,835 | 284,280 | 409,338 |

| 未解決訴訟数 | 0 | 0 | 0 |

| その他特記事項 | ー | ー | ー |

単位:千キルギスソム

監査法人: Baker Tilly Bishkek LLC

※毎年の監査済報告書については、通常期末から6か月以内の提出を求めており、各社から受領次第、内容を更新します。

メッセージ

本ファンド組成にあたって投資家の皆様へお伝えしたいこと

Bailyk Finance社の従業員

本ファンドの当社担当者からのメッセージ

本ファンドは、最終的な投資先として、キルギス共和国の農村部や地方を中心に、農業、零細・中小企業、消費者等向けローン事業を展開するマイクロファイナンス事業者、Micro-credit Company “Bailyk Finance” Limited Liability Company(以下「Bailyk Finance社」)に対し、キルギス共和国の法定通貨であるキルギスソム建てで貸付けを行うものです。

✔ キルギス共和国全土で事業展開するマイクロファイナンス事業者向け貸付案件です。

✔本ファンドはキルギスソム建てで25ヵ月間運用し、募集時表面利回り(年率換算、税引き前)は10.7%です。

キルギス共和国について

キルギス共和国は、旧ソビエト連邦に属していた中央アジアの国です。国土面積は日本の半分ほどで、人口は約650万人です。国土の4割が標高3,000mを超える山間の国となっており、中国との国境となる天山山脈には7千メートル級の山々を擁しています。歴史的には、シルクロードを通じて中国圏文化と中東圏のイスラム文化が行き交う貿易拠点として発展してきました。1991年の独立以降、中央アジアの中で最も早く民主化と市場経済化の移行を推進した国とされています。また外交面ではロシアと中国という2大国家とそれぞれ戦略的パートナーシップを築いています。

キルギスにおける経済的な課題

キルギスは若年層の人口に占める割合が多い国です。キルギス政府は自国経済の安定的な成長のために国家持続可能な開発戦略を掲げ、インフレ率の抑制と財政赤字の縮小に努め、独立以降、安定した経済成長を遂げてきました。しかしながら、コロナ禍において感染者数や死者数は比較的低い水準に留まったものの、輸出や鉱業などの主要産業が軒並み大きなダメージを受けたため、経済面の落ち込みは小さくなく、合わせてインフレ率の上昇、失業率の高まり、貧困の拡大を経験しました。2021年以降は主要産業の復調に伴う経済回復が期待されていますが、若年層の失業や特に南部に集中する貧困率の高さが引き続き社会的な課題となっています。

マイクロファイナンスの役割

上記のようにキルギスでは貧困、地域間格差、インフラの欠如という社会的課題は根強く、国全体における貧困レベルは高位のままとなっています。このような経済環境において、マイクロファイナンス事業者による少額融資は、貧困層の生活の質の改善や若年層の起業など就業状況の改善に貢献することが期待されており、キルギス政府は、マイクロファイナンス業界に対して、段階的な事業ライセンスを含む法制度の整備や、経営の効率化を促すデジタル化の促進等、成長を後押しする施策を打ち出しています。

またBailyk Finance社は、コロナ禍において生活や事業に影響を受けた顧客への資金援助や返済猶予など、積極的な顧客保護活動に取り組んできています。

本ファンドの社会的インパクト

本ファンドは、伝統的な金融サービスへのアクセスが限られるキルギスの農村部の個人や個人事業主に資金を届けるという「金融包摂(※)」の側面を持ったものです。本ファンドの資金は、最終的に個人や個人事業主に届けられ、生活の質の改善や事業の拡大に役立てられることを見込んでいます。そのような社会的インパクトを持った本ファンドへの出資に興味を持っていただけますと幸いです。(※)金融包摂とは、貧困者や零細・中小企業など、これまで金融サービスにアクセスすることが難しかった個人や法人に対して適切なコストでこれを提供していこうとするものです。

ご注意:キルギスソムについて

本ファンドの貸付通貨であるキルギスソムはキルギス内外の経済状況の動向次第で急落するおそれがある旨十分ご留意ください。(詳細は「貸付通貨の当社ラベリング」をご参照ください。)

本ファンド貸付先主要メンバーからのメッセージ

Derbishaliev Arzymat 氏

日本の投資家の皆様

私たちは、クラウドクレジットと提携した中央アジアで最初の企業であることを誇りに思います。私たちの使命は、農村部や小さな町の人々に、生活の質を向上させるための手頃な価格の金融ソリューションを提供することです。Bailyk Financeは、何かしらの理由で主要な金融機関の融資要件を満たしていない農村部の人々に金融サービスへのアクセスを届けるという社会的な目標を掲げています。

Bailyk Financeは、キルギスのトップ5のMFIに入っています。当社の広い支店網は大部分が地方にあり、約25,000名のお客様に金融サービスを提供しています。私たちはこうした地域に新しい画期的な製品と高度なサービスをもたらしたいと考えています。私たちは、借り手の過剰債務の回避のため最大限の努力を払いつつ、公正、透明かつ適正な条件で借入機会を提供することで、人口に占める貧困層を減らすという考えを追求しています。

またBailyk Financeは地球環境についても配慮しています。当社では、IFC(国際金融公社)の支援を受けて、住宅のエネルギー効率の改善及び向上のためのローン商品を開発しました。この社会的な目標は、エネルギー効率対策がどのように石炭消費量の削減につながり、その結果として大気中へのCO2排出量を減らすかという、キルギスの人々の環境意識の高まりを踏まえて考えだされました。長期的な観点では、これらすべての行動が、地球規模における気候変動対策の戦略の枠組みに影響を与えます。日本の投資家の皆様、およびクラウドクレジットの私たちの活動への支援に感謝いたします。

過去の運用実績

「キルギスマイクロファイナンス事業者支援ファンド」シリーズ

【満期時運用レポート】

満期時運用レポートはこちらからご覧いただけます。

公開中のレポートはありません。