【米ドル建て】モンゴル個人・中小企業向けローンファンド4号

概要・リスク

本ファンドには留意事項があります。必ずお読みください。

本ファンドの概要| 実質的な貸付先に対する貸付通貨 | 米ドル建て |

| 表面利回り(※1) | 年5.1% |

| 投資倍率(※1) | 1.054倍 |

| 最低投資金額/投資単位 | 10,000円以上10,000円単位 |

| 当初販売目標金額(※2) | 30,000,000円 |

| 募集期間(※3) | 2022年3月28日~2022年4月25日 |

| 運用期間(予定) | 13ヵ月 |

| 分配金支払い年月(予定) | 2023年6月 |

| 分配金支払い方法 | 満期一括 |

| 担保・保証の有無 | 無 |

※1 表面利回りおよび投資倍率は、運用手数料<2.6%(年率換算2.5%)>を差し引いた数字となります。

注:1)上記の運用手数料は運用開始時にご負担いただく形になります。

2)運用益に対しては源泉徴収税が別途差し引かれます。

3)表面利回りおよび投資倍率の詳細はこちらでご確認ください。

※2 投資家の皆様からの応募金額が少ない等によりファンドが成立しない場合があります。

※3 募集期間中に当初販売目標金額に達した時はその時点で募集を終える場合があります。

留意事項(必ずよくお読みください)

本ファンドの実質的な貸付先であるGSB capital NBFI(以下「GSB社」)は、モンゴルで個人および中小企業向けに貸付事業を行う金融事業者です。モンゴルはロシアと中国に国境を接する内陸国で両国への貿易依存度が高く、当社はモンゴルのマクロ経済環境も両国の動向に左右されやすい傾向にあると捉えております。2022年2月のロシアによるウクライナ侵攻後、ロシアに対して一連の経済制裁が発表されるなかで同国のマクロ経済環境の見通しが不透明になっておりますが、モンゴルについても、現地通貨モンゴルトゥグルグの下落やインフレ率の上昇などが確認されています。ロシアおよびウクライナの戦況やロシアへの経済制裁の影響が長引いた場合、インフレのさらなる加速やロシアへの輸出額の減少などを通じて、間接的にモンゴルのカントリーリスクが高まる可能性もあることにご留意ください。

ファンドのリスク

個々の事情や経済情勢等により実質的な貸付先からの返済が当初の想定通りになされなかった場合、または何らかの事情により上記のグループ会社の財政状態が悪化した場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配金の遅延などが生じるおそれがあります。

【本ファンドの場合】

<実質的な貸付先>

GSB capital NBFI(モンゴル国に籍を置く金融事業者)

<匿名組合の営業者として本ファンドを運営する当社のグループ会社>

クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)

<本ファンドからの借入金により実質的な貸付先に対する貸付けを行う当社のグループ会社>

Crowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)

為替レートの変動によって分配金は増減します。

【本ファンドの場合】

円/米ドルの為替レートの変動

本ファンドの貸付通貨は米ドル建てですが、GSB capital NBFI (以下「GSB社」といいます)はモンゴルで事業を展開しており収益はモンゴルトゥグルグで得ています。モンゴルトゥグルグはモンゴル内外の経済状況の動向次第で大きく変動しやすい通貨であり、モンゴルトゥグルグの下落が米ドル建ての債務の返済に影響を及ぼす可能性がございます。このような為替リスクに備え、GSB社は米ドルとモンゴルトゥグルグの間で為替ヘッジ取引を行っており、一定のリスク軽減策は講じておりますが、何らかの事由でモンゴルトゥグルグが下落した場合にGSB社の返済能力にも影響が及ぶリスクがあることにご留意ください。

当社のファンドは、関係各国の法制(各国間における租税条約や税制を含む)に従い、複数の関係者における業務の連携を伴う投資スキームを基盤としています。そのため、関係国における政治経済情勢の変動や法制の変更、関係者における業務遂行の困難や不能等により投資スキームが十分に機能しなかった場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配時期の遅延などが生じるおそれがあります。

【本ファンドの場合】

本ファンドに関係する国:日本国(当社およびクラウドクレジット・ファンディングの所在国)、エストニア共和国(エストニアグループ会社の所在国)、モンゴル国(実質的な貸付先の所在国)

その他のリスクやリスクの詳細等は本サイトにある「契約締結前交付書面」に記載しております。事前に必ずご確認ください。

貸付債権の管理、回収方針・態勢

実質的な貸付先に対する貸付債権について、エストニアグループ会社は、実質的な貸付先の経営環境、財務状況、株主・代表者等の異動状況などについて定期的なモニタリングを行っております。係るモニタリングを履行する中で、貸付債権回収への影響が懸念される状況を把握した際には、エストニアグループ会社は実質的な貸付先の詳細な業況把握や事業計画等の進捗管理を強化すること等により、回収に係るリスクの低減を図るとともに、当初予定するスケジュール通りの返済に懸念が生じた場合は、業況を詳細に注視しながらのリファイナンスや返済繰り延べ、貸付契約に基づく早期返済請求、債務保証の履行請求や裁判手続きによる回収等を慎重に判断し、適切に推進することで回収額の極大化を図ってまいります。

貸付債権の管理、回収方針・態勢

実質的な貸付先に対する貸付債権について、エストニアグループ会社は、実質的な貸付先の経営環境、財務状況、株主・代表者等の異動状況などについて定期的なモニタリングを行っております。係るモニタリングを履行する中で、貸付債権回収への影響が懸念される状況を把握した際には、エストニアグループ会社は実質的な貸付先の詳細な業況把握や事業計画等の進捗管理を強化すること等により、回収に係るリスクの低減を図るとともに、当初予定するスケジュール通りの返済に懸念が生じた場合は、業況を詳細に注視しながらのリファイナンスや返済繰り延べ、貸付契約に基づく早期返済請求や裁判手続きによる回収等を慎重に判断し、適切に推進することで回収額の極大化を図ってまいります。

営業者・募集取扱者について

| 匿名組合の営業者 | :クラウドクレジット・ファンディング合同会社 |

| 募集・私募取扱業者 | :クラウドクレジット株式会社 |

※クラウドクレジット・ファンディング合同会社とはクラウドクレジット株式会社の100%子会社です

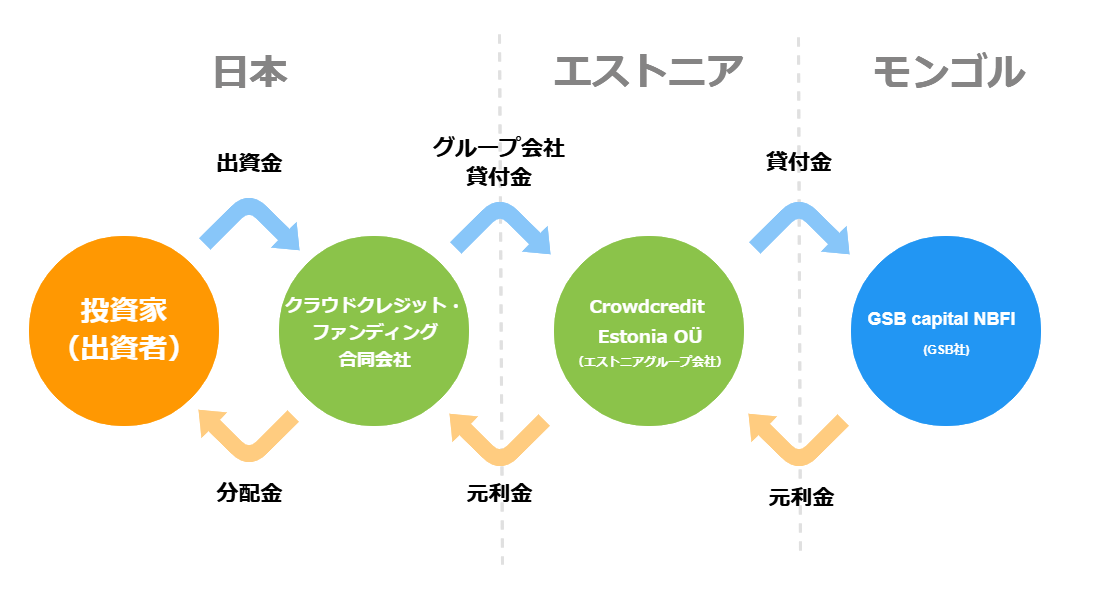

仕組み

本ファンドの投資スキーム

本ファンドは、クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)がクラウドクレジット株式会社(以下「当社」といいます)のエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付けを行います。

その上でエストニアグループ会社はこの借入金を原資として、モンゴルを拠点に事業を展開する金融事業者であるGSB capital NBFI (以下「GSB社」といいます)へ貸付けを行います。

投資家の皆様には、クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

・グループ会社貸付金は無担保で、貸付に係る基本契約に責任財産限定条項(エストニアグループ会社の返済義務の範囲を、エストニアグループ会社が各ファンドにおいて実施した貸付の回収金等に限定する条項)が付されております。

・クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利は年利8.2%です。

・エストニアグループ会社からGSB社への貸付金利は年利9.5%(単利)です。

・GSB社に対する貸付利息に対しては、モンゴルにおける源泉徴収税がかかりますが、これは資金需要者が負担します。

・エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

・エストニアグループ会社がGSB社に対して米ドル建てで貸付けをするにあたり外国為替手数料等が発生します。

・エストニアグループ会社がクラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

本ファンドに関する重要情報

1.当社はクラウドクレジット・ファンディングとエストニアグループ会社の議決権を100%保有しております。

また当社の代表取締役である杉山智行は、クラウドクレジット・ファンディングの代表社員としての当社の職務執行者およびエストニアグループ会社のDirectorをそれぞれ兼務しており、両社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。

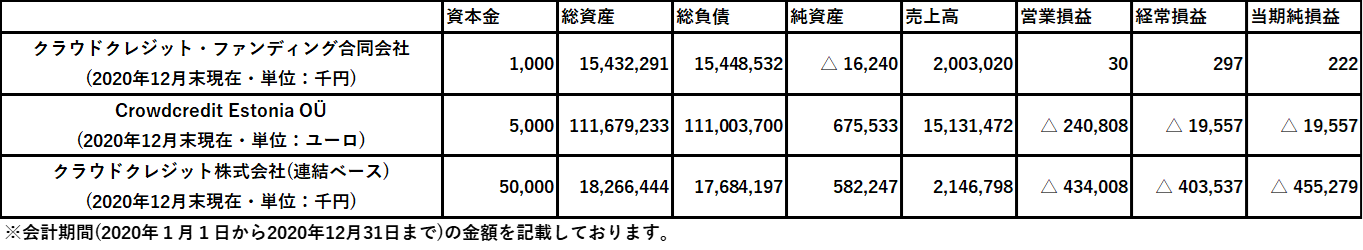

2.クラウドクレジット・ファンディング、エストニアグループ会社およびクラウドクレジット株式会社(連結ベース)の主な経営・財務指標は以下のとおりです。

3.本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

4.本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、クラウドクレジット・ファンディングが開設するファンドの種類別・号数別に開設する預金口座で分別管理を行います。

(分別管理を行う預金口座について)

銀行の商号 株式会社三井住友銀行

営業所の名称 日比谷支店

所在地 東京都港区西新橋1 – 3 – 1

口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。

口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。

5.本ファンドに関するリスクにつきましては、「概要・リスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。

また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

6.出資いただいた後の本ファンドの出資対象事業の概況等につきましては、クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

7.本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付け回収する事業が開始できないと判断したことを理由にクラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

8.本ファンドの募集開始日現在、エストニアグループ会社には、返済の猶予を受けているクラウドクレジット・ファンディングからの他のファンドに関する貸付契約(責任財産限定条項あり)がございます。

貸付先情報

「モンゴル個人・中小企業向けローンファンド」シリーズ

実質的な貸付先の基本情報(※1)

| 業者の名称 | GSB capital NBFI |

| 所在地 | モンゴル ウランバートル Ulaanbaatar, Khan-Uul District 15th Khoroo, Chinggis avenue, 37/1 |

| 事業展開している 主な国・地域 |

モンゴル |

| 業種 | 金融(ノンバンク) |

| 設立年月日 | 2010年10月5日 |

| 主要メンバー | 【CEO】Chinbat Choijamts 【Head of Finance Department】Munkhzul Tsogtbaatar 【Head of Corporate Finance】Munkh-Orgil Bayaraa 【Head of Investment and Trading Division】Orchlon Bold |

| 従業員数 | 89名 |

| ホームページ | https://gsbcapital.mn/ (モンゴル語) |

| 備考 | ー |

本ファンドの実質的な貸付先の事業内容

本ファンドの貸付先であるGSB capital NBFI (以下「GSB社」といいます)は、モンゴルのウランバートルを拠点とする金融事業者です。GSB社の事業はノンバンクと呼ばれるもので、主に一般消費者向けに自動車ローン、中小企業および個人事業主向けに小口融資の提供を行っています。

本ファンドの実質的な貸付先の財務情報等

| 2018年12月期 | 2019年12月期 | 2020年12月期 | |

| 営業収益 | 7,452,422 | 10,555,940 | 15,046,120 |

| 税引後当期純損益 | 2,630,975 | 3,041,459 | 4,671,693 |

| 総資産 | 29,803,506 | 51,488,602 | 79,450,773 |

| 貸出金融資産 | 22,859,083 | 41,043,944 | 55,065,933 |

| 総負債 | 17,055,257 | 30,698,894 | 50,939,372 |

| 純資産 | 12,748,249 | 20,789,708 | 28,511,401 |

| 未解決訴訟数 | ー | ー | ー |

| その他特記事項 | ー | ー | ー |

単位:千モンゴルトゥグルグ

監査法人:”ETERNAL SEQUIL AUDIT” LLC

※毎年の監査済報告書については、通常期末から6か月以内の提出を求めており、各社から受領次第、内容を更新します。

メッセージ

本ファンド組成にあたって投資家の皆様へお伝えしたいこと

GSB社の運営メンバー

本ファンドの当社担当者からのメッセージ

本ファンドは、モンゴルのウランバートルを拠点にノンバンク事業を展開するGSB capital NBFI (以下「GSB社」といいます)に対し、米ドル建てで貸付けを行うものです。

✔ 本ファンドは米ドル建てで13ヵ月間運用し、募集時表面利回り(年率換算、税引き前)は5.1%です。

✔ 本ファンドの資金は、GSB社の個人向けおよび中小企業向けのノンバンク事業の資金として活用されます。

【GSB社について】

GSB社は、2010年にモンゴルのウランバートルで設立された金融事業者です。ウランバートル市内に本社と複数の支店を構え、主に一般消費者向けに自動車ローン、中小企業および個人事業主向けに小口融資を提供しています。自動車ローンでは自動車を担保に、小口融資では不動産を担保に設定しており、顧客の延滞が発生したときも担保を売却することで債権保全を図っています。また新型コロナウイルス感染症の影響を受けるなかでも、オンラインでの顧客獲得に注力するなどして順調に事業規模を拡大してきました。

【GSB社の事業の意義】

モンゴルでは、大手の商業銀行が提供する金融サービスにアクセスできない人々が多くいます。GSB社の事業は、そうした個人や中小企業をターゲットに融資サービスを届けるという「金融包摂」の側面も併せ持っています。本ファンドの資金は、最終的にはGSB社を通じてモンゴルの個人や中小企業に届けられ、彼らの生活水準向上や事業拡大に寄与することを見込んでいます。

過去の運用実績

「モンゴル個人・中小企業向けローンファンド」シリーズ

【満期時運用レポート】

公開中のレポートはありません。

公開中のレポートはありません。