北欧不動産ローンファンド2号

基本データ

基本データ

期待利回り・投資倍率・運用期間 : 変動

※本ファンドの出資金は、エストニアグループ会社がローン貸付待期期間(本ファンドの募集終了後エストニアグループ会社に資金を送金してから90日間)のうちに行う、以下の「事業適合基準」を満たす貸付に充てられます。ファンドの運用期間、返済スケジュール、期待利回り、投資倍率等は、実際の貸付条件に基づいて変動します。

エストニアグループ会社は以下の基準に適合した不動産事業者(法人)に貸付を実行します。

ローンの種類 :エストニア共和国の不動産事業を行う法人に対する貸付

貸付利率 :10%~14%(期待利回りではありません)

返済期間 :6ヶ月~36ヶ月

分配開始予定月 :上記基準に適合した不動産事業者ローンの実行後に決定します。

販売手数料 :0円

運用手数料 :当初出資額の2.00%(運用開始時にご負担いただきます)

※ただし、事業適合基準を満たす不動産事業者ローンが実行できなかった場合は返金いたします。

為替手数料 :営業者がエストニアグループ会社へ送金する際、円をユーロに交換

する為替手数料、及び事業適合債権を満たす貸付にあてられず

資金がエストニアグループ会社から営業者に返金される際、

ユーロを円に交換する為替手数料をご負担いただきます。

当初販売金額 :1,000万円

最低投資金額 :10,000円 ( 追加単位: 10,000 円 )

通貨 :ユーロ建て

営業者 :クラウドクレジット・ファンディング合同会社

※クラウドクレジット株式会社の100%子会社

募集・私募取扱業者:クラウドクレジット株式会社

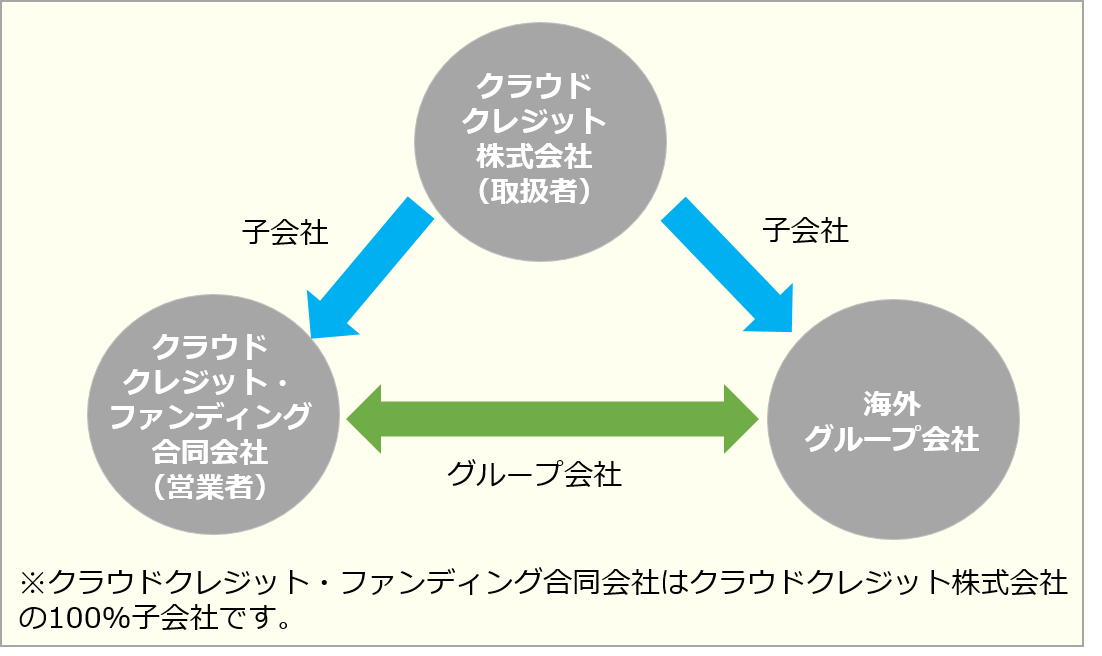

クラウドクレジット株式会社とグループ企業の関係図

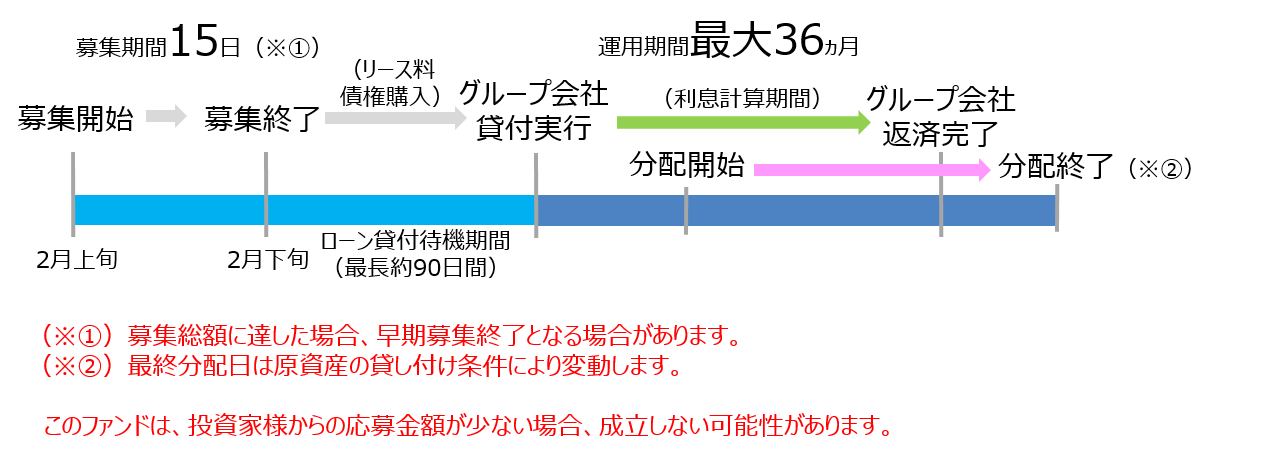

募集から返済完了期間について

募集期間:2018年2月9日~2018年2月23日

関連動画

本ファンドで提携をしているEstateGuruのCOOを務めるMr. Mihkel Stammより、日本の投資家の皆様へメッセージが届きました。

ぜひご覧ください。

EstateGuruのマネジメントチームによる会社紹介動画です。不動産金融の世界で豊かな経験を有するマネジメントチームがどのようにEstateGuruを作り上げていったのか、彼らの事業に対する想いをご紹介しております。ぜひご覧ください。

商品紹介

責任者からのご案内

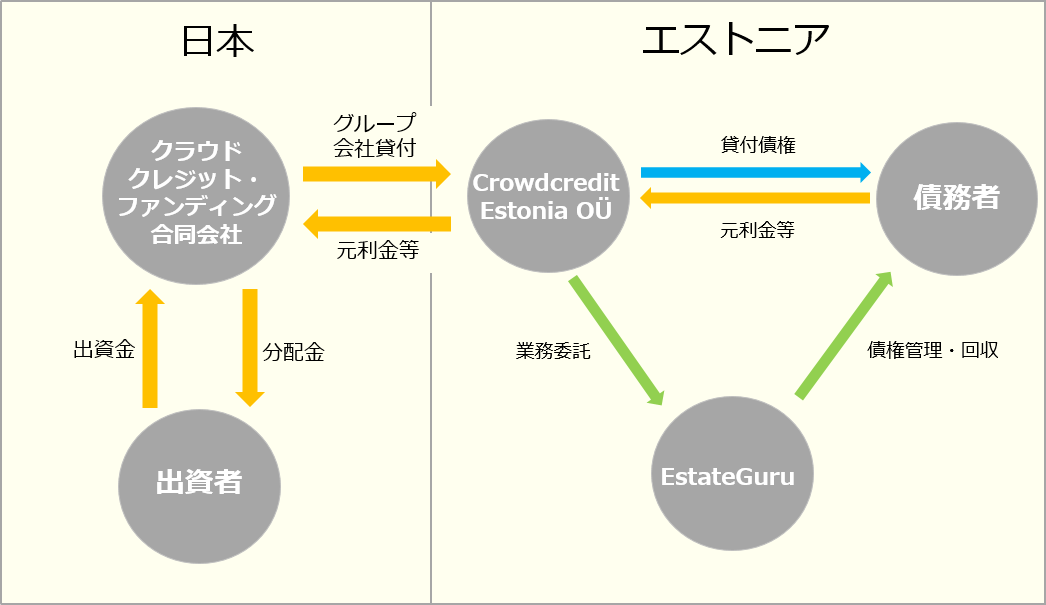

本ファンドは、当初投資家様からお預かりした出資金をクラウドクレジット・ファンディング合同会社からエストニアグループ会社であるCrowdcredit Estonia OÜに対し仮払金として支払います。その資金をもとにエストニアグループ会社が、エストニア国内の不動産に関する投資又は不動産を有効活用した事業を行うために資金を必要としている法人に対して貸付を行います。資金需要者マーケティング、審査、元利金等の資金管理事務、回収は提携先の「EstateGuru」グループが実施します。実際の貸付が実行されたのちに、クラウドクレジット・ファンディング合同会社が対象ローンの返済条件に合わせた形でエストニアグループ会社に対するローン貸付契約を結び、対象ローンからの回収金を返済原資といたします。

【不動産ローンへの投資】

本ファンドはエストニア国内の複数の不動産事業者への貸付を実行するものです。通常の貸付や不動産投資(現物保有やエクイティ投資)とは異なり、原則として、貸付対象先が保有する不動産のキャッシュフローが元利金の返済原資となる性質を持っております。

また、全てのローンに抵当権が付されており、ローン自体が対象物件価値による信用補完(※)を受けております。エストニアにおける不動産に係る収益性と安定的な価値推移を、投資家の方々にローン(クレジット)投資という形態で享受いただきたいと思い、本ファンドを組成いたしました。

(※)名義上の抵当権はSecurity Agent(セキュリティ・エージェント)と呼ばれるEstateGuruの関連子会社に帰属。抵当権の行使は当該関連子会社の運営を委託された第三者の法律事務所が判断。当該抵当権が付されたローンの部分的な貸付実行者に留まる弊社エストニアグループ会社は抵当権行使の意思決定を行うことは出来ません。

【ファンドの運用期間】

運用期間は実際に実行されたローンの満期に連動いたします。対象となるローンは明確に定めていませんが、9-18か月満期のものを中心に貸付実行を行います。

貸付対象となるローンの年利率は10-14%で、これを反映したグループ会社貸付での年利率は当初6-13.5%の範囲になるものと見込んでおります。こちらは貸付実行後に決定されるためファンド募集時に確約することが出来ません。またグループ会社への貸付利率はローンのパフォーマンスが悪化した場合、運用期間中に低下していく可能性がございます。

ローンの返済スケジュールと分配スケジュールを連動させることでより投資対象のパフォーマンスと連動したファンドとなっております。ぜひポートフォリオに組み込むことを検討いただけると幸いです。

セールスからのオススメポイント

いつもクラウドクレジットをご利用頂き誠にありがとうございます。

本ファンドは、小口からの北欧不動産に対するローン投資を可能とする商品です。

提携先のEstateGuruが手掛けるローンは現地で抵当権が付されており、さらに、貸付先企業の経営者などによる保証が付されたものもございます。すなわち、ローン自体が対象物件価値や貸付先企業の経営者などの個人資産等による信用補完を受けております。また、今後募集する同シリーズにおいて、毎号貸付対象が異なることとなるため、本ファンドシリーズを継続的に購入いただくことによってリスク・リターンが異なるローンへの分散投資効果を得ることができます。

オススメのポイント

オススメのポイント

【北欧不動産への分散ローン投資】

本ファンドの資金は複数件のローンに必ず分散されます。1つの資産のみのリスク・リターンではなく、分散され平準化されたリスク・リターンを投資家の方々には享受いただけるよう商品設計を行っております。また、前述のとおり、今後募集する同シリーズにおいて、毎号貸付対象が異なることとなるため、本ファンドシリーズを継続的に購入いただくことによって、時間軸を変えた格好で、リスク・リターンが異なるローンへの分散投資効果を得ることができます。

【保全性の高いローン債権】

前述のとおり、本ファンドによるローンは全ての債権において対象物件価値による保全がなされており、また、貸付先企業外の個人資産等による保証が付された案件も多くございます。LTV(Loan to Value*)も適切に設定されており、物件価値に対して過度の借り入れが行われている案件はありません。

(*)LTV(Loan to Value)――不動産の評価額に占める借入金の割合。EstateGuruでは、当該割合の上限を75%と定めており多くの案件の当該比率は50%前後となっています。

本ファンドの特徴

商品性

分散された不動産事業者へのローン投資

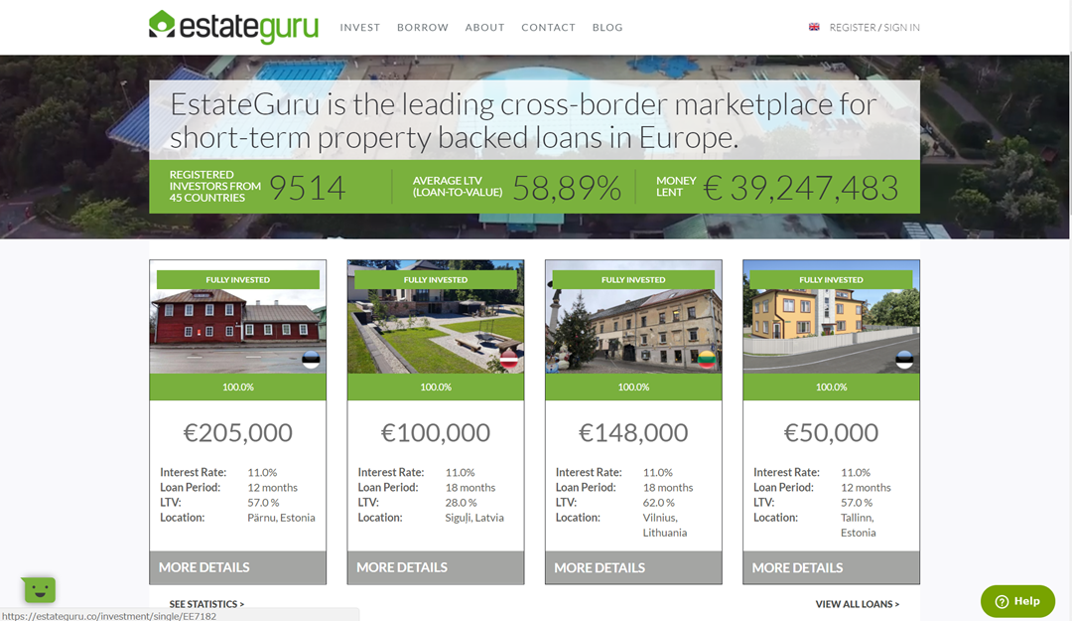

本ファンドは、EstateGuruという投資型クラウドファンディングプラットフォームを介して、エストニア国内の不動産に関する投資又は不動産を有効活用した事業を行うために資金を必要としている複数の法人に対して貸付を行います。

ローン実行にあたっては二つ以上の案件に分散を行い、特定のローンのリスク・リターンに投資家利益が集中しないよう設計された商品となります。エストニアの不動産に係る旺盛な資金需要を背景に、日本国債やJ-REIT銘柄と比べて相対的に高い投資利回りを追求しつつ、個別ローンの信用補完の仕組みや分散投資などを通じて最大限リスク低減を図ります。

対象ローンについて

本プロジェクトではエストニア首都Tallinn及び/又は第二都市Tartuに所在する不動産に関する投資または不動産を有効活用した事業を行うために資金を必要としている法人に対して貸付を実行いたします。全ての貸付対象ローンには抵当権が付されており、さらに、貸付先企業の経営者などによる保証が付されたものもございます。すなわち、ローン自体が対象物件価値や貸付先企業の経営者などの個人資産等による信用補完を受けております。

(出所:EstateGuruホームページ)

エストニア不動産の市場動向

エストニアの面するバルト海沿岸には、スカンジナビア諸国、ドイツ等の発達した経済国とポーランド、バルト3国、ロシア等経済を拡大しつつある国等10ヶ国が相互に交流しています。

総人口9000万人のバルト経済圏にあって、エストニアは全ての地域の主要な市場から近く、理想的なビジネス拠点となっています。インターネットや遠距離通信等のインフラ整備が整ったIT先進国として、また外国からの投資家にも低い一定税率を適用し、地元企業と平等の権利が与えられ、安定した政治と開放的なビジネス政策で中・東欧諸国の中で成長率が高い国の一つとなっています。

上記のような経済立国であるエストニアの不動産価格は、2008年の金融危機以降2009年にかけて大きく落ち込んだものの、その後は約10%の年平均成長率で安定的に上昇しています。

債務不履行時の対応

資金需要者からの返済が遅延した場合、EstateGuruが直ちに資金需要者にコンタクトし、遅延理由を確認します。資金需要者が一時的に返済が出来なくなっているだけであれば、債権者はEstateGuruを介して資金需要者と別途契約を締結し、一定期間資金需要者に返済の猶予を与えます。

当該契約には、追加的に発生する管理費用を賄うために、資金需要者から追加手数料を収受する旨も明記されます。それでも尚返済が困難な場合には、債権者と資金需要者は、資金需要者が定められた期間内にその物件を市場で売却することに合意します。この際EstateGuruは、複数の不動産業者にコンタクトし、物件が出来る限り高い価格で売却できるよう資金需要者をサポートします。

上記を経て、市場で物件が売却出来なかった場合に限り、セキュリティ・エージェント(※)は物件の強制売却やその他法的措置による債権回収を行います。

(※)個別の貸付実行者に代わり抵当権の名義を有するEstateGuruの関連子会社。運営を委託された第三者である法律事務所が抵当権の行使可否を判断することとなります。

投資スキーム

投資スキームについて

クラウドクレジット・ファンディング合同会社(以下、合同会社)はクラウドクレジット株式会社のエストニア子会社(以下、エストニアグループ会社)に対して貸付を行い、エストニアグループ会社はこの借入金を原資として、エストニア国内の不動産に関する投資または不動産を有効活用した事業を行うために資金を必要としている複数の法人に対して貸付を行います。ローン審査、貸付及び管理・回収はEstateGuruが行います。お客様には、合同会社のエストニアグループ会社貸付事業に対して出資いただきます。

ファンドに関する重要情報

1.当社(クラウドクレジット株式会社)は合同会社(クラウドクレジット・ファンディング合同会社)とエストニアグループ会社(Crowdcredit Estonia OÜ)の議決権を100%保有しております。また当社の代表取締役である杉山智行は、合同会社の代表社員である当社の職務執行者およびエストニアグループ会社のDirectorをそれぞれ兼務しており、両社の財務及び営業又は事業の方針の決定に関して影響を与える立場にあります。

2.合同会社およびエストニアグループ会社の主な経営・財務指標は以下のとおりです。

3.本ファンドに関する資金使途および事業計画の概要につきましては、本サイトおよび本サイトに掲載しております契約締結前交付書面等を参照ください。

4.本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、合同会社が開設するファンドの種類別・号数別に開設する口座で分別管理を行います。

5.本ファンドに関連するリスクにつきましては、本サイトおよび本サイトに掲載しております契約締結前交付書面等を参照ください。また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

6.本ファンドの出資対象事業の概況等につきましては、合同会社の委託を受けた当社が、ウェブサイト(マイページを含む)に掲載する方法もしくは電子メールにて送付する方法により、お客さまにファンド報告書を交付してお知らせいたします。

分配金について

エストニアグループ会社が投資実行完了後に分配スケジュール等運用条件が確定

本ファンドではエストニアグループ会社があらかじめ匿名組合契約において定めた基準を満たした複数の不動産事業者向け貸付を実行します。貸付の取引条件(年利率及び返済期間)により、営業者とエストニアグループ会社間の返済スケジュールが決定いたします。お客様には、この営業者とエストニアグループ会社の間の返済スケジュールが確定次第これをお知らせいたします。

提携会社

提携会社

本ファンドの事業でグループ会社貸付を受けるエストニアグループ会社は、EstateGuru(本社エストニア、2014年開業)という投資型クラウドファンディングプラットフォームが取り扱う短期から中期の不動産ローン需要者への貸付を投資対象としております。

EstateGuruは北欧諸国で展開する不動産ローン特化のP2Pレンディングプラットフォームを運営しております。サービス開始以降、エストニア、ラトビア、リトアニアで250本を超えるローンをアレンジしており、その累計額は40百万ユーロを超えています。また、2017年末時点において45か国にわたる9,400人以上の投資家により利用されています。

これまでの平均金利は12.5%を超え、デフォルト事例も1件のみです。当該デフォルト事案も1ヶ月以内に遅延損害金を含めて投資家の方々に返済を行っており、不動産価値による保全がなされた安全性の高い商品を届けています。

主なリスク

主なリスク

! 仲介業者EstateGuru、および当社グループの信用リスク

・エストニアグループ会社は、不動産事業者ローンの管理・回収業務をEstateGuruに委託します。そのため、EstateGuru、当社または当社のエストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

・ローン貸付待期期間中、出資金は仮払金としてエストニアグループ会社に預託されますが、その間にエストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

・また、ローン貸付待機期間後、エストニアグループ会社へのローン貸付債権の回収は、当該ローン貸付債権に係る債務者であるエストニアグループ会社の財産のうち、エストニアグループ会社がEstateGuruプラットフォームを通して貸し付けた不動産事業者向けローンから生じる元利金返済や当該ローン債権に係る回収により取得した金銭のみを原資として行われますが、エストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

! 貸付債権の回収リスク

本ファンドにおいて、当社が貸付を行うエストニアグループ会社は不動産事業者ローンの回収金を原資としてグループ会社貸付の元利金を返済します。全ての不動産事業者ローンには抵当権が付されていますが、貸付債権の回収リスクを完全に排除できるものではありません。不動産事業者ローンの回収の遅れ等により、グループ会社ローンの回収が予想通りになされなかった場合、本事業における収益の減少または費用の増加がもたらされるおそれがあります。

! 為替リスク

エストニアグループ会社に対する仮払いの実行・ローン貸付の実行及びローン貸付の元利金の回収はユーロ建てで行われるため、お客様はユーロ/円の為替リスクを負うことになります。

! 法制度の変更リスク

日本またはエストニア共和国において、本事業の遂行に影響を与える法制度(各国間における租税条約及び税制を含むがそれに限らない)が変更された場合、本事業における収益の減少または費用の増加がもたらされるリスクがあります。

! カントリー・リスク

エストニアグループ会社の事業は、エストニア共和国の顧客(債務者)を対象にして、EstateGuruに主な業務を委託して行われます。そのため、エストニア共和国の政治経済情勢等の要因による影響を受けて本事業において想定外の費用または損失が生ずるリスクがあります。

! 元本損失のリスク

上記記載のリスクに加え「契約締結前交付書面」に列挙したリスクによりお客様の出資金について元本の損失が生ずるリスクがあります。