ファンド概要

本ファンドは、企業投資育成会社への融資で運用するファンドです。

本ファンドについてのご理解を深めていただくべく、最終借手であるFinance One Limitedの代表者インタビューを公開いたしました!

企業概要や香港の情勢については、以下ページもご参照ください。

【企業徹底解説!】「香港デジタル金融サービス事業支援ファンド」の最終借手であるFinance One Limited 代表者インタビュー

※ 各事業の詳細は、「プロジェクト概要」および「投資家限定情報」をご参照ください。

特徴

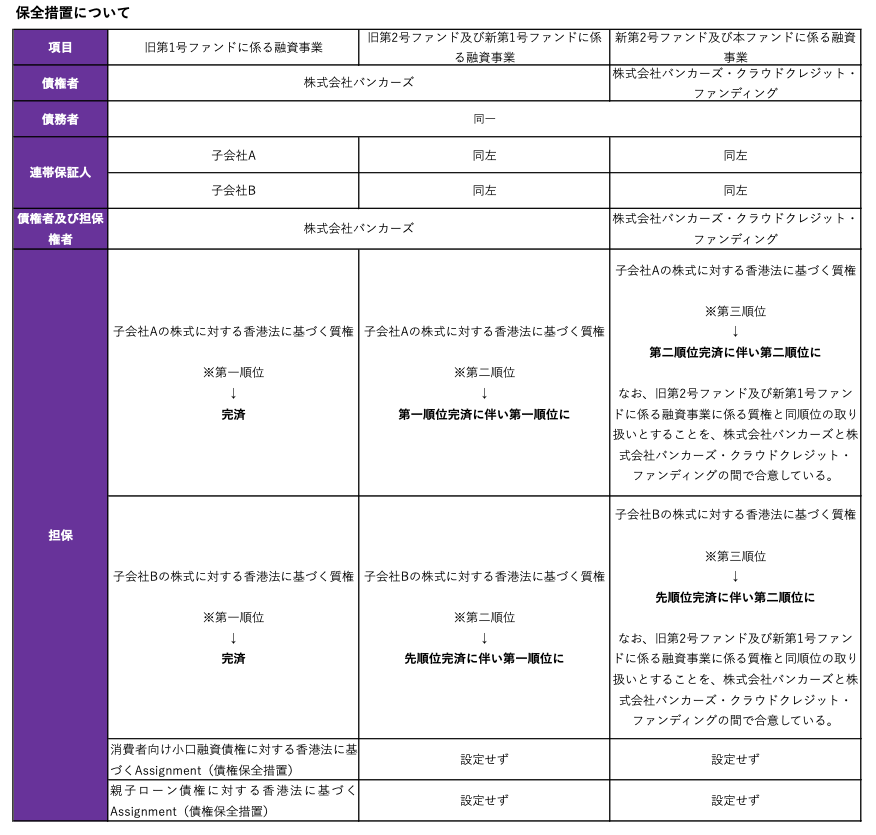

ポイント1 保全措置について

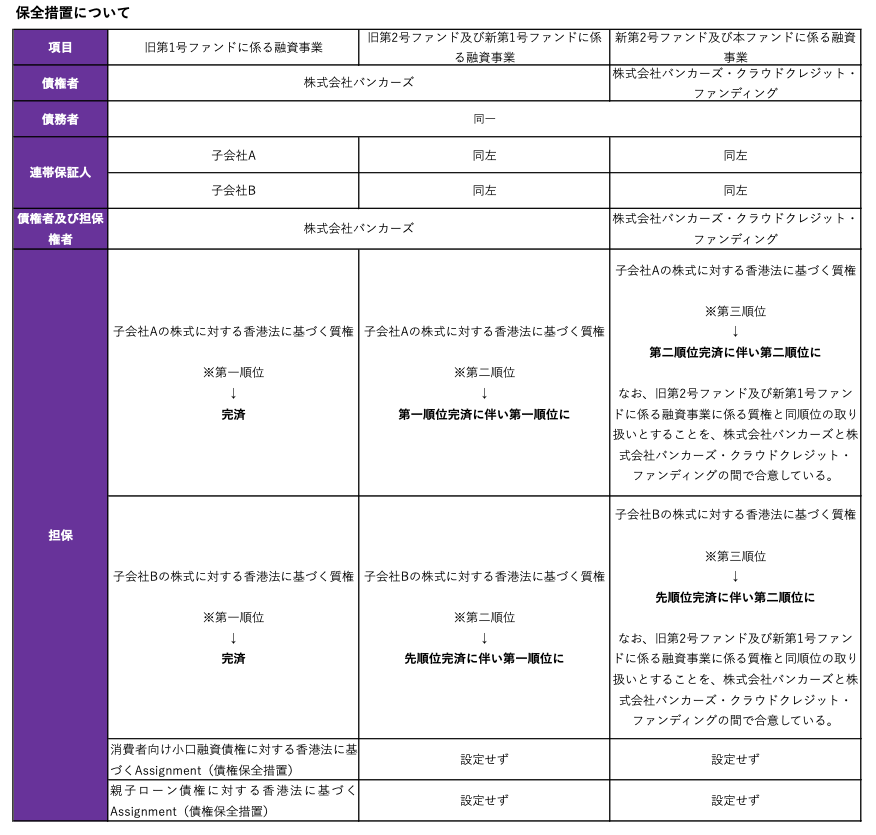

本ファンドシリーズでは、過去に借手子会社2社の株式に対し旧第1号ファンドが第1順位の質権を、旧第2号&新第1号ファンドが第2順位の質権を、新第2号ファンドが第3順位の質権を設定しておりました。また本ファンドの営業者である株式会社バンカーズ・クラウドクレジット・ファンディングは、旧第1号ファンド、旧第2号&新第1号ファンドの営業者としての当社と、第2順位と第3順位の質権について担保実行時の取り扱いを平等とする合意を締結しており、第3順位の質権設定順位は実質第2順位と考えておりました。

その後旧第1号ファンドが完済となったことから、質権設定順位が繰り上がり、旧第2号&新第1号ファンドが第1順位の質権に、新第2号ファンドが第2順位の質権設定となりました。本ファンドは新第2号ファンドと同様第2順位の質権設定を行いますが、新第2号ファンド及び本ファンドの第2順位質権設定は実質第1順位であると考えられます。

(凡例)

旧第1号ファンド:香港消費者ローン事業支援ファンド第1号〜第1-10号

旧第2号ファンド:【円建て】香港消費者ローン事業支援ファンド第2号【保全劣後型】及び同ファンド第2-2号から同ファンド第2-18号

新第1号ファンド:【円建て】香港デジタル金融サービス事業支援ファンド第1号【保全劣後型】及び同ファンド第1-2号から同ファンド第1-11号

旧第2号&新第1号ファンド:旧第2号ファンド及び新第1号ファンド

ポイント2 為替リスクについて

旧第2号ファンドを含む本ファンドについては、借手の融資先が香港で消費者向け小口融資事業を展開しているため、回収に当たっては、為替リスクがあると想定される投資家のみなさまがいらっしゃいます。 旧第2号ファンド含め本ファンドは、正常に回収できる限りにおいては為替リスクはございません。 為替リスクがあるケースについては、契約締結前交付書面「[2] 当社その他の者の業務又は財産の状況の変化を原因とするリスクについて(4)」をご参照ください。

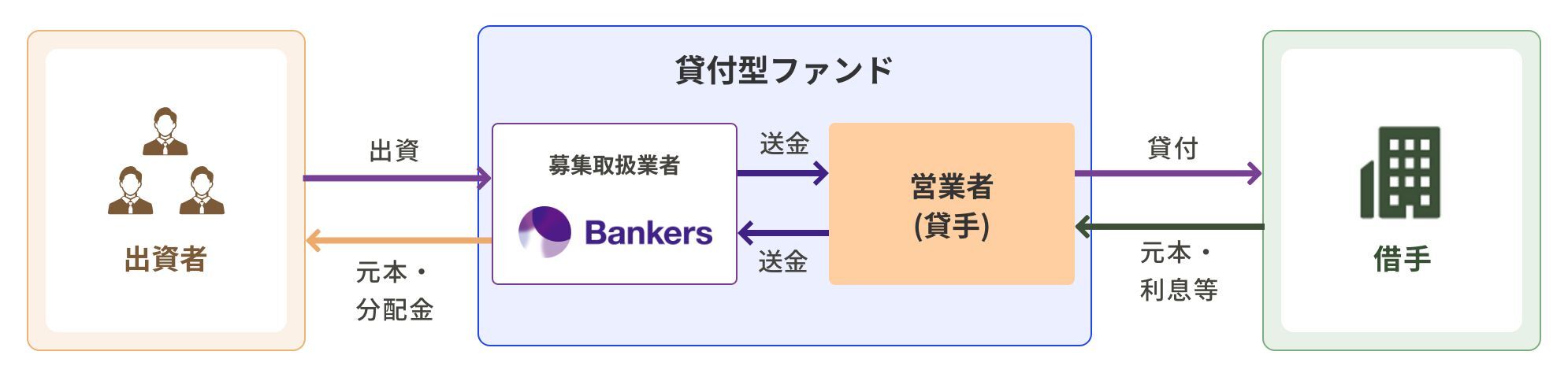

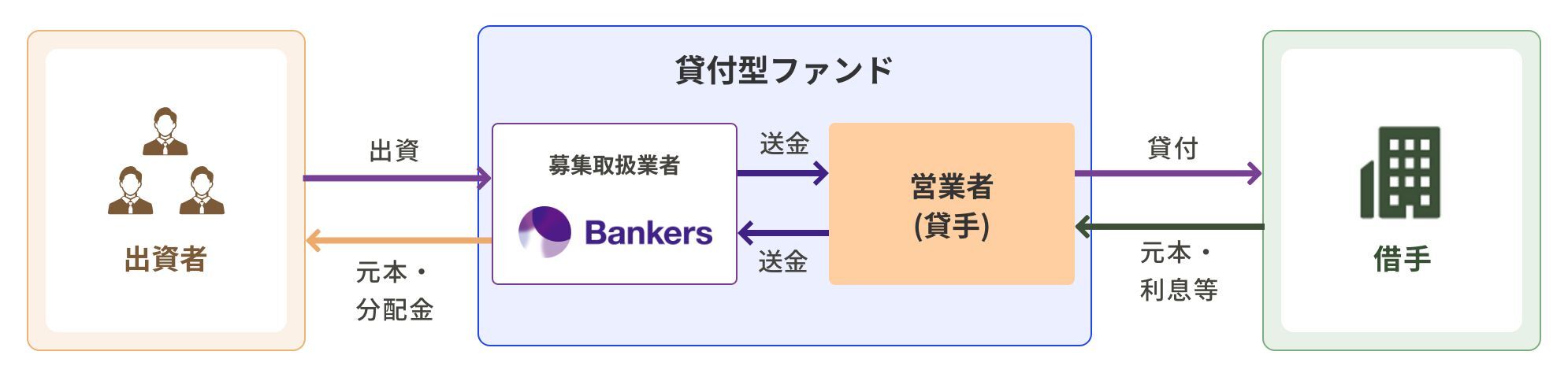

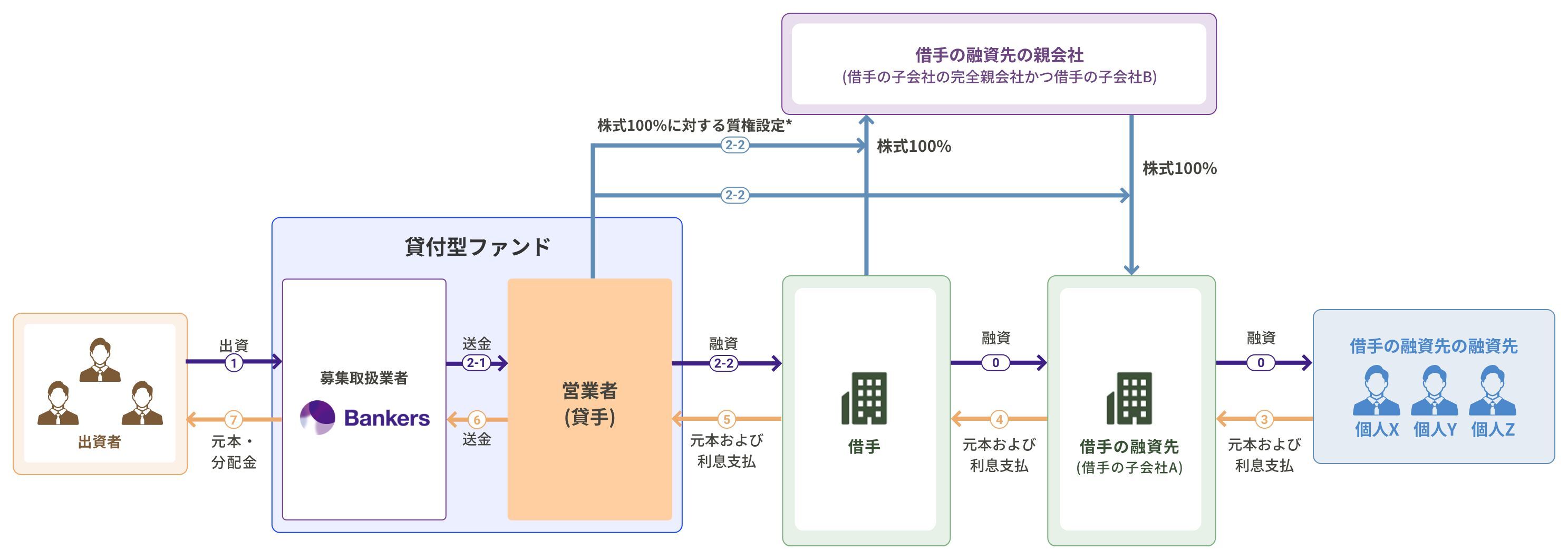

ファンドスキーム図

諸条件

| 予定利回り(年率・税引前) |

8.00%

※「予定利回り」は、融資事業の利息による収益から営業者報酬を差し引いた値を想定年間運用利回りとして算出しています。

|

| 予定運用期間 |

約6ヶ月 ( 2024年12月 初旬 ~ 2025年05月 下旬 )

※ 期限前返済により早期償還となる可能性があります。

※ 途中解約はできません。

|

| 募集金額 / 最低成立金額 |

募集金額:150,000,000円 /最低成立金額:10,000円

※ 最低成立金額に満たない場合は、ファンド不成立となります。

|

| 募集方式 |

先着式 |

| 募集期間 |

2024年11月21日 (木)17:00 ~ 2024年11月29日 (金)16:59 |

| 元本償還方法 / 収益償還方法 |

満期一括 / 最終償還時

※ 償還・分配につきましては契約締結前交付書面における別添1(分配スケジュール)・別添2(弁済スケジュール)をご参照ください。

|

| 匿名組合の営業者 |

株式会社バンカーズ・クラウドクレジット・ファンディング

代表取締役 岩田 郷

東京都中央区日本橋茅場町一丁目8番1号 茅場町一丁目平和ビル8階

|

| 営業者報酬(年率) |

ファンド出資額 (償還分を除く) の0.90% |

| 営業者の財務状況 |

2024年3月期貸借対照表・損益計算書

|

出資金の管理方法

(ファンド運用の開始前) |

GMOあおぞらネット銀行に開設する「匿名組合事業口座」において管理します。 当社の固有財産および本営業以外の他の営業に係る財産と分けて管理します。 |

スケジュール

| 成立判定日 |

2024/12/04 |

| ファンド成立日(匿名組合契約成立日) |

2024/12/05 |

| 運用開始日 |

2024/12/09 |

| 運用終了日 |

2025/05/30 |

| 最終償還・分配日 |

運用終了日から10営業日後 |

※上記のスケジュールは借手の状況その他の事情により、事前の予告なく変更となる場合があります。

※ファンドにお申込いただいた出資者の預託金口座へご入金の手続きは、申込日から翌2営業日後の15時までにお願いします。

※ 本ページに記載の内容は、募集開始までは予告なく変更される場合がございます。

投資判断、投資申込に際しては、募集開始以降に記載される内容を改めてご確認ください。

プロジェクト概要

融資事業概要

| 運用タイプ |

融資 |

| 金利(年率) |

8.90%

※ 金利は予定利回りとは異なります。 |

| 融資額 |

150,000,000円 |

| 融資予定日 |

2024/12/09 |

| 返済予定日 |

2025/05/30 |

| 借手 |

企業投資育成会社 |

| 返済原資 |

借手の子会社Aから借手に対する返済金および借手の自己資金

※ただし、返済期日又は返済期日前に新たに当社が投資勧誘を行う他ファンドにおける出資金を原資として実行される借手に対する融資金による借換えが行われる場合があります。 |

| 返済方式 |

元本期日一括払、利息毎月支払

※借手は借入金の期限前返済が可能です。期限前返済が行われた場合、借入期間の短縮により借手の利息支払額が減額され、予定利回りが下がる可能性があります。詳細は「リスク・管理態勢」をご参照ください。 |

| 担保条件 |

あり

※詳細はページ下部の「担保・保証」をご確認ください。 |

| 保証 |

あり

※詳細はページ下部の「担保・保証」をご確認ください。 |

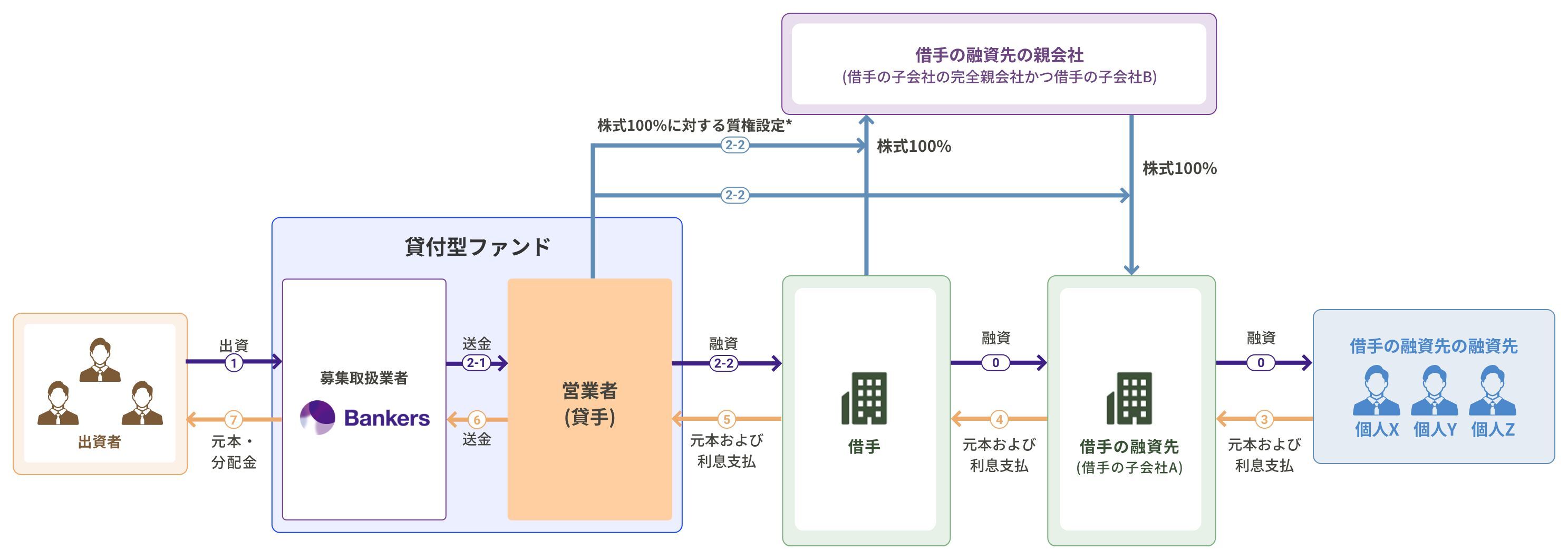

融資事業スキーム図

※株式100%に対して設定する質権については第二順位となります(第一順位の質権の担保権者は当社、第二順位の質権の担保権者は株式会社バンカーズ・クラウドクレジット・ファンディングです)。

なお、本ファンドの営業者である株式会社バンカーズ・クラウドクレジット・ファンディングは、第一順位の質権の担保権者としての当社と、第一順位と第二順位の質権について担保実行時の取り扱いを平等とする合意を締結しており、本ファンドの質権設定順位は実質的に第一順位と同順位であると考えております。

リスクの詳細につきましては、タブ:リスク・管理態勢をご確認ください。

借手資金使途

香港において消費者向け小口融資事業を営む子会社Aに対する融資資金に充当されます。

保全措置について

本ファンドシリーズでは、過去に借手子会社2社の株式に対し旧第1号ファンドが第1順位の質権を、旧第2号&新第1号ファンドが第2順位の質権を、新第2号ファンドが第3順位の質権を設定しておりました。また本ファンドの営業者である株式会社バンカーズ・クラウドクレジット・ファンディングは、旧第1号ファンド、旧第2号&新第1号ファンドの営業者としての当社と、第2順位と第3順位の質権について担保実行時の取り扱いを平等とする合意を締結しており、第3順位の質権設定順位は実質第2順位と考えておりました。

その後旧第1号ファンドが完済となったことから、質権設定順位が繰り上がり、旧第2号&新第1号ファンドが第1順位の質権に、新第2号ファンドが第2順位の質権設定となりました。本ファンドは新第2号ファンドと同様第2順位の質権設定を行いますが、新第2号ファンド及び本ファンドの第2順位質権設定は実質第1順位であると考えられます。

担保・保証

担保

借手の子会社Aの株式および借手の子会社Aの完全親会社かつ借手の子会社Bの株式に対する香港法に基づく第二順位での質権設定

借手が元利金の返済を怠った場合は、香港において Receiver を任命し、営業者が設定を受けた香港法に基づく担保権を実行し、これにより担保目的物である株式を営業者が取得すること及びファイナンシャル・アドバイザーに担保目的物である株式の売却活動を再委任することについて、Receiver に委任し、融資金の回収を図ります。

※担保目的物である株式の売却先については、現時点で確定しているわけではありません。また、担保権を実行し、担保目的物である株式を換価する場合において、売却先が見つからずに売却できないこと、想定を下回った金額での換価となること(為替市場の動向の影響を受けた結果となる場合を含みます。)により、結果として、融資債権の弁済が遅延し、又は融資債権の回収を行うことが困難になる可能性があります。

担保については、タブ:リスク・管理態勢における「その他のリスク 3. 保証・担保に関するリスク」についてもご確認ください。

保証

法人2社による連帯保証

※ 本ページに記載の内容は、募集開始までは予告なく変更される場合がございます。

投資判断、投資申込に際しては、募集開始以降に記載される内容を改めてご確認ください。

リスク・管理態勢

特にご確認いただきたい事項

匿名組合契約の営業者は株式会社バンカーズ・クラウドクレジット・ファンディングです。

本ファンド特有のリスク

借手が破綻した場合でも、借手の融資先の事業が継続している場合は、香港においてReceiverを任命し、営業者が設定を受けた香港法に基づく担保権を実行し、これにより担保目的物である株式を営業者が取得することおよびファイナンシャル・アドバイザーに担保目的物である株式の売却活動を再委任することについて、Receiverに委任し、融資金の回収を図ることで、元本は毀損しないと考えます。なお、リスクの詳細については、「リスク・注意事項について」欄をご確認ください。

借手の融資先が破綻した場合でも、本融資はあくまで借手に対する融資であり借手は全財産をもって返済する義務を負っているため、借手が返済することができれば元本は毀損しないと考えます。なお、リスクの詳細については、「リスク・注意事項について」欄をご確認ください。

借手および借手の融資先が破綻した場合でも、香港においてReceiverを任命し、営業者が設定を受けた香港法に基づく担保権を実行し、これにより担保目的物である株式を営業者が取得することおよびファイナンシャル・アドバイザーに担保目的物であるの売却活動を再委任することについて、Receiverに委任し、融資金の回収を図ることで、元本は毀損しないと考えます。なお、リスクの詳細については、「リスク・注意事項について」欄をご確認ください。

営業者の融資事業における債権管理態勢

営業者では借手に対する継続的な与信管理のため、下記の(1)から(5)を主な対象に、毎月のモニタリングを実行する予定です。

(1)資金残高 (2)足元の業績 (3)資金使途 (4)担保の状況 (5)返済状況

モニタリングは、営業者の合理的かつ総合的な判断により選択し、結果を管理します。

・借手からの利払いの遅延等があった場合には、その原因を迅速に確認します。また仮に少額でも遅延が繰り返される可能性が懸念される場合は、第三者への回収依頼や、担保権の実行を含む借手との弁済交渉を開始します。さらに回収の長期化や、貸し倒れの兆候が認められる場合には、債権譲渡による回収を検討し、適切なタイミングで実行します。但し、回収方法 (回収までの期間・法定の手続によるか等) は、営業者の裁量に委ねられ、借手の信用力、その他の事由を総合的に判断して、回収を猶予することがあります。

・第三者への回収依頼や弁済交渉、債権譲渡等の回収方針などの決定は、融資担当部門 (国内融資部) に加え、顧問弁護士による検討を経て対策案を提示し、取締役会の決議により行います。

・営業者の複数のファンドを原資として営業者が同一の借手に融資を行う場合、設定する担保の選定や条件、担保権の実行等に関する判断は、営業者が善良なる管理者の注意義務をもって行います。また営業者の複数のファンドから営業者が同一の借手の一般財産を対象に回収を実行する場合は、期限が到来している全ての融資債権を対象に等しく権利を行使し、回収結果は各ファンドを原資とする融資債権の元本額に応じて配分します。

※ 借手の社名、財務情報等につきましては 「投資家限定情報」をご覧ください。

リスク・注意事項について

下記のリスク内容と併せて、匿名組合契約約款および契約締結前交付書面の内容を必ずご確認ください。

契約に関するリスク

1. 申込の撤回(クーリングオフ)に関するリスク

ファンド出資者と営業者が締結する本匿名組合契約は、金融商品取引法第37条の6に基づくクーリング・オフの規定の適用はありません。また、当社が入金を確認した後は、出資者から申込の撤回および返金を求めることはできません。入金期限までに入金が完了しなければ、当社は申込が撤回されたものと判断し、契約を不成立にすることができます。

2. 解約・譲渡・売却に関するリスク

貸付型ファンドに係る匿名組合契約には、金融商品取引法第37条の6に定める書面による解除(いわゆるクーリング・オフ)の規定の適用がありません。貸付型ファンドの運用期間中は、匿名組合契約に別の定めのある場合を除き、原則として匿名組合契約を解約することはできません。当事者間の合意等により匿名組合契約に基づく権利義務を譲渡しこれを承継させることができるに留まります。

信用に関するリスク

1. 借手の経営状態に関するリスク

1.借手の事業が想定どおりに進捗せず、営業者に対する元利金の返済が計画どおりに実現されない可能性があります。また、借手が複数の金融機関から融資を受け、これを原資として複数の融資事業を同時並行で行う場合において、日本、香港その他の関連する諸外国・地域の金融市場の変動により、各金融機関の融資方針、融資条件、融資上限等が変更されることにより、借手の資金繰り又は弁済能力が悪化することがあります。その結果、営業者に対する元利金の弁済が計画どおりに実現できず、お客様の損失リスクを伴う可能性があります。

2.本融資の連帯保証人はいずれも香港にて登記されている法人であり、その資力又は香港にて登記されている法人であることに起因して、当該連帯保証人からの回収が計画通り実現できないおそれがあります。特に、子会社Aは香港にて消費者向け小口融資事業を展開しており、香港における事業環境の悪化又は保有する消費者向け小口融資債権の貸倒率上昇等により子会社Aの業績が悪化し、同社から借手に対する弁済が遅滞することにより、借手からの元利金の回収が計画通り実現できなくなるおそれがあります。

3.香港においては、2022年12月30日に貸付上限金利の引き下げがなされており、当該貸付上限金利の引き下げにより、子会社Aの業績が悪化し、同社から借手に対する弁済が遅滞することにより、借手の営業者に対する返済原資が不足し、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。また、将来的な香港における更なる貸付上限金利の引き下げにより、子会社Aの業績が悪化し、同社から借手に対する弁済が遅滞することにより、借手の営業者に対する返済原資が不足し、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

4.子会社Aは香港にて10年以上消費者向け小口融資事業を安定的に展開してきておりますが、同社のガバナンスやオペレーションが適切に機能しなくなり、同社から借手に対する弁済が遅滞することにより、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

2. 当社および営業者の経営状態に関するリスク

1.お客様から預託を受けた金銭について、当社は、出資金の適切な分別管理に努めますが、当社の財務状況が悪化し、倒産手続が開始される場合、当社からの弁済が不能となる又は停滞することにより、その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の被害を与える可能性があります。

2.商法第536条第1項の規定により、お客様が出資する本匿名組合契約に係る本営業に属する財産は、所有権が営業者に帰属します。営業者は、出資金の適切な分別管理に努めますが、営業者の財務状況が悪化し、倒産手続が開始される場合、お客様の出資に基づく本営業の継続は困難となります。また営業者は、お客様以外の債権者との関係において、お客様の出資のみを優先した弁済に対応できません。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の被害を与える可能性があります。

3.また、本件融資実行後の融資債権管理については、営業者において定められた規程に沿って、営業者が適切と認める能力・経験を持つ人材が行うことを予定しておりますが、日本と香港の地理的な事情、借手自身又は借手の子会社Aに対するガバナンス不足等の事情により、本件融資実行後の融資債権管理が適時適切になされなくなるリスクがあります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の被害を与える可能性があります。

その他のリスク

1. 元本・予想利回りに関するリスク

本匿名組合契約の締結により出資者が取得する出資持分の権利は、金融商品取引法第2条第2項第5号が定める有価証券とみなされる権利に該当します。この権利は、出資額を充当して当社が行う事業が収益を生じた場合に限り、出資者が収益の分配を受ける権利です。元本の償還および当社が予想する予定利回りが保証されるものではありません。

2. 期限前弁済に関するリスク

借手の事情により期限前弁済が行われ、営業者が早期償還を行う場合において、実質的な利回りが予定利回りを下回る場合があります。

3. 保証・担保に関するリスク

本ファンドにおける保全措置は、香港消費者ローン事業支援ファンド第1号から同ファンド第1-10号までのファンド(以下「旧第1号ファンド」と総称します。)に係る融資事業における保全措置と比較して劣後しておりましたが、旧第1号ファンドが完済されてたことにより劣後は解消しております。

また、【円建て】香港消費者ローン事業支援ファンド第2号【保全劣後型】及び同ファンド第2-2号から同ファンド第2-18号を以下「旧第2号ファンド」と総称し、【円建て】香港デジタル金融サービス事業支援ファンド第1号【保全劣後型】及び同ファンド第1-2号から同ファンド第1-11号を以下「新第1号ファンド」と総称し、【円建て】香港デジタル金融サービス事業支援ファンド第2号【保全劣後型】、同ファンド第2-2号から同ファンド第2-19号、【海外】短期6ヶ月ファンド第1号【保全劣後型】及び同ファンド第1-2号から同ファンド第1-3号、【海外】短期6ヶ月ファンド第2号、【円建て】香港デジタル金融サービス事業支援ファンド第3号を以下「新第2号ファンド」と総称します。

営業者は融資債権の保全措置として借手の完全子会社B(香港法人)(以下「子会社B」といいます。)の株式及び子会社Bの完全子会社A(香港法人)(以下「子会社A」といいます。)の株式(以下、子会社Aの株式及び子会社Bの株式を総称して「子会社株式」といいます。)に対して香港法に基づく第二順位での質権を設定します。

本ファンドに係る融資事業における融資債権の保全措置として、子会社株式に対して香港法に基づき設定する質権は第二順位となりますが、当社又は株式会社バンカーズ・クラウドクレジット・ファンディングが子会社株式に対する担保権を実行し、担保目的物である子会社株式を換価した場合において、担保実行により取得される金銭は、当該担保権実行直前営業日時点における旧第2号ファンド、新第1号ファンド、新第2号ファンド及び本ファンドに係る融資事業の融資債権の元本額に応じてそれぞれの債務の返済に充当されることを、株式会社バンカーズと株式会社バンカーズ・クラウドクレジット・ファンディングの間で合意しているものの、担保目的物である子会社株式の換価額によっては、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

本ファンド成立日以降においても、当社が自己募集又は募集の取扱いを行う匿名組合出資持分に係る出資対象事業を融資事業とするファンドにおいて、借手に対する融資債権の保全措置として、子会社株式に対して、本営業と同順位(第二順位)で香港法に基づく質権を設定することを予定しております。子会社株式に対して設定している香港法に基づく第一順位の質権の被担保債権、第二順位の質権の被担保債権の合計額は、子会社Aが保有する全ての消費者向け小口融資債権の額面の75%以下を維持する旨、借手と約定しておりますが、担保目的物である子会社株式の換価額によっては、今後同順位(第二順位)にて設定される質権の被担保債権の増加を原因として、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

借手が元利金の返済を怠った場合は、香港においてReceiverを任命し、営業者が設定を受けた香港法に基づく担保権を実行し、これにより担保目的物である株式を営業者が取得すること及びファイナンシャル・アドバイザーに担保目的物である株式の売却活動を再委任することについて、Receiverに委任し、融資金の回収を図ります。担保目的物である株式の売却先については、現時点で確定しているわけではありません。また、担保権を実行し、担保目的物である株式を換価する場合において、売却先が見つからずに売却できないこと、想定を下回った金額での換価となること(為替市場の動向の影響を受けた結果となる場合を含みます。)により、結果として、融資債権の弁済が遅延し、又は融資債権の回収を行うことが困難になる可能性があります。ただし、営業者と借手との金銭消費貸借契約はノンリコースローン(責任財産が限定された契約)ではないため、担保権の実行のみならず、営業者は借手の一般財産を対象に支払いを求めます。

設定を受けた担保権が香港法に基づくものであったことに起因するものを含みますがこれに限られず、融資債権の回収活動において、回収活動の長期化や、これに伴う外部専門家への委託費用の増加等により、Receiverやファイナンシャル・アドバイザーへの支払費用が想定より高額となり、その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

4. 法令・税制の変更等に関するリスク

法令または税制等の変更により、営業者の業務等が制限され、または出資者に分配される収益や償還される元本の額に悪影響を及ぼす可能性があります。

5. 借手と投資者との融資に関する直接の接触に関するリスク

お客様と借手(実質的な借手を含む)が貸付けに関する接触をした場合には、お客様が無登録により貸付行為を行っているものと評価され、お客様の行為が貸金業法違反となり、法令による罰則の対象となるおそれがあります。これを回避するために、お客様と借手は、貸付に関する直接の接触が禁止されます。またお客様は、借手から貸付に関連して直接の接触があった場合には、その旨を遅滞なく営業者に報告することが求められます。

6. 収益に関する注意事項

出資金送金の際の振込手数料は出資者のご負担となるため、ご登録の金融機関によっては振込手数料が収益を上回り、結果として収益がマイナスとなる場合があります。なお、GMO あおぞらネット銀行を利用される場合は、投資家用口座への入金および出金ともに、送金手数料は無料です。

7. その他のリスク

1.地政学上の理由又は各国・地域における金融機関のマネーロンダリング対策上の理由等により、やむを得ず、日本と香港間の資金送金が適時適切になされなくなることとなり、お客様に対する出資金の償還が遅延するなど、お客様に不測の損害を与える可能性があります。

2.本営業は、お客様には円建てでご出資いただき、営業者から借手に対する融資の実行及び当該融資に係る債権の元利金の回収は円建てで行われます。しかし、子会社Aは香港ドルを用いて事業運営を行っていることから、為替動向によっては子会社Aの借手に対する当該融資債権の返済原資が不足し、結果として、借手の営業者に対する当該融資債権の弁済が遅延し、又は当該融資債権の回収を行うことが困難になる可能性があります。また、営業者が、子会社株式に対して設定する香港法に基づく質権を実行する場合において、その換価処分が香港ドル建てでなされた場合、為替動向によっては、当該質権の実行にかかわらず当初の想定を下回る額のみの回収となり、結果として、お客様に対する出資金の償還が遅延するなど、お客様に不測の損害を与える可能性があります。

3.営業者と日本、香港その他の関連する諸外国・地域の税務当局との見解の相違により、本営業における税負担が想定外に増大する可能性があります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

4.日本、香港その他の関連する諸外国・地域における本営業に関連する税法(両国間における租税条約を含みます。)の規定又はその解釈若しくは運用が変更された場合、本営業における税負担が想定外に増大する可能性があります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

5.日本、香港その他の関連する諸外国・地域において、本営業の遂行に影響を与える法制度の変更が行われる可能性があり、その場合、本営業における収益の減少又は費用の増大がもたらされるおそれがあります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

6.日本、香港その他の関連する諸外国・地域において、政治経済情勢等の要因による影響を受けて本営業において想定外の費用又は損失が生ずるおそれがあります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

7.日本、香港その他の関連する諸外国・地域の金融市場の混乱、本件に関連する当事者の事務的過誤、地震、台風、火災その他の自然災害、又は戦争、内乱、テロその他の人為的災害により、本営業の遂行に重大な支障が生じた結果、本営業の収益の減少又は費用の増大がもたらされる可能性があります。その結果、お客様に対し出資金の全額を償還できないなど、お客様に不測の損害を与える可能性があります。

※ 本ページに記載の内容は、募集開始までは予告なく変更される場合がございます。

投資判断、投資申込に際しては、募集開始以降に記載される内容を改めてご確認ください。