ファンド詳細

【メキシコペソ建て】中部メキシコ中小企業向けローンファンド20号

【償還実績あり】【社会的インパクト重視ファンド】【SDGsファンド】

商品コード

PR_4029

予定利回り

10.90%

運用予定期間

約13か月

募集方式

先着式

最低投資金額/投資単位

¥10,000/¥10,000

当初販売目標金額

¥60,000,000

募集期間

2024/12/02 〜 2024/12/10

分配開始予定時期

2026年1月初旬

分配方法

満期一括

運用手数料

2.7%

(満期運用時の年率換算:2.6%)

(満期運用時の年率換算:2.6%)

担保・保証

無

「ファンドのリスク」を必ずご確認ください。

キャンペーン

サイト統合キャンペーン

「サイト統合キャンペーン」では、サイト統合後Bankersサイトから合計金額10万円以上を対象ファンドにご出資いただいた投資家の皆さまに、2,000円分の「選べるe-GIFT」をプレゼントするキャンペーンを開催いたします。

※本ページに記載の内容は、募集予定までは予告なく変更される場合がございます。

投資判断、投資申込に際しては、募集予定日に記載される内容を改めてご確認ください。

担当者から投資家の皆様へお伝えしたいこと

・コロナ禍においても事業を拡大してきた金融事業者。

・中小企業の事業拡大を支援するメキシコの金融事業者に対する貸付案件です。

本ファンドは、メキシコ合衆国中部のハリスコ州を拠点に中小企業向けの金融事業を展開するGRUPO OLINX, S.A.P.I. DE C.V., SOFOM, E.N.R. (以下「Olinx社」といいます)に対し、メキシコペソ建てで貸付を行うものです。

【Olinx社について】

Olinx社は、メキシコ合衆国中部ハリスコ州を拠点として2014年に設立され、中小企業への金融支援のための融資事業を展開していることに加え、独自開発システム(Smart Money)を活用した経営支援サービスを展開しております。融資先は保険・金融業、建設業、製造業、卸売業、技術サービス、運送・倉庫業、レンタル業など幅広く、貸付先に対しては不動産担保、動産担保、人的担保のいずれかもしくは複数を取り受けることで債権の保全を図っています。

メキシコでは製品製造や販売・サービスといった日々のオペレーションに強みを持つ中小企業が数多く存在するものの、組織運営・監査済み財務情報の未保有等の理由から、資金調達が難航するケースが多く見受けられるのが現状です。かかる状況の下、Olinx社は500社以上の中小企業の創業・資金管理動向を分析し、融資判断に活用、融資実行後の業況やガバナンスの管理等のために、独自開発の「Smart Money」というシステムを構築し活用しております。この「Smart Money」システムによる定量・定性指標の見える化を通じたコミュニケーション及びアドバイザリーサービスの提供により、顧客からも高い評価を受けており、同社の大きな強みとなっております。

メキシコでは製品製造や販売・サービスといった日々のオペレーションに強みを持つ中小企業が数多く存在するものの、組織運営・監査済み財務情報の未保有等の理由から、資金調達が難航するケースが多く見受けられるのが現状です。かかる状況の下、Olinx社は500社以上の中小企業の創業・資金管理動向を分析し、融資判断に活用、融資実行後の業況やガバナンスの管理等のために、独自開発の「Smart Money」というシステムを構築し活用しております。この「Smart Money」システムによる定量・定性指標の見える化を通じたコミュニケーション及びアドバイザリーサービスの提供により、顧客からも高い評価を受けており、同社の大きな強みとなっております。

【メキシコ合衆国について】

(出典:外務省)

メキシコは北アメリカ南部に位置しており、北はアメリカ合衆国、南東はグアテマラ、ベリーズと国境を接しています。国土は日本の約5倍あり、日本とほぼ同じ約1億3,000万の人口が暮らしています。

よく知られたメキシコ料理と言えば、トウモロコシの粉で作るトルティージャ(トルティーヤ)で具材を巻くタコスや、テキーラ酒が挙げられますが、国土の広大なメキシコでは手に入る食材が土地ごとに違うため、多様な郷土料理があります。また、ヨーロッパをはじめとする外国の文化を随所で取り入れながらも伝統的な食文化を継承していて、2010年にはメキシコ伝統料理がユネスコ世界遺産(無形文化遺産)に登録されました。食に限らず、アステカ、マヤ、テオティワカンといった古代文明の遺跡やカリブ海の美しいビーチなど、魅力的な観光資源にも恵まれています。

メキシコのGDPは1.7兆ドルにのぼり、ラテンアメリカではブラジルに次いで第2位の規模です。産業構造を見ると、かつては石油や鉱物資源などの豊富な天然資源に頼っていましたが、現在では自動車や電子機器などの製造業が経済の中心に移ってきています。北米自由貿易協定(NAFTA)発効後は米国との貿易も盛んに行っています。

世界銀行の発表によれば、新型コロナ禍の影響を受けた2020年のGDP成長率はマイナス8.0%と歴史的な落ち込みとなりました。しかし、その翌年以降は好調な米国経済に牽引されるかたちで3~4%台のプラス成長に回復しています。

メキシコの国内経済に占める金融機関の与信活動は経済規模の割には小さく、GDPに対する国内銀行の民間部門への与信の割合がチリ、ブラジル、コロンビアなど周辺のラテンアメリカ諸国よりも低い水準にあります。そのように国内銀行の貸出余力が低いため、不足する供給資金を補うかたちで、海外からの投資やフィンテック等の新しい金融事業者が存在感を持ち、本当にお金を必要とする人や事業に資金が行き渡ることで経済の活性化が進みつつあります。

メキシコは北アメリカ南部に位置しており、北はアメリカ合衆国、南東はグアテマラ、ベリーズと国境を接しています。国土は日本の約5倍あり、日本とほぼ同じ約1億3,000万の人口が暮らしています。

よく知られたメキシコ料理と言えば、トウモロコシの粉で作るトルティージャ(トルティーヤ)で具材を巻くタコスや、テキーラ酒が挙げられますが、国土の広大なメキシコでは手に入る食材が土地ごとに違うため、多様な郷土料理があります。また、ヨーロッパをはじめとする外国の文化を随所で取り入れながらも伝統的な食文化を継承していて、2010年にはメキシコ伝統料理がユネスコ世界遺産(無形文化遺産)に登録されました。食に限らず、アステカ、マヤ、テオティワカンといった古代文明の遺跡やカリブ海の美しいビーチなど、魅力的な観光資源にも恵まれています。

メキシコのGDPは1.7兆ドルにのぼり、ラテンアメリカではブラジルに次いで第2位の規模です。産業構造を見ると、かつては石油や鉱物資源などの豊富な天然資源に頼っていましたが、現在では自動車や電子機器などの製造業が経済の中心に移ってきています。北米自由貿易協定(NAFTA)発効後は米国との貿易も盛んに行っています。

世界銀行の発表によれば、新型コロナ禍の影響を受けた2020年のGDP成長率はマイナス8.0%と歴史的な落ち込みとなりました。しかし、その翌年以降は好調な米国経済に牽引されるかたちで3~4%台のプラス成長に回復しています。

メキシコの国内経済に占める金融機関の与信活動は経済規模の割には小さく、GDPに対する国内銀行の民間部門への与信の割合がチリ、ブラジル、コロンビアなど周辺のラテンアメリカ諸国よりも低い水準にあります。そのように国内銀行の貸出余力が低いため、不足する供給資金を補うかたちで、海外からの投資やフィンテック等の新しい金融事業者が存在感を持ち、本当にお金を必要とする人や事業に資金が行き渡ることで経済の活性化が進みつつあります。

【本ファンドの社会的インパクト及びSDGsへの貢献】

本ファンドは、伝統的な金融システムへのアクセスが限られる中小零細企業に事業用資金を提供するという「金融包摂」の側面を持ったものです。本ファンドの資金は、最終的にメキシコの中小零細企業に届けられ、事業の拡大に役立てられることを見込んでいます。

また近年の社会的リターンに関する世界的な取り組みとして、2015年に国連サミットで採択された「持続可能な開発目標(SDGs)」があります。SDGsでは、持続可能な世界を実現するために17の分野で目標を定めています。本ファンドは、17の目標のうち主に「8.働きがいも経済成長も: 8.3生産活動や適切な雇用創出、起業、創造性及びイノベーションを支援する開発重視型の政策を促進するとともに、金融サービスへのアクセス改善などを通じて中小零細企業の設立や成長を奨励する。」を目指しています。

そのような社会的インパクトを持った本ファンドへの出資に興味を持っていただけますと幸いです。

また近年の社会的リターンに関する世界的な取り組みとして、2015年に国連サミットで採択された「持続可能な開発目標(SDGs)」があります。SDGsでは、持続可能な世界を実現するために17の分野で目標を定めています。本ファンドは、17の目標のうち主に「8.働きがいも経済成長も: 8.3生産活動や適切な雇用創出、起業、創造性及びイノベーションを支援する開発重視型の政策を促進するとともに、金融サービスへのアクセス改善などを通じて中小零細企業の設立や成長を奨励する。」を目指しています。

そのような社会的インパクトを持った本ファンドへの出資に興味を持っていただけますと幸いです。

【ご注意:メキシコペソについて】

本ファンドの貸付通貨であるメキシコペソは、メキシコ内外の経済状況の動向等を受けて大きく価値が変動するおそれがあります。十分にご留意ください。

なお、為替変動リスクに関する説明は「ファンドのリスク」の該当箇所をご参照ください。

なお、為替変動リスクに関する説明は「ファンドのリスク」の該当箇所をご参照ください。

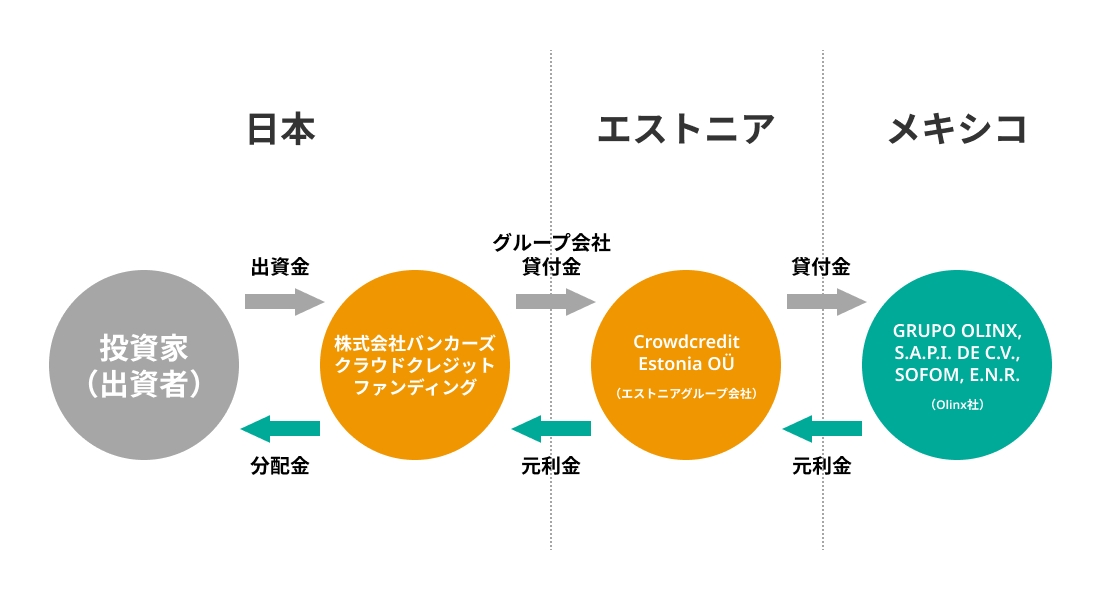

本ファンドの投資スキーム

本ファンドは、株式会社バンカーズ・クラウドクレジット・ファンディング(以下「バンカーズ・クラウドクレジット・ファンディング」といいます)がバンカーズ・クラウドクレジット・ファンディングのエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付を行います。

その上でエストニアグループ会社はこの借入金を原資として、メキシコ合衆国に籍を置くGRUPO OLINX, S.A.P.I. DE C.V., SOFOM, E.N.R. (以下「Olinx社」といいます)へ貸付を行います。

投資家の皆様には、バンカーズ・クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

- グループ会社貸付金は無担保で、貸付に係る基本契約に責任財産限定条項(エストニアグループ会社の返済義務の範囲を、エストニアグループ会社が各ファンドにおいて実施した貸付の回収金等に限定する条項)が付されております。

- バンカーズ・クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利は年利14.90%です。

- エストニアグループ会社からOlinx社への貸付金利は年利16.50%( 単利 )です。

- エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

- エストニアグループ会社がバンカーズ・クラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

- Olinx社に対する貸付利息に対しては、メキシコにおける源泉徴収税がかかりますが、これは資金需要者が負担します。

- エストニアグループ会社がOlinx社に対してメキシコペソ建てで貸付をするにあたり外国為替手数料等が発生します。

営業者・募集取扱者について

| 匿名組合の営業者 | 株式会社バンカーズ・クラウドクレジット・ファンディング ※株式会社バンカーズ・ホールディングの100%子会社 |

|---|---|

| 募集・私募取扱業者 | 株式会社バンカーズ |

本ファンドに関する重要情報

- 株式会社バンカーズ(以下「当社」といいます)とバンカーズ・クラウドクレジット・ファンディングは、いずれも持株会社である株式会社バンカーズ・ホールディングを親会社に持ついわゆる兄弟会社の関係にあります。

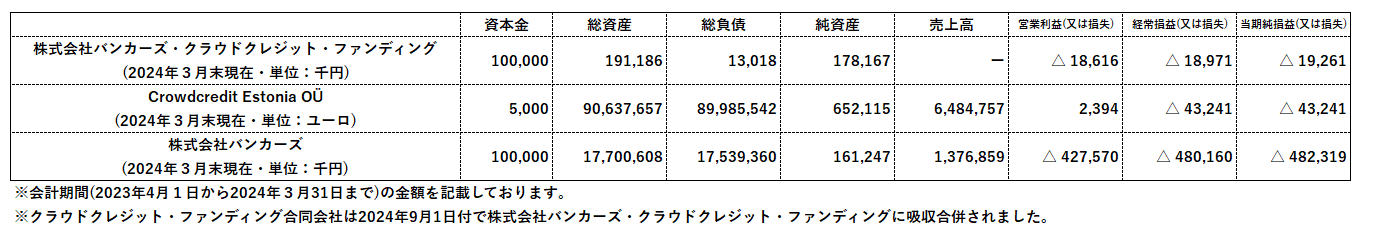

バンカーズ・クラウドクレジット・ファンディングは、エストニアグループ会社の議決権を100%保有しております。またバンカーズ・クラウドクレジット・ファンディングの取締役である持田智裕はエストニアグループ会社のManagement board memberを兼務しております。したがってバンカーズ・クラウドクレジット・ファンディング及び持田智裕はエストニアグループ会社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。 - バンカーズ・クラウドクレジット・ファンディング、エストニアグループ会社および当社の主な経営・財務指標は以下のとおりです。

- 本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

- 本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、バンカーズ・クラウドクレジット・ファンディングの固有財産とは分別して適切に管理されます。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。分別管理を行う預金口座について 銀行の商号 株式会社三井住友銀行 営業所の名称 日比谷支店 所在地 東京都港区西新橋1-3-1 口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。 口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。 - 本ファンドに関するリスクにつきましては、「ファンドのリスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

- 出資いただいた後の本ファンドの出資対象事業の概況等につきましては、バンカーズ・クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

- 本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付回収する事業が開始できないと判断したことを理由にバンカーズ・クラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

- 本ファンドの募集開始日現在、エストニアグループ会社には、返済の猶予を受けているバンカーズ・クラウドクレジット・ファンディング(※1)からの他のファンド(※2)に関する貸付契約(責任財産限定条項あり)がございます。

※1 2024年3月以前にクラウドクレジット株式会社が販売したファンドの営業者はクラウドクレジット・ファンディング合同会社でしたが、同社は2024年9月1日付けでバンカーズ・クラウドクレジット・ファンディングに吸収合併されました。

※2 クラウドクレジット株式会社(※3)が2024年3月以前に販売したファンド

※3 2024年4月1日をもって、当社への吸収分割およびバンカーズ・クラウドクレジット・ファンディングへの吸収合併により消滅