【米ドル建て】【最終貸付先分散型】Helicapアジア・ハイイールドローン・ファンド4号

(満期運用時の年率換算:1.0%)

本ファンド募集時点において、HIOF(後述)の最低投資金額は10万米ドルに設定されています。 従って、本ファンドの最低成立金額はバンカーズ・クラウドクレジット・ファンディングからエストニアグループ会社への貸付実行時点で10万米ドルを満たす金額とし、この金額を下回る場合は不成立とさせていただくことがあります。

*HIOFの過去の平均投資収益率に基づいて算定したバンカーズ・クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利から導かれた利回りです。 しかし、本ファンドの投資における収益率は確定しておりませんので、上記予定利回りも確定した数値ではありません。

担当者から投資家の皆様へお伝えしたいこと

・Helicap社グループが運用するプライベート・クレジット・ファンドへの投資です。

・Helicap社はWealth & Finance Internationalによるプライベート・エクイティ&ベンチャー・キャピタル・アワード2024を受賞しました。

・シンガポールのプロ投資家向けのファンドに日本で一万円から投資できる機会をご提供します。

・HIOFは、主にアジア地域のフィンテック企業への貸付を行う戦略で運用しています。

・HIOFは、2018年の運用開始から2023年まで年率9.12%~10.84%と平均9.9%の安定した運用実績を上げています。

・本ファンドは、HIOFの配当に合わせ、3か月毎の分配を行います。

・【ファンド徹底解説!】本ファンドの仕組みや魅力を詳しくご紹介しています。

【Helicap社グループの紹介動画】

Helicap社グループ 事業紹介動画

【HIOFの特徴】

HIOFは、インドネシア、フィリピンなどのアジア地域を中心に、個人や中小企業向けのレンディング事業を手掛けるフィンテック企業への貸付を主に行う運用戦略を採っています。アジア地域には、銀行に代わり情報技術を活かした新しい金融サービスを個人や中小企業に提供するフィンテック企業が多く活躍しています。HIOFはそのようなフィンテック企業の中から厳選した投資対象に貸付を行っています。

2024年9月30日時点で、投資対象国はインドネシア、フィリピン、カンボジア、バングラデシュ、香港、マレーシア、シンガポール、ベトナムの8カ国で、個人向けローン、中小企業向けビジネスローン、リース、後払い決済サービス(BNPL、Buy Now Pay Laterの略)など多様な金融セクターに亘り、16のフィンテック企業等に分散して貸付を行っています。またこれらの企業に有担保での貸付を行うことで回収リスクの低減を図っています(HIOF四半期報告書より)。

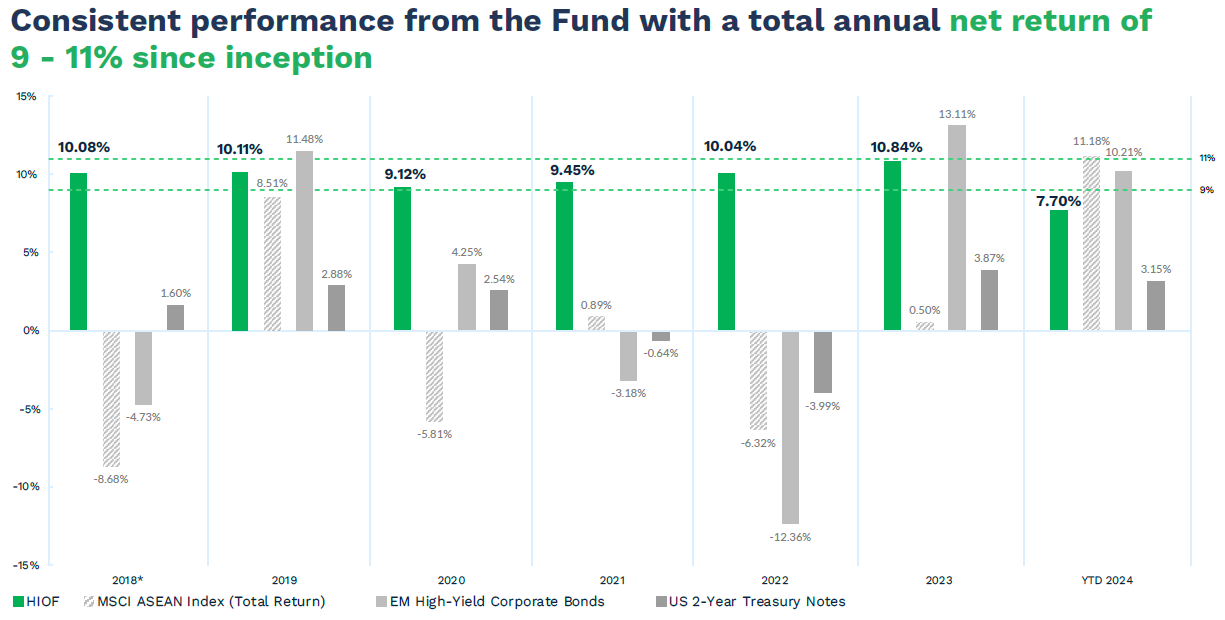

【HIOFの運用実績】

HIOFは、2018年の運用開始以来、2023年まで年率9.12%~10.84%、平均9.9%の安定した運用実績を上げています。主に企業への貸付で運用しているため、株式や投資信託のような値動きが少なく、2020~2021年の新型コロナ禍の影響を受けた期間においても、優れたリスクマネジメントにより安定したパフォーマンスを維持してきました。シャープレシオ(ファンドがどのくらい効率よく運用できているかを図る指標)は9.58(2024年9月末時点)と、一般的な投資信託等と比較しても高い水準をキープしています。

HIOFの純資産総額は2024年9月末時点で 約86百万米ドルとなっており、2023年末からの成長率は54%、2022年末からの成長率は119%と早いペースでファンドの規模が拡大しています。

HIOFはシンガポールの個人富裕層や機関投資家向けの販売が中心ですが、今回、このような特徴を持つアジア地域の有力プライベート・クレジット・ファンドに小口から投資できる機会をご提供します。

【Helicap社について】

公表ベースの累積投資額は約4億米ドル、150以上の投資・貸付実行を行い、デフォルト(債務不履行)はゼロ件と安定した運用実績を誇り、着実に実績を積み重ねてきました。東南アジア地域のフィンテック企業にフォーカスした投資機会の発掘において高い専門性を有しており、投資・貸付案件の大半を同セクターが占めることが特徴になっています。また先進的な情報技術の活用が強みとなっており、貸付先企業の業況がリアルタイムでモニタリング可能なITシステムを活用し、高度な信用リスク管理によってリスクを低減しつつ魅力的な投資機会を提供しています。

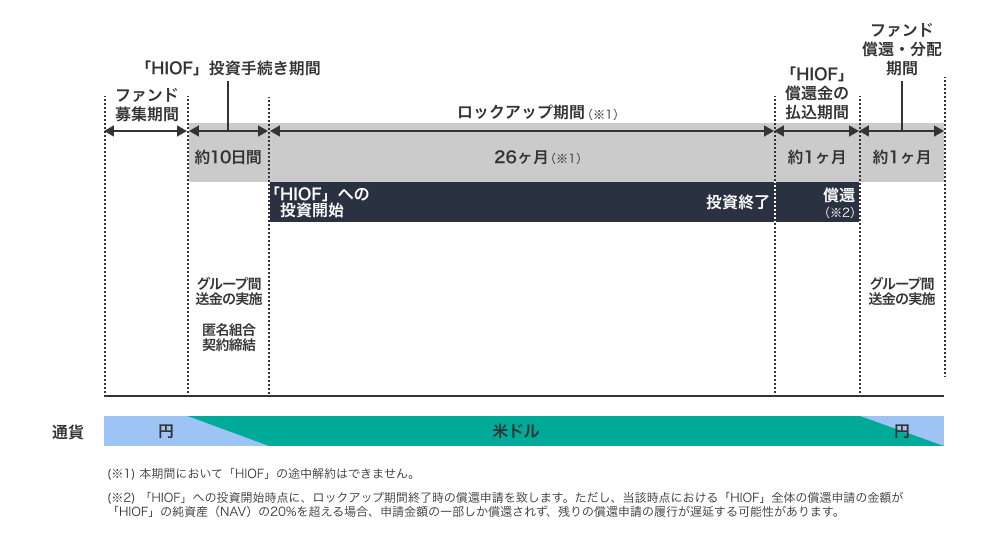

【募集開始から運用終了までのタイムライン】

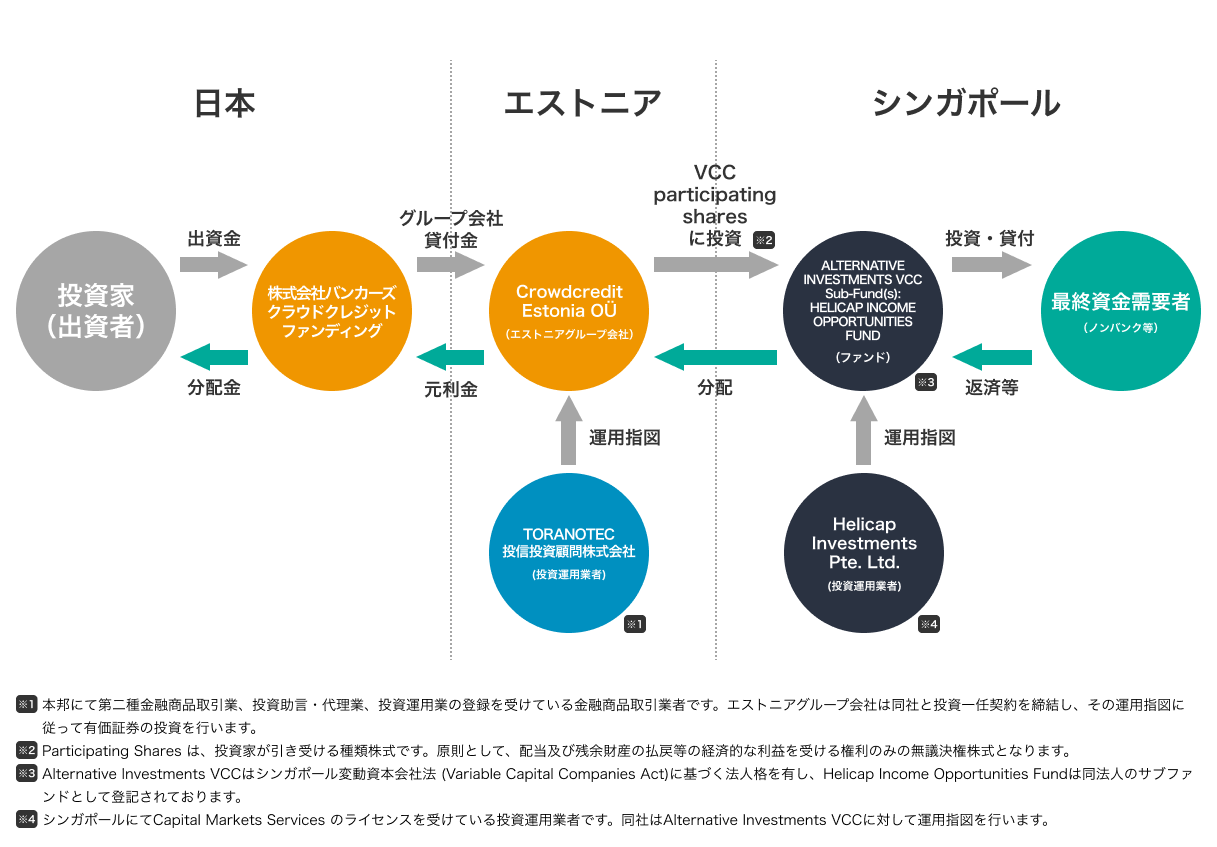

本ファンドの投資スキーム

本ファンドは、株式会社バンカーズ・クラウドクレジット・ファンディング(以下「バンカーズ・クラウドクレジット・ファンディング」といいます)がバンカーズ・クラウドクレジット・ファンディングのエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付を行います。

その上でエストニアグループ会社はこの借入金を原資として、シンガポール共和国に籍を置くHELICAP INCOME OPPORTUNITIES FUND(HIOF)に投資します。

投資家の皆様には、バンカーズ・クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

- グループ会社貸付金は無担保で、貸付に係る基本契約に責任財産限定条項(エストニアグループ会社の返済義務の範囲を、エストニアグループ会社が各ファンドにおいて実施した貸付の回収金等に限定する条項)が付されております。

- バンカーズ・クラウドクレジット・ファンディングからエストニアグループ会社への貸付金利は年利9.3%です。

- HIOFの2018年6月から2023年12月までの5.5年間の平均投資収益率は約9.9%です。

- エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

- バンカーズ・クラウドクレジット・ファンディングは、エストニアグループ会社への送金を、米ドルに両替したうえで行います。また、エストニアグループ会社がバンカーズ・クラウドクレジット・ファンディングへ送金する場合には、バンカーズ・クラウドクレジット・ファンディングは米ドルを円に両替したうえで、その送金の内訳に応じて投資家の皆様へ返金・出資金の返還・利益の分配をいたします。 両替を行う都度、その両替を取り扱う銀行において、外国為替手数料が発生します。

- エストニアグループ会社がバンカーズ・クラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

- HIOFへの投資において、所定の投資単位に満たず同投資事業に使用されなかった資金は、エストニアグループ会社への貸付金とせず、バンカーズ・クラウドクレジット・ファンディングに返還のうえ、最初の分配時に合わせて投資家の皆様へ返金いたします。

- エストニアグループ会社はHIOFへの投資額に応じて所定のインセンティブ報酬を収受します。これは、ファンド財産には含まれません。

営業者・募集取扱者について

| 匿名組合の営業者 | 株式会社バンカーズ・クラウドクレジット・ファンディング ※株式会社バンカーズ・ホールディングの100%子会社 |

|---|---|

| 募集・私募取扱業者 | 株式会社バンカーズ |

本ファンドに関する重要情報

- 株式会社バンカーズ(以下「当社」といいます)とバンカーズ・クラウドクレジット・ファンディングは、いずれも持株会社である株式会社バンカーズ・ホールディングを親会社に持ついわゆる兄弟会社の関係にあります。

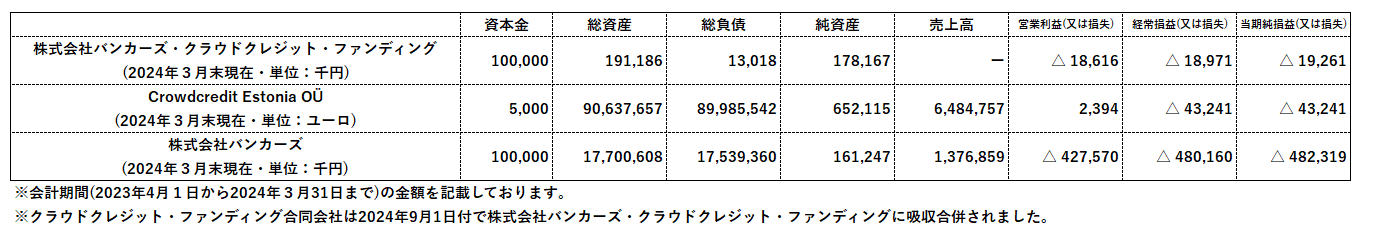

バンカーズ・クラウドクレジット・ファンディングは、エストニアグループ会社の議決権を100%保有しております。またバンカーズ・クラウドクレジット・ファンディングの取締役である持田智裕はエストニアグループ会社のManagement board memberを兼務しております。したがってバンカーズ・クラウドクレジット・ファンディング及び持田智裕はエストニアグループ会社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。 - バンカーズ・クラウドクレジット・ファンディング、エストニアグループ会社および当社の主な経営・財務指標は以下のとおりです。

- 本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

- 本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、バンカーズ・クラウドクレジット・ファンディングの固有財産とは分別して適切に管理されます。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。分別管理を行う預金口座について 銀行の商号 株式会社三井住友銀行 営業所の名称 日比谷支店 所在地 東京都港区西新橋1-3-1 口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。 口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。 - 本ファンドに関するリスクにつきましては、「ファンドのリスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

- 出資いただいた後の本ファンドの出資対象事業の概況等につきましては、バンカーズ・クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

- 本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付回収する事業が開始できないと判断したことを理由にバンカーズ・クラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

- 本ファンドの募集開始日現在、エストニアグループ会社には、返済の猶予を受けているバンカーズ・クラウドクレジット・ファンディング(※1)からの他のファンド(※2)に関する貸付契約(責任財産限定条項あり)がございます。

※1 2024年3月以前にクラウドクレジット株式会社が販売したファンドの営業者はクラウドクレジット・ファンディング合同会社でしたが、同社は2024年9月1日付けでバンカーズ・クラウドクレジット・ファンディングに吸収合併されました。

※2 クラウドクレジット株式会社(※3)が2024年3月以前に販売したファンド

※3 2024年4月1日をもって、当社への吸収分割およびバンカーズ・クラウドクレジット・ファンディングへの吸収合併により消滅