【米ドル建て】欧州フィンテック事業者支援ファンド15号

概要・リスク

本ファンドの概要| 実質的な貸付先に対する貸付通貨(※1) | 米ドル建て |

| 表面利回り(※2) | 年7.7% |

| 投資倍率(※2) | 1.166倍 |

| 最低投資金額/投資単位 | 10,000円以上10,000円単位 |

| 当初販売目標金額(※3) | 5,000,000円 |

| 募集期間(※4) | 2020年7月13日~2020年7月28日 |

| 運用期間(予定) | 2020年8月~2022年8月(25ヵ月) |

| 分配金支払い年月(予定) | 2022年9月 |

| 分配金支払い方法 | 満期一括 |

※1 直近の貸付通貨の為替動向はこちらをご確認ください。

※2 表面利回りおよび投資倍率は、運用手数料<4.9%(年率換算2.4%)>を差し引いた数字となります。

注:1)上記の運用手数料は運用開始時にご負担いただく形になります。

2)運用益に対しては源泉徴収税が別途差し引かれます。

3)表面利回りおよび投資倍率の詳細はこちらでご確認ください。

※3 投資家の皆様からの応募金額が少ない等によりファンドが成立しない場合があります。

※4 募集期間中に当初販売目標金額に達した時はその時点で募集を終える場合があります。

ファンドのリスク

個々の事情や経済情勢等により実質的な貸付先からの返済が当初の想定通りになされなかった場合、または何らかの事情により上記のグループ会社の財政状態が悪化した場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配金の遅延などが生じるおそれがあります。

【本ファンドの場合】

<実質的な貸付先>

Kviku Holding Ltd(キプロス共和国に籍を置く金融持株会社)

<実質的な貸付先の信用補完先>

LLMC Airloans(ロシア連邦に籍を置く金融事業者)

<匿名組合の営業者として本ファンドを運営する当社のグループ会社>

クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)

<本ファンドからの借入金により実質的な貸付先に対する貸付けを行う当社のグループ会社>

Crowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)

為替レートの変動によって分配金は増減します。

【本ファンドの場合】

円/米ドルの為替レートの変動

当社のファンドは、関係各国の法制(各国間における租税条約や税制を含む)に従い、複数の関係者における業務の連携を伴う投資スキームを基盤としています。そのため、関係国における政治経済情勢の変動や法制の変更、関係者における業務遂行の困難や不能等により投資スキームが十分に機能しなかった場合、本事業における収益の減少または費用の増加がもたらされ、投資家の皆様への分配金額の減少や分配時期の遅延などが生じるおそれがあります。

【本ファンドの場合】

本ファンドに関係する国:日本国(当社およびクラウドクレジット・ファンディングの所在国)、エストニア共和国(エストニアグループ会社の所在国)、キプロス共和国(実質的な貸付先の所在国)、ロシア連邦(実質的な貸付先の信用補完先の所在地)

その他のリスクやリスクの詳細等は同ページにある「契約締結前交付書面」に記載しております。事前に必ずご確認ください。

営業者・募集取扱者について

| 匿名組合の営業者 | :クラウドクレジット・ファンディング合同会社 |

| 募集・私募取扱業者 | :クラウドクレジット株式会社 |

※クラウドクレジット・ファンディング合同会社とはクラウドクレジット株式会社の100%子会社です

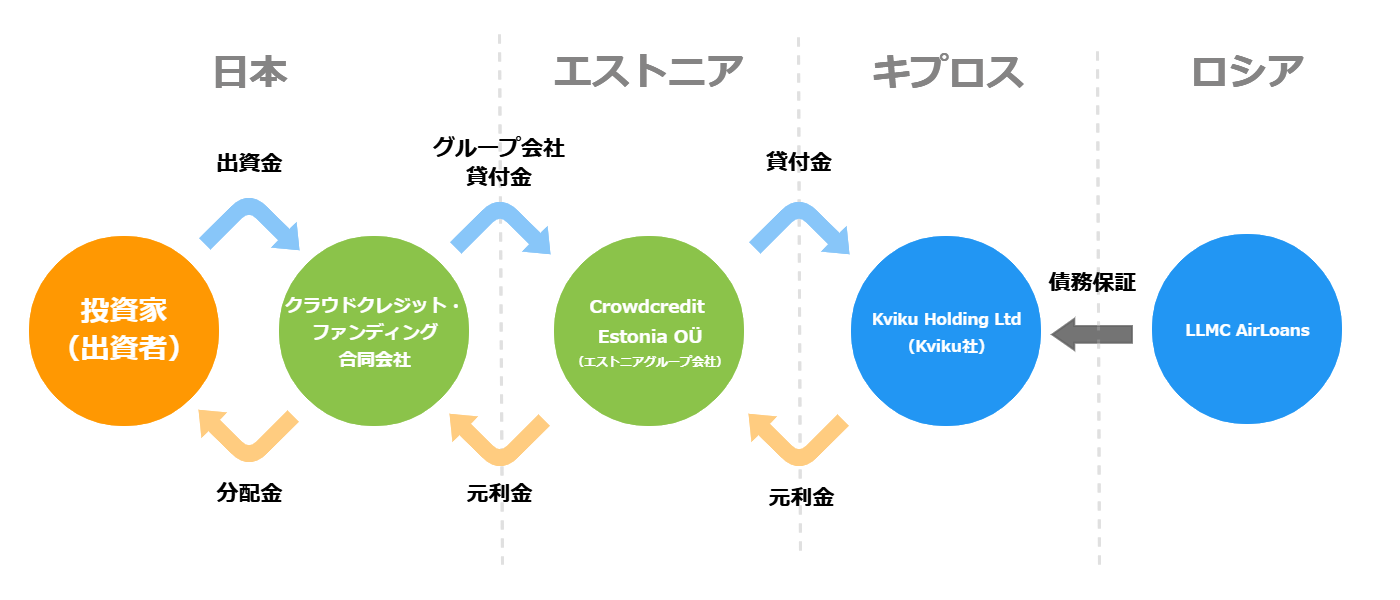

仕組み

本ファンドの投資スキーム

本ファンドは、クラウドクレジット・ファンディング合同会社(以下「クラウドクレジット・ファンディング」といいます)がクラウドクレジット株式会社(以下「当社」といいます)のエストニア子会社であるCrowdcredit Estonia OÜ(以下「エストニアグループ会社」といいます)に対して貸付けを行います。

その上でエストニアグループ会社はこの借入金を原資として、キプロスを拠点に事業を展開する金融事業者であるKviku Holding Ltd(以下「Kviku社」といいます)へ貸付けを行います。Kviku社への貸付に対しては、Kviku社グループの中核企業であるLLMC AirLoansが債務保証を行います。

投資家の皆様には、クラウドクレジット・ファンディングのエストニアグループ会社向けの貸付事業に対して出資していただきます。

・エストニアグループ会社からKviku社への貸付金利は年利11.0%です。

また、 Kviku社は融資アレンジメント料として融資実行額の1%をエストニアグループ会社に支払います。

・エストニアグループ会社は送金に際して取引銀行に対して所定の送金手数料を支払います。

・エストニアグループ会社がKviku社に対して米ドル建てで貸付けをするにあたり外国為替手数料等が発生します。

・エストニアグループ会社がクラウドクレジット・ファンディングに対して返済を終えた後にエストニアグループ会社に残った財産はエストニアグループ会社の収入となります。

本ファンドに関する重要情報

1.当社はクラウドクレジット・ファンディングとエストニアグループ会社の議決権を100%保有しております。

また当社の代表取締役である杉山智行は、クラウドクレジット・ファンディングの代表社員としての当社の職務執行者およびエストニアグループ会社のDirectorをそれぞれ兼務しており、両社の財務および営業または事業の方針の決定に関して影響を与える立場にあります。

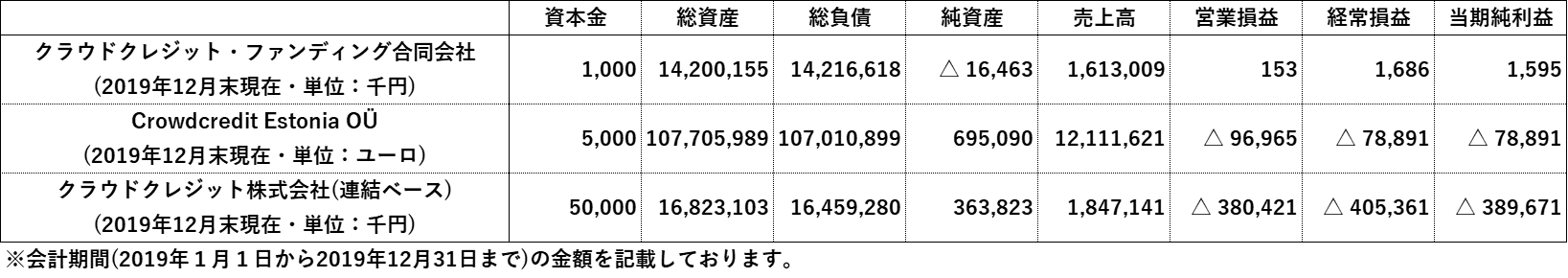

2.クラウドクレジット・ファンディング、エストニアグループ会社およびクラウドクレジット株式会社(連結ベース)の主な経営・財務指標は以下のとおりです。

3.本ファンドに関する資金使途および事業計画の概要につきましては、上記の説明のほか、本サイトに掲載しております本ファンドに関する契約締結前交付書面をご参照ください。

4.本ファンドに関する出資金は、金融商品取引業等に関する内閣府令第125条その他の法令に定める基準に則り、クラウドクレジット・ファンディングが開設するファンドの種類別・号数別に開設する預金口座で分別管理を行います。

(分別管理を行う預金口座について)

銀行の商号 株式会社三井住友銀行

営業所の名称 日比谷支店

所在地 東京都港区西新橋1 – 3 – 1

口座名義 本サイトに掲載の契約締結前交付書面をご参照ください。

口座番号 本サイトに掲載の契約締結前交付書面をご参照ください。

※分別管理を行う預金口座へ直接お振込みされないようご注意ください。

5.本ファンドに関するリスクにつきましては、「概要・リスク」タブに記載した説明に加え、本ファンドに関する契約締結前交付書面をご参照ください。

また本ファンドの譲渡や中途解約は、匿名組合契約書に定める場合を除きお受けできません。

6.出資いただいた後の本ファンドの出資対象事業の概況等につきましては、クラウドクレジット・ファンディングの委託を受けた当社が、ウェブサイト(マイページを含みます)に掲載する方法または電子メールにて送付する方法により投資家の皆様にファンド報告書を交付してお知らせいたします。

7.本ファンドに関する運用手数料は、出資額の総額が募集金額に達しないこと、またはエストニアグループ会社に資金を貸付け回収する事業が開始できないと判断したことを理由にクラウドクレジット・ファンディングが匿名組合契約を解除した場合等を除き、払戻しはいたしません。詳しくは本ファンドに関する契約締結前交付書面をご確認ください。

貸付先情報

「欧州フィンテック事業者支援ファンド」シリーズ

実質的な貸付先の基本情報(※1)

| 業者の名称 | Kviku Holding Ltd |

| 所在地 | キプロス リマソール 124 Gladstonos, Limassol, 3032, CYPRUS |

| 事業展開している国・地域 | ロシア、カザフスタン、スペイン、ポーランド |

| 業種 | 持株会社 (マイクロファイナンス(※2)を担うグループ会社の資金調達ビークル) |

| 設立年月日 | 2018年4月20日 |

| 主要メンバー | 【CEO】Nikita Lomakin |

| 従業員数 | 40名 |

| ホームページ | https://www.kviku.com/(英語) |

| 備考 | 信用補完あり(※3) |

※2 マイクロファイナンスとは、主に発展途上国の貧困者向けに小口の融資や保険などを提供することで、彼らの経済的自立を支援するサービスのことです。

※3 信用補完とは、投資家の皆様へ販売する金融商品において、信用を高める仕組みのことです。保険会社が提供する信用保険のほか、グループ会社や金融機関などの第三者による保証などの方法があります。

本ファンドの実質的な貸付先の信用補完に関する基本情報(※)

| 信用補完先の名称 | LLMC AirLoans |

| 信用補完先の所在地 | ロシア モスクワ Moscow, Presnenskaya emb. 8/1, 123112 |

| 信用補完先の業種 | マイクロファイナンス |

| 信用補完先の設立年月日 | 2013年6月 |

| 信用補完の種類 | 保証 |

本ファンドの実質的な貸付先の事業内容

Kviku Holding Ltd(以下、「Kviku社」といいます)は、ロシア、カザフスタン、スペイン、ポーランドにて主にオンラインで個人向けに貸付を行う金融事業者グループです。同社のグループ事業会社は実店舗を構えず、ローンの申込みから返済までの全プロセスをオンラインで完結することが可能となっています。与信審査は業界最速レベルの約20秒で完了し、これまでに約70万の与信審査実績を誇ります。

Kviku社は創業以来、ロシア、カザフスタンに続き、スペイン、ポーランドへ事業展開していましたが、2020年1月にフィリピンに現地法人を設立し、更に他の東南アジア諸国への進出を計画中です。

本ファンドの実質的な貸付先の財務情報等

| 決算年月 | 2018年12月期 | 2019年12月期 |

| 営業収益 | 831,744 | 2,100,059 |

| 税引き後当期純利益 | 51,379 | 74,360 |

| 総資産 | 718,367 | 1,440,773 |

| 貸出金融資産 | 631,026 | 1,339,170 |

| 総負債 | 589,326 | 1,237,980 |

| 純資産 | 128,441 | 202,793 |

| 未解決訴訟数 | ー | ー |

| その他特記事項 | ー | ー |

Kviku社グループの中核企業および保証会社である「LLMC AirLoans」の決算を記載しております。

監査法人:Stock company Auditing company “ART-Audit”

単位:千ロシアルーブル

直近のKPI達成度合い

| KPI | 2019年末目標 | 2019年末実績 |

| 貸出金融資産 | 1,500,000 | 1,339,170 ↓ |

| 金利収入 | 1,750,000 | 1,829,434 ↑ |

| 税引き後当期純利益 | 70,000 | 74,360 ↑ |

メッセージ

本ファンド組成にあたって投資家の皆様へお伝えしたいこと

Kviku社メンバーと当社商品部の白坂(写真中央)

事業国のCOVID-19による影響(ロシア)(2020年5月26日時点)

ロシア連邦において3月30日より発出されていた政府による外出禁止令は5月12日以降徐々に緩和されており、製造業や建設業は事業を再開しております。更に5月31日までには全面的に解除されると見込まれています。

また、4月初旬にロシア政府は銀行およびマイクロファイナンス業者からの借入の返済猶予を認めました。具体的には、借入人から返済猶予の申し出に対して最長で6カ月間返済を猶予することを検討するよう、銀行およびマイクロファイナンス業者に求めております。

返済猶予の承認を得るために借入人は、コロナウイルス感染症拡大の影響により2019年の月次平均給与と比して30%以上所得が減少したことを証明する必要があります。

そして返済猶予が認められるローンは2020年4月より前に借入れたものに限り、また2020年9月30日には支払い猶予期間が終了する見込みです。ロシア中央銀行は、すべての銀行およびマイクロファイナンス業者に対してコロナウイルス感染症拡大の影響を受けた債務者に、遅延利息等を徴求しないように勧告しております。

このような状況下、多くの銀行が貸出姿勢を引き締める一方、Kviku社を始めとするマイクロファイナンス業者に対する借入の申し込みが増大しております。

事業国のCOVID-19による影響(カザフスタン)(2020年5月26日時点)

2020年3月にカザフスタン政府は4.4兆カザフスタン・テンゲ(92億ユーロまたはGDPの6%)という大規模な危機対策パッケージを発表しました。

このパッケージには、生活必需品の価格規制、失業者への現金給付、食料品の付加価値税率の軽減、保健セクターの強化、雇用維持および事業支援のための追加支出が含まれています。企業に対する補助金の融資枠は国家プログラム「シンプルな経済」に基づき1兆カザフスタン・テンゲ(21億ユーロ)の予算が確保され、中小企業向けの運転資金に6,000億カザフスタン・テンゲ(13億ユーロ)、 「雇用ロードマップ」プログラムに基づき雇用維持を支援するために1兆カザフスタン・テンゲ(21億ユーロ)が充当されます。

政府は3月16日より前に借入れたローンの元利金の支払いを一時的に猶予し、6月15日までは、ノンバンクや銀行に対して遅延損害金の徴求を行わないように勧告しました。特にコロナウイルス感染拡大により甚大な影響を受けた債務者による返済猶予要請があった場合、銀行等の金融機関は元利金返済の回収を停止することが義務付けられています。

残りの借り手については、金融機関はモラトリアムを与えるよう考慮することが求められています。国の金融規制当局は、質屋、オンラインローン業者およびマイクロファイナンス業者等のモラトリアム実施状況等を注意深く監視するとのことです。

4月初めにカザフスタンの大統領はコロナウイルス感染症パンデミックの最中に企業と個人を支援するための追加措置を約束しました。その対策の1つは保険なしで市民に医療サービスを無料で提供することです。

本ファンドの当社担当者からのメッセージ

本ファンドでは、ロシアおよびカザフスタン、スペイン、ポーランドでオンラインショッピング向けのローン事業を行う金融事業グループのキプロス法人であるKviku Holding Ltd(以下「Kviku社」といいます)に対し、米ドル建てで貸付けを行います。✔ 本ファンドはロシアおよびカザフスタン、スペイン、ポーランドにてオンライン融資を行う金融事業者グループのキプロス法人であるKviku社へ貸付けを行うものです。Kviku社グループの中核企業であるロシア法人のLLMC AirLoansがKviku社に対して債務保証を差入れます。

✔ Kviku社グループは黒字経営となっており、2020年1月にフィリピンに現地法人を設立し、更に他の東南アジア諸国への進出を計画中しています。

✔ 本ファンドは米ドル建てで25ヵ月間運用し、表面利回りベースで年7.7%の運用を目指します。

【貸付先のKviku社について】

Kviku社グループはオンライン融資を行うことを目的とし、ロシアで設立されました。オンラインの強みを活かし、ウラジオストクやシベリアを含むロシア全域をカバーするほか、2018年12月にカザフスタン、2019年2月にスペイン、2019年4月にポーランドにてサービスを開始し、順調に事業拡大しております。また、2020年1月にはフィリピンに現地法人を設立し、更に他の東南アジア諸国への進出も計画中です。

Kviku社グループは創業後順調に貸出金融資産を拡大し、2018年には資金調達の媒介のためにKviku社をキプロスに設立しました。本ファンドの貸付資金はKviku社を経由してKviku社グループの金融事業に活用されます。

【Kviku社のスピーディな与信プロセス】

Kviku社グループは実店舗を構えず、ローンの申込みから返済までの全プロセスをオンラインで完結することが可能です。また、与信審査は業界最速レベルの約20秒で完了し、これまでに約70万件の与信審査実績を持ちます。与信審査にはビッグデータ・パラメータおよび30社の提携企業のデータベースを使用します。

Kviku社グループの顧客は、月収平均1,000ユーロ(日本円で約122,000円、1ユーロ=122円で計算)の20~30代が中心です。初回融資ではKviku社グループと提携する企業が運営するeコマースサイトでの買い物に限り、300ユーロ(日本円で約36,600円、1ユーロ=122円で計算)のノンキャッシュローン(オンラインショッピングで現金受渡しが生じないローン)を受けることができます。

初回融資の返済を終えた顧客は、二回目以降1,500ユーロ(日本円で約183,000円、1ユーロ=122円で計算)までのローンを利用することが可能です。平均融資額は400ユーロ(日本円で約48,800円、1ユーロ=122円で計算)で、分割返済方式を採用しています。

また、ローンの最長融資期間12ヵ月に対して平均返済期間は6ヵ月です。90日以上の延滞債権が占める割合は25%で、回収業者と連携して回収を行います。

Kviku社CEO Nikita Lomakin氏

日本の投資家の皆様、こんにちは。

当社グループは審査・融資・返済が完全オンラインでスピーディに可能な事業を手掛け、創業以来大きな成長を遂げてきました。この度、クラウドクレジット社を通じて日本の投資家の皆様に魅力的な投資機会をご提供できることを大変光栄に思っております。

過去の運用実績

「欧州フィンテック事業者支援ファンド」シリーズ

【満期時運用レポート】

公開中のレポートはありません。

公開中のレポートはありません。