バルト三国自動車リースファンドII4号

基本データ

基本データ

期待利回り・投資倍率・運用期間 : 変動

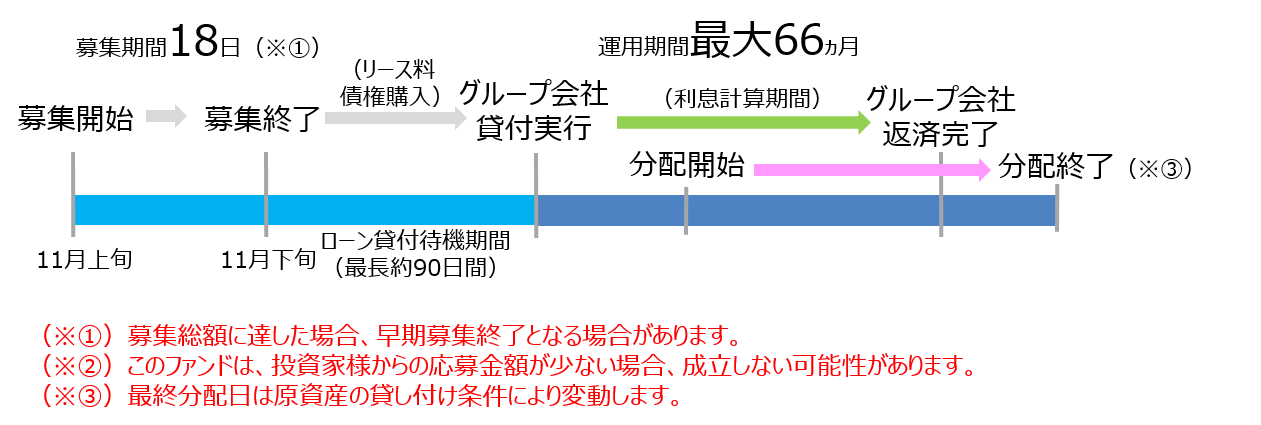

※本ファンドの出資金は、エストニアグループ会社がローン貸付待期期間(本ファンドの募集終了後エストニアグループ会社に資金を送金してから90日間)のうちに行う、以下の「事業適合基準」を満たすリース料債権の購入に充てられます。ファンドの運用期間、返済スケジュール、期待利回り、投資倍率等は、実際に購入したリース料債権の条件に基づいて変動します。

エストニアグループ会社は以下の基準に適合したリース料債権を購入します。

債権の種類 : エストニア共和国の自動車リース需要者に対するリース料債権

リース料債権利率 : 8.0%~14.5%(期待利回りではありません)

返済期間 : 6ヶ月~66ヶ月

分配開始予定月 :(最短)募集終了月から3か月後 (最長)募集終了月から5か月後

※原則としてエストニアグループ会社がリース料債権の購入を完了した日の属する月の翌々月から、毎月払いでお支払いする予定です。

販売手数料 :0円

運用手数料 :当初出資額の2.00%(運用開始時にご負担いただきます)

※ただし、事業適合基準を満たすリース料債権が全く購入できなかった場合は返金いたします。

為替手数料 :営業者がエストニアグループ会社へ送金する際、円をユーロに

交換する為替手数料、及び事業適合債権の購入にあてられず

資金がエストニアグループ会社から営業者に返金される際、

ユーロを円に交換する為替手数料をご負担いただきます。

当初販売金額 :500万円

最低投資金額 :10,000円 ( 追加単位: 10,000 円 )

通貨 :ユーロ建て

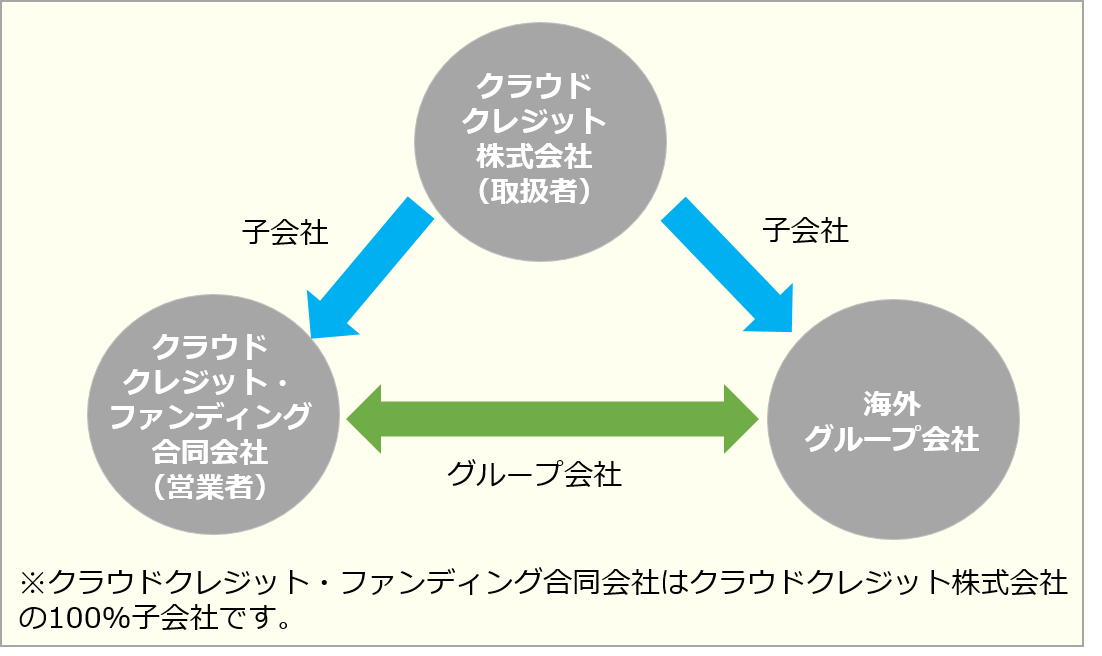

営業者 :クラウドクレジット・ファンディング合同会社

※クラウドクレジット株式会社の100%子会社

募集・私募取扱業者:クラウドクレジット株式会社

クラウドクレジット株式会社とグループ企業の関係図

募集から返済完了期間について

募集期間:2017年11月10日~2017年11月27日

商品紹介

責任者からのご案内

債権買戻し条項付きの人気案件がプロダクトリニューアルを経て待望の再販開始!!

本ファンドは、2016年3月に募集を開始し、同年10月まで販売を継続しておりましたが、現地での適合債権の販売が一次中断され販売を停止した“バルト三国自動車リースファンド”の販売再開となります。

また再販に際して、実際に投資した債権の返済スケジュールと連動する形で投資家様に分配を行える仕組みにリニューアルいたしました。これによって実際に投資しているポートフォリオのパフォーマンスと投資家様のパフォーマンスの連動性をより高めることができる仕組みとなりました。

本ファンドは、当初投資家様から預かった出資金をクラウドクレジット・ファンディング合同会社からエストニアグループ会社であるCrowdcredit Estonia OÜに対し仮払金として支払います。その資金をもとにエストニアグループ会社がバルト三国を主要拠点に車両リース事業を展開するmogo OÜ(以下「mogo社」)からリース料債権を買い取る形で小口分散投資を行います。投資対象となる債権が確定したのちに、投資対象債券の返済条件に合わせた形でエストニアグループ会社に対するローン貸付契約を結び、購入した債権からの回収金を返済原資といたします。

【リース料債権への投資】

リース料債権への投資ですので、車両はmogo社が所有しており、車両使用者のリース料支払に不履行が生じた場合にはmogo社は当該車両を回収して現金化することが可能です。また、エストニアグループ会社がmogo社から購入するリース料債権にはすべて、車両使用者から60日以上のリース料未払いが発生したときにmogo社による買戻条項が付与されております。

【ファンドの運用期間】

運用期間は実際に投資されたリース料債権の満期に連動いたします。投資対象となる債権は6-66か月と幅広くなっておりますが、24-54か月満期のものを中心に投資を行います。また延滞債権の買戻しによって早期返済されることもありますので加重平均した満期はさらに短くなる予想です。実際に、過去販売したファンドでは、運用開始後1年4か月の間に総投資額の50%以上が早期返済されております。

投資対象となる債権の年利率は8-14.5%で、これを反映したグループ会社貸付での年利率は当初5-11%の範囲になります。現状の市場環境ではグループ会社貸付の年利率が8-10%程度になると予想しております。こちらは原債権購入後に決定されるためファンド募集時に確約することが出来ません。またグループ会社への貸付利率は原債権のパフォーマンスが悪化した場合、運用期間中に低下していく可能性がございます。

当社のファンドの中では唯一の買戻し条項付き債権への投資であります(2017年9月現在)。また原債権の返済スケジュールと分配スケジュールを連動させることでより投資対象のパフォーマンスと連動したファンドとなっております。ぜひポートフォリオに組み込むことを検討いただけると幸いです。

セールスからのオススメポイント

いつもクラウドクレジットをご利用頂き誠にありがとうございます。

本ファンドは自動車リース料債権への投資という大変ユニークな商品性となっており、リスクを低減する仕組みも本ファンドならではのものとなっております。金利面だけではなく、リスクをしっかり考えてこその資産運用かと存じますが本ファンドはリスク・リターンのバランスを考えてもおすすめできる商品性となっておりますので、この機会に是非投資のご検討をお願い申し上げます。

オススメのポイント

オススメのポイント

【リスク低減の仕組み】

本ファンドは従来の小口分散だけでなく、債務者からのリース料金が60日間未払となった場合、mogo社が債権を買取る条項が含まれております。mogo社はリース債務者が債務不履行になったときに債務者に使用させていた自動車を回収、売却することで資金回収いたします。

【キャッシュ余力のある提携業者!】

mogo社は10百万ユーロを超える銀行からの融資枠やベンチャーファンド(Mezzanine Management)からの資金調達枠(クレジットライン)を確保しているため運営資金が必要となった際もスムーズに資金調達できる強みがあります。また、ベンチャーファンドへの投資家の中には信用度が高い欧州復興開発銀行が含まれていることもポイントの一つです。

※欧州復興開発銀行・・・日本を含む61の国と2つの国際機関(欧州委員会および欧州投資銀行)の出資をうけ、旧共産圏にある中東欧諸国の自由市場経済への移行にあたり、個人や企業を財政的に支援することを使命とする国際開発金融機関。

本ファンドの特徴

商品性

一定のリスク分散を利かせた自動車リースファンド

本ファンドは、ラトビアのMintos Marketplace ASが運営するMintos(ミントス)というP2Pレンディングプラットフォームを介してエストニア国内に居住する個人、企業に自動車リースを提供する事業者mogo(モゴ)の取り扱うリース料債権に投資をするファンドです。リース債権の購入にあたっては可能な限り小口分散を行っており、特定の個人に買い付け額が集中しないよう、一定のリスク分散を利かせた商品としております。

自動車リース料債権について

mogoは2017年10月時点においてエストニア・ラトビア・リトアニア・ジョージア・ポーランド・ルーマニア・ブルガリアで自動車リースバックとファイナンスリースの事業を展開する、同業界の有力企業のひとつです。mogoはこの自動車リース事業に焦点をあてており、ITプラットフォームの整備に注力をしている点、500社以上の自動車ディーラーとのネットワークを築いている点などを背景に2012年の開業以来右肩上がりにリース残高を増やしており、存在感を強めています。

当ファンドではmintosのプラットフォームを通してmogoが販売するこれらのリース料債権に投資を実行いたします。

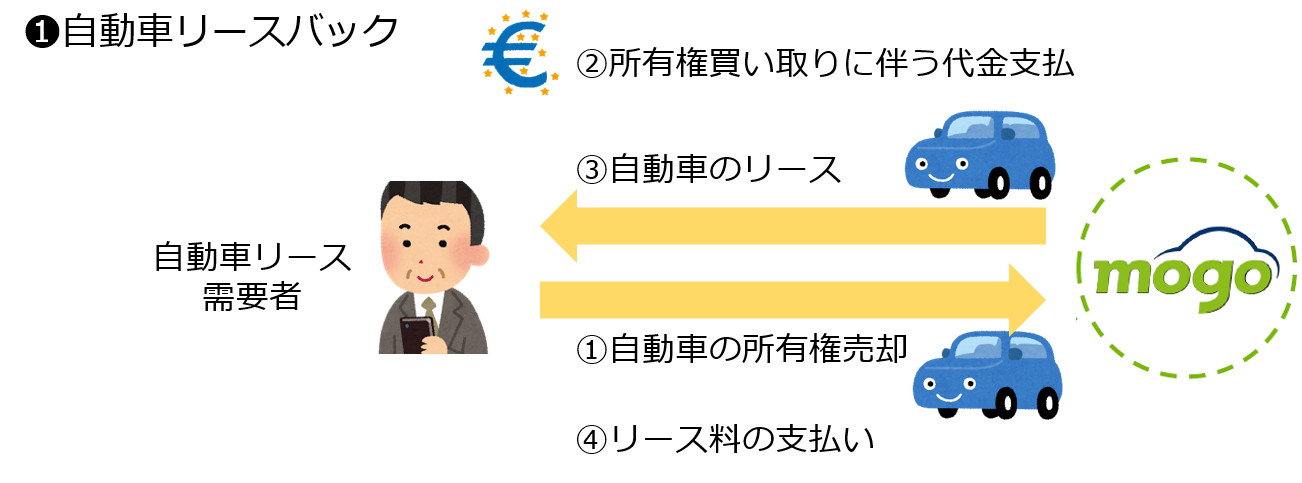

《mogoの自動車リースバックのしくみ》

①自動車リース需要者はmogoに自動車所有権を売却

②mogoは自動車リース需要者に所有権買い取りに伴う代金を支払い

③mogoは自動車リース需要者に対し、自動車のリースを実行

④自動車リース需要者は、mogoに対しリース料を支払い

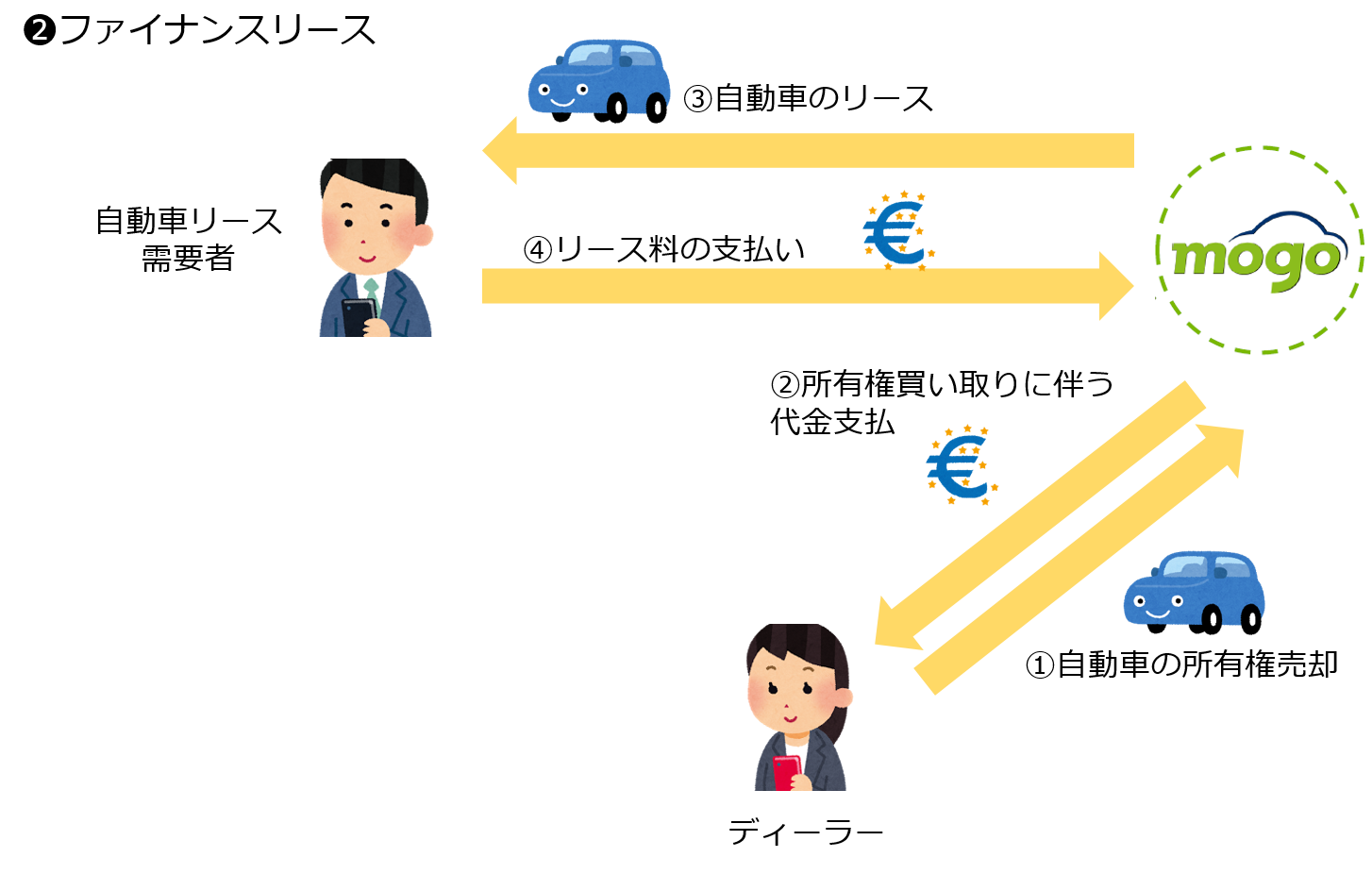

《mogoのファイナンスリースのしくみ》

①ディーラーはmogoに自動車所有権を売却

②mogoはディーラーに対し自動車代金を支払い

③mogoは自動車リース需要者に対し、自動車のリースを実行

④自動車リース需要者は、mogoに対しリース料を支払い

Mintosプラットフォームの債務不履行リスクを低減させるしくみ

mogo(モゴ)は2012年に設立された欧州地域で事業を展開する自動車リース事業者です。Mintosは、mogoを含むMintosプラットフォームで債権を販売するすべての事業者に対して販売するそれぞれの債権の一定割合を自社で継続保有させており、本リース料債権に対して事業者であるmogoも販売する債権の5%は自社で継続保有することをコミットメントしています。また、60日以上の延滞が発生した債権を対象に、mogoが投資家から債権の買い戻し保証を付与している仕組みも安全性を高めています。

関連ブログ「ラトビア提携会社AS Mintos Marketplaceが増資完了」はこちら▶

投資スキーム

投資スキームについて

お客様には、クラウドクレジット・ファンディング合同会社(以下、合同会社)のエストニアグループ会社貸付事業に対して出資いただきます。

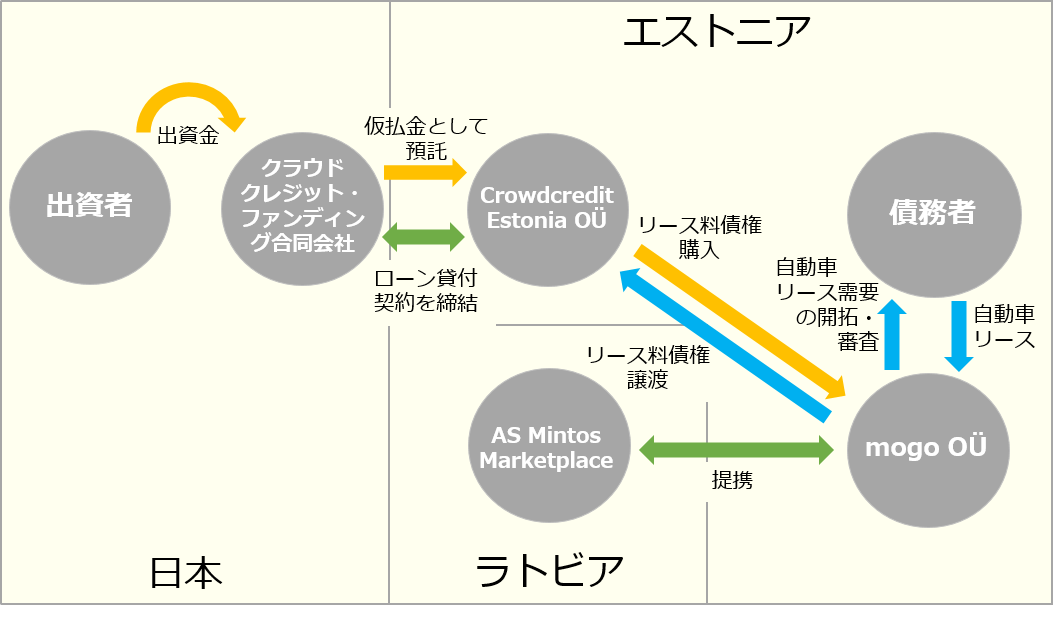

以下は資金フローの流れになります。

1 合同会社は出資金を仮払金としてエストニアグループ会社に預託します。

2 エストニアグループ会社はこの仮払金を原資として、ラトビア共和国のAS Mintos Marketplaceが運営するプラットフォームを介してmogo(モゴ)の取り扱うリース料債権を購入いたします。自動車リース需要の開拓、審査・リース及び管理・回収はmogoが行います。

3 エストニアグループ会社と合同会社は、エストニアグループ会社が購入したリース料債権の条件に基づき、ローン貸付契約を締結します。当初預託していた仮払金は、ローン貸付に充当されます。

投資実行時

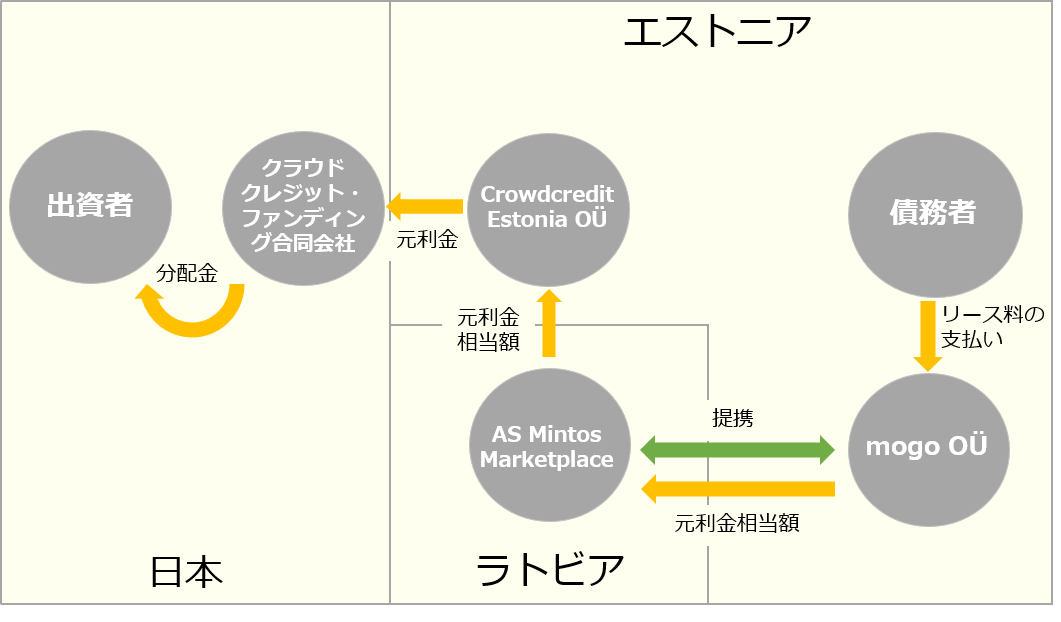

4 mogoは債務者からリース料を回収し、その中から譲渡したリース料債権の元利金相当額をAS Mintos Marketplaceに送金します。

5 エストニアグループ会社はAS Mintos Marketplaceより購入したリース料債権の元利金相当額を受領し、この元利金相当額を原資とし合同会社へ元利金の返済を行います。

投資回収時

分配金について

エストニアグループ会社が投資実行完了後に分配スケジュール等運用条件が確定

本ファンドではエストニアグループ会社があらかじめ匿名組合契約において定めた基準を満たした複数のリース料債権を購入します。購入したリース料債権の条件(年利率及び返済期間)により、営業者とエストニアグループ会社間の返済スケジュールが決定いたします。お客様には、この営業者とエストニアグループ会社の間の返済スケジュールが確定次第これをお知らせいたします。

提携会社

提携会社

クラウドクレジット・ファンディング合同会社は、エストニアグループ会社を通じてバルト三国を始めとした東欧地域で運用されているMintosというP2Pレンディングマーケットプレイスが仲介する

Cream Finance Holding Ltdの子会社Creamfinance Georgia LLC(旧称Crediton LLC)が取り扱う貸付に投資を実施します。

本ファンドの事業で貸付を受けるエストニアグループ会社は、エストニア・ジョージア・ラトビア・リトアニア等のオリジネーターが提供する貸付を取り扱うプラットフォームであるMintosを運営する

AS Mintos Marketplaceと提携を行っております。

AS Mintos Marketplaceは、2014年にラトビアの首都リガで設立され、ヨーロッパを中心に30か国を超える国から2,700人以上の個人/機関投資家が、Mintosで取り扱われている貸付に対して投資を行っています。

2016年2月現在、SEB投資銀行出身の最高経営責任者、会計事務所Ernst & Young出身の最高財務責任者を始めとし従業員は13名、また、ベンチャーキャピタルより1百万ユーロの出資を受けております。

TechHub Academy(イギリスをはじめとしたヨーロッパ地域を中心とした起業家のネットワーク)によるRietumu銀行(バルト三国を拠点とした主要銀行のひとつ)共催のRietumu FinTech Challengeではベストスタートアップ賞受賞、AltFi(クラウドファンディングなど新しい金融分野に特化した、イギリスのニュースサイト)によるWatch awardではRunner-Up for the Oneに選出、またThe European

FinTech Awards 2016にノミネートされるなど、欧州地域でミントスへの注目が集まっています。

mogoは2012年にラトビアの首都リガで設立された、同社が事業を展開する東欧を中心とした地域では最大規模の自動車リース事業者です。2012年のサービス開始以降、2016年末までに上記各国での事業がそれぞれ黒字化しており、成長を続けています。

2014年には2千万ユーロの債券を発行し、その債券はNasdaq OMX Baltic marketで取引されています。また、2015年6月には欧州復興開発銀行など有力な投資家が資金供与しているMezzanine Managementより23.3千万ユーロの資金調達枠を獲得しております。

また、2016年以降もポーランド(2016年)・ルーマニア(2016年)・ブルガリア(2017年)への進出を果たしており、事業規模の拡大を続けております。

主なリスク

主なリスク

! 仲介業者AS Mintos Marketplace(ミントスマーケットプレイス)、提携オリジネーターmogo(モゴ)および当社グループの信用リスク

・エストニアグループ会社は、仲介業者のAS Mintos Marketplaceを介して自動車リース料債権の管理・回収業務をmogoに委託します。そのため、AS Mintos Marketplace、mogo、当社または当社のエストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

・ローン貸付待期期間中、出資金は仮払金としてエストニアグループ会社に預託されますが、その間にエストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

・また、ローン貸付待機期間後、エストニアグループ会社へのローン貸付債権の回収は、当該ローン貸付債権に係る債務者であるエストニアグループ会社の財産のうち、エストニアグループ会社が購入したリース料債権の回収により取得した金銭のみを原資として行われますが、エストニアグループ会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

! リース料債権の回収リスク

本ファンドにおいて、当社が貸付を行うエストニアグループ会社はリース料債権の回収金を原資としてグループ会社貸付の元利金を返済します。リース料債権に関わる自動車リース需要者の信用力の全体的な悪化はかなりの程度カバーされる仕組みとなっておりますが、完全ではありません。したがってリース料債権の回収の遅れ等により、グループ会社ローンの回収が予想通りになされなかった場合、本事業における収益の減少または費用の増加がもたらされるおそれがあります。

! 為替リスク

・エストニアグループ会社に対する仮払いの実行・ローン貸付の実行及びローン貸付の元利金の回収はユーロ建てで行われるため、お客様はユーロ/円の為替リスクを負うことになります。

・エストニアグループ会社が事業適合債権をローン貸付待期期間の上限である90日以内に全く購入出来なかった場合には、ローン貸付契約を締結することなく、エストニアグループ会社は仮払金を本営業者に返金いたします。また、仮払金の一部を使って事業適合債権の購入を行った場合、ローン貸付契約は締結されますが、ローン貸付待期期間内に事業適合債権を購入することができなかった分の仮払金についても本営業者に返金されます。本営業者はこれをお客様に出資金の返還として返金いたします。その際、エストニアグループ会社から営業者へ返金される仮払金の額がユーロ/円の為替相場の変動により増減することでお客様に損失が生ずるおそれがあります。

! 法制度の変更リスク

日本またはエストニア共和国およびラトビア共和国において、本事業の遂行に影響を与える法制度(各国間における租税条約及び税制を含むがそれに限らない)が変更された場合、本事業における収益の減少または費用の増加がもたらされるリスクがあります。

! カントリー・リスク

エストニアグループ会社の事業は、エストニア共和国の顧客(債務者)を対象にして、ラトビア共和国のオリジネーターに主な業務を委託して行われます。そのため、エストニア共和国およびラトビア共和国の政治経済情勢等の要因による影響を受けて本事業において想定外の費用または損失が生ずるリスクがあります。

! 元本損失のリスク

上記記載のリスクに加え「契約締結前交付書面」に列挙したリスクによりお客様の出資金について元本の損失が生ずるリスクがあります。